Recursos Contingentes

Es el volumen estimado de hidrocarburos en una fecha dada, que potencialmente es recuperable a partir de acumulaciones descubiertas pero que, bajo condiciones económicas de evaluación correspondientes a la fecha de estimación, no se consideran comerciales debido a una o más contingencias.

En el marco de la Regulación en materia de Recursos Prospectivos y Contingentes1/ emitida por la Comisión Nacional de Hidrocarburos, se actualizan a los Recursos de Hidrocarburos del país, desde su evaluación y cuantificación como Recursos Prospectivos hasta su incorporación como Reservas. Para el ciclo 2023, se tiene registro de la perforación de 69 prospectos exploratorios, cuya estimación de Recursos Prospectivos a la media fue de 6,121 MMbpce, a partir de los cuales se realizaron 28 nuevos descubrimientos que incorporaron 372 MMbpce de nuevos Recursos Contingentes 3C y 488 MMbpce de Reservas 3P.

Por otra parte, para el 2024 aumentó el volumen de Recursos Contingentes 3C en un 6% respecto del 2023. Esto, debido al volumen por nuevos descubrimientos asociado con 17 campos y a la incorporación de volumen por actualizaciones de yacimientos en 6 campos más.

En balance para el 2023, el 1.6% de las Reservas de Hidrocarburos 3P (372 MMbpce) se incorporaron a partir de nuevos descubrimientos, mientras que por la reclasificación de Recursos Contingentes a Reservas, se incorporaron 700 MMbpce, equivalente al 3% del total de Reservas 3P.

Clasificación PRMS para Recursos Contingentes

Para el ejercicio de las atribuciones de la Comisión en materia de clasificación de la estimación de los recursos contingentes, se adopta el Petroleum Resources Management System (PRMS), en su versión en inglés y que se encuentre vigente, como sistema de referencia.

Este sistema de clasificación define subclases para los recursos contingentes, las cuales están asociadas con el nivel de madurez de los proyectos y las acciones de negocio a implementar, posicionando el estado del proyecto en la cadena de valor.

Desarrollo pendiente: Acumulación descubierta donde las actividades del proyecto están en curso para justificar el desarrollo comercial en el futuro previsible.

Desarrollo en espera: Acumulación

descubierta donde las actividades del proyecto están en espera y donde la justificación como desarrollo comercial puede estar sujeta a un retraso significativo.

Desarrollo no claro: Acumulación descubierta donde las actividades del proyecto están bajo evaluación y donde la justificación del desarrollo comercial se desconoce de acuerdo a la información disponible.

Desarrollo no viable: Acumulación descubierta para la cual no existen planes actuales de desarrollo o planes para adquirir datos adicionales en el momento, debido al limitado potencial de producción.

1/ Conforme a los Lineamientos, el Reporte de Recursos Prospectivos y Contingentes por parte de los Operadores es de carácter informativo y no involucra la revisión o validación por parte de un Tercero Independiente (certificadores) https://cnh.gob.mx/media/16413/lineamientos-de-recursos-prospectivos-y-contingentes.pdf.otas:

Comisión Nacional de Hidrocarburos

Recursos Contingentes

Es el volumen estimado de hidrocarburos en una fecha dada, que potencialmente es recuperable a partir de acumulaciones descubiertas pero que, bajo condiciones económicas de evaluación correspondientes a la fecha de estimación, no se consideran comerciales debido a una o más contingencias.

En el marco de la Regulación en materia de Recursos Prospectivos y Contingentes1/ emitida por la Comisión Nacional de Hidrocarburos, se actualizan a los Recursos de Hidrocarburos del país, desde su evaluación y cuantificación como Recursos Prospectivos hasta su incorporación como Reservas. Para el ciclo 2023, se tiene registro de la perforación de 69 prospectos exploratorios, cuya estimación de Recursos Prospectivos a la media fue de 6,121 MMbpce, a partir de los cuales se realizaron 28 nuevos descubrimientos que incorporaron 372 MMbpce de nuevos Recursos Contingentes 3C y 488 MMbpce de Reservas 3P.

Por otra parte, para el 2024 aumentó el volumen de Recursos Contingentes 3C en un 6% respecto del 2023. Esto, debido al volumen por nuevos descubrimientos asociado con 17 campos y a la incorporación de volumen por actualizaciones de yacimientos en 6 campos más.

En balance para el 2023, el 1.6% de las Reservas de Hidrocarburos 3P (372 MMbpce) se incorporaron a partir de nuevos descubrimientos, mientras que por la reclasificación de Recursos Contingentes a Reservas, se incorporaron 700 MMbpce, equivalente al 3% del total de Reservas 3P.

Clasificación PRMS para Recursos Contingentes

Para el ejercicio de las atribuciones de la Comisión en materia de clasificación de la estimación de los recursos contingentes, se adopta el Petroleum Resources Management System (PRMS), en su versión en inglés y que se encuentre vigente, como sistema de referencia.

Este sistema de clasificación define subclases para los recursos contingentes, las cuales están asociadas con el nivel de madurez de los proyectos y las acciones de negocio a implementar, posicionando el estado del proyecto en la cadena de valor.

Desarrollo pendiente: Acumulación descubierta donde las actividades del proyecto están en curso para justificar el desarrollo comercial en el futuro previsible.

Desarrollo en espera: Acumulación

descubierta donde las actividades del proyecto están en espera y donde la justificación como desarrollo comercial puede estar sujeta a un retraso significativo.

Desarrollo no claro: Acumulación descubierta donde las actividades del proyecto están bajo evaluación y donde la justificación del desarrollo comercial se desconoce de acuerdo a la información disponible.

Desarrollo no viable: Acumulación descubierta para la cual no existen planes actuales de desarrollo o planes para adquirir datos adicionales en el momento, debido al limitado potencial de producción.

1/ Conforme a los Lineamientos, el Reporte de Recursos Prospectivos y Contingentes por parte de los Operadores es de carácter informativo y no involucra la revisión o validación por parte de un Tercero Independiente (certificadores) https://cnh.gob.mx/media/16413/lineamientos-de-recursos-prospectivos-y-contingentes.pdf.otas:

Comisión Nacional de Hidrocarburos

Recursos Contingentes

Es el volumen estimado de hidrocarburos en una fecha dada, que potencialmente es recuperable a partir de acumulaciones descubiertas pero que, bajo condiciones económicas de evaluación correspondientes a la fecha de estimación, no se consideran comerciales debido a una o más contingencias.

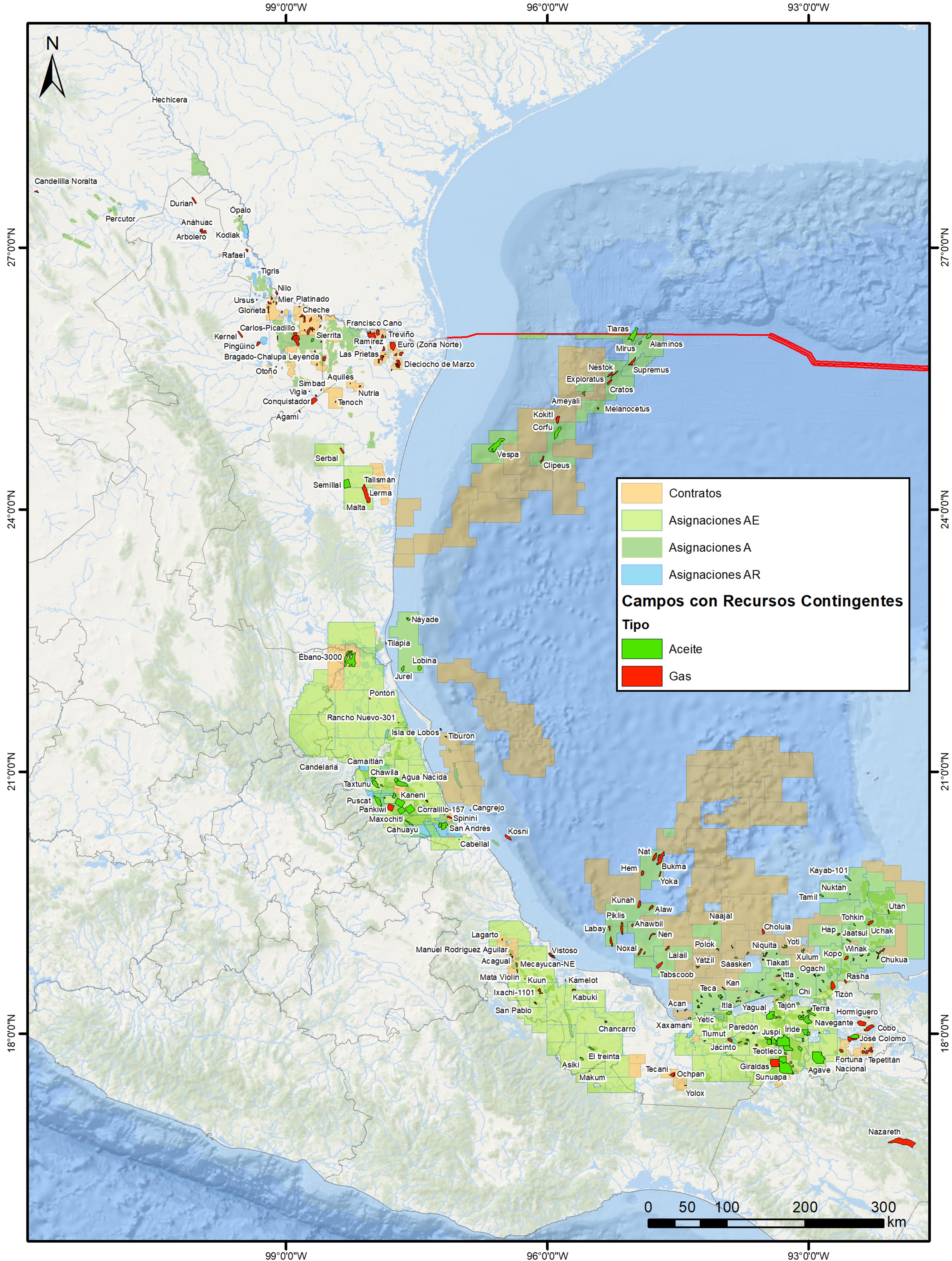

En el marco de la Regulación en materia de Recursos Prospectivos y Contingentes5/ emitida por la Comisión Nacional de Hidrocarburos, se da seguimiento a los Recursos de Hidrocarburos del país, desde su evaluación y cuantificación como Recursos Prospectivos hasta su incorporación como Reservas. Para el ciclo 2022, se tiene registro de la perforación de 41 prospectos exploratorios, cuya estimación de Recursos Prospectivos a la media fue de 2,367 MMbpce, a partir de los cuales se realizaron 22 nuevos descubrimientos que incorporaron 84 MMbpce de nuevos Recursos Contingentes 3C y 359 MMbpce de Reservas 3P.

Por otra parte, para el 2023 se redujo el volumen de Recursos Contingentes 3C en casi una tercera parte respecto del 2022. Esto, debido a que el 72% del volumen de Recursos Contingentes 3C asociado con 22 campos, fue reclasificado como Reservas 3P.

En balance para el 2023, el 9.1% de las Reservas de Hidrocarburos 3P (2,093 MMbpce) se incorporaron a partir de nuevos descubrimientos (1.6%) y por la reclasificación de Recursos Contingentes a Reservas (7.5%), equivalente a reincorporar Reservas por el doble de la producción total registrada en 2022.

Clasificación PRMS para Recursos Contingentes

Para el ejercicio de las atribuciones de la Comisión en materia de clasificación de la estimación de los recursos contingentes, se adopta el Petroleum Resources Management System (PRMS), en su versión en inglés y que se encuentre vigente, como sistema de referencia.

Este sistema de clasificación define subclases para los recursos contingentes, las cuales están asociadas con el nivel de madurez de los proyectos y las acciones de negocio a implementar, posicionando el estado del proyecto en la cadena de valor.

Desarrollo pendiente: Acumulación descubierta donde las actividades del proyecto están en curso para justificar el desarrollo comercial en el futuro previsible.

Desarrollo en espera: Acumulación descubierta donde las actividades del proyecto están en espera y donde la justificación como desarrollo comercial puede estar sujeta a un retraso significativo.

Desarrollo no claro: Acumulación descubierta donde las actividades del proyecto están bajo evaluación y donde la justificación del desarrollo comercial se

desconoce de acuerdo a la información disponible.

Desarrollo no viable: Acumulación descubierta para la cual no existen planes actuales de desarrollo o planes para adquirir datos adicionales en el momento, debido al limitado potencial de producción.

Notas:

1/ Pronóstico de Recursos Prospectivos con base en la última estimación reportada por los Operadores (media omejor estimación), en el marco de los Lineamientos de Recursos Prospectivos y Contingentes.

2/ Volumen Descubierto reportado como Recursos Contingentes o Reservas, a partir de la perforación de pozos exploratorios durante el 2022.

3/ Recursos contingentes a septiembre de 2022.

4/ Reservas de hidrocarburos al 1 de enero de 2023.

5/ Conforme a los Lineamientos, el Reporte de Recursos Prospectivos y Contingentes por parte de los Operadores es de carácter informativo y no involucra la revisión o validación por parte de un Tercero Independiente (certificadores) https://cnh.gob.mx/media/16413/lineamientos-de-recursos-prospectivos-y-contingentes.pdf.

Fuente: CNH

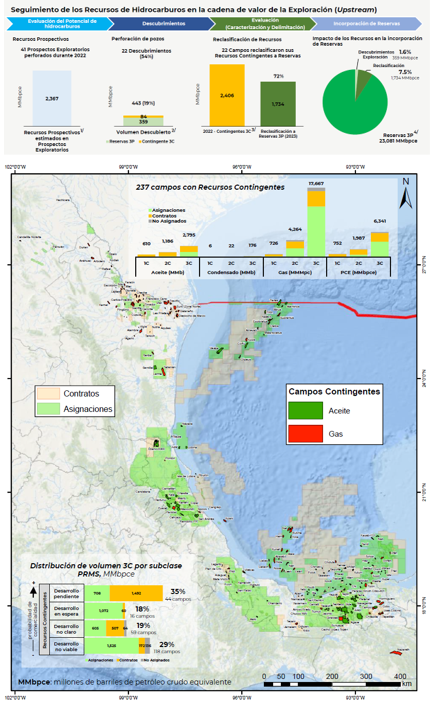

La Comisión Nacional de Hidrocarburos (CNH) tiene como dos de sus objetivos estratégicos asegurar la mejora continua de la regulación en materia de exploración y extracción de hidrocarburos, así como asegurar una atención eficiente y de calidad a los entes regulados.

Con base a estos objetivos, la CNH se encuentra desarrollando un proyecto de modificación transversal en la Normativa tomando como base los siguientes puntos estratégicos:

- Criterios de evaluación de Planes

- Flexibilidad en operaciones

- Eliminación de Duplicidades

- Eficacia en la supervisión

Los principales efectos y beneficios de los cambios transversales en la Normativa se verán reflejados en:

- Lineamientos de Planes - $1,500 millones

- Lineamientos de Pozos - $ 1,060 millones

- Lineamientos de Aprovechamiento de Gas - $110 millones

- Lineamientos de Medición - $610 millones

- Lineamientos de Recuperación Mejorada - $130 millones

- Lineamientos de reservas

Generando un ahorro total con el cumplimiento de la regulación de $3,400 millones.

Para dar paso a este cambio en la Normativa, el Análisis de Impacto Regulatorio e Inicio del proceso de Mejora Regulatoria se envía a la Comisión Nacional de Mejora Regulatoria, posteriormente se hace la recepción y atención de los comentarios que se emitan durante el proceso de la Consulta Pública, y una vez que se obtenga el Dictamen final de la Comisión Nacional de Mejora Regulatoria se someterá el Acuerdo a Órgano de Gobierno para que una vez aprobado por el mismo, se envíe al Diario Oficial de la Federación para su publicación.

Fuente: Comisión Nacional de Hidrocarburos

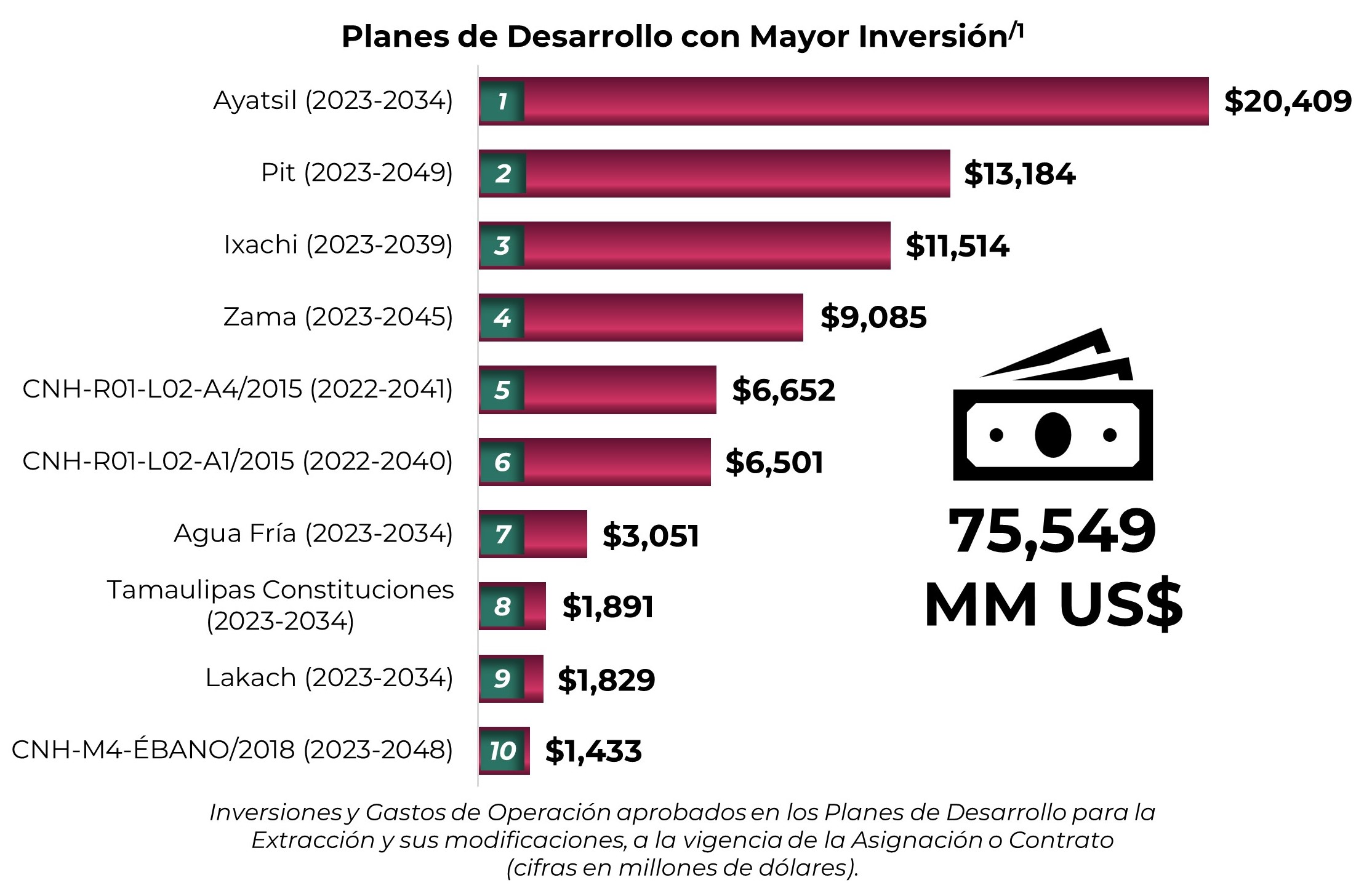

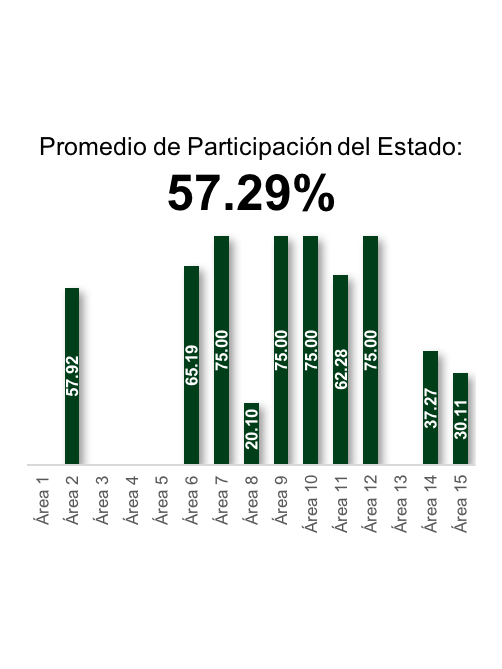

Durante el período comprendido entre enero y junio de 2023, la Comisión Nacional de Hidrocarburos (CNH) aprobó 28/2 Planes de Desarrollo para la Extracción, 10 de los cuales figuran con los mayores montos de inversión y gastos de operación estimados a ejercer, que en conjunto, suman un total de 75,549 MM US$/3, distribuidos en seis Asignaciones, con 51,877 MM US$ (69%), tres Contratos, con 14,586 MM US$ (19%) y un caso particular correspondiente al campo Zama (área unificada), con $9,085 MM US$ (12%).

Notas:

1/ Planes de Desarrollo presentados por los operadores petroleros y aprobados por la CNH. Las sumas pueden no coincidir con los totales por cuestiones de redondeo.

2/ Planes de Desarrollo y Modificaciones, aprobados por el Órgano de Gobierno de la CNH en el periodo enero – junio 2023.

3/ MM US$: millones de dólares de los Estados Unidos de Norteamérica.

Fuente: Comisión Nacional de Hidrocarburos

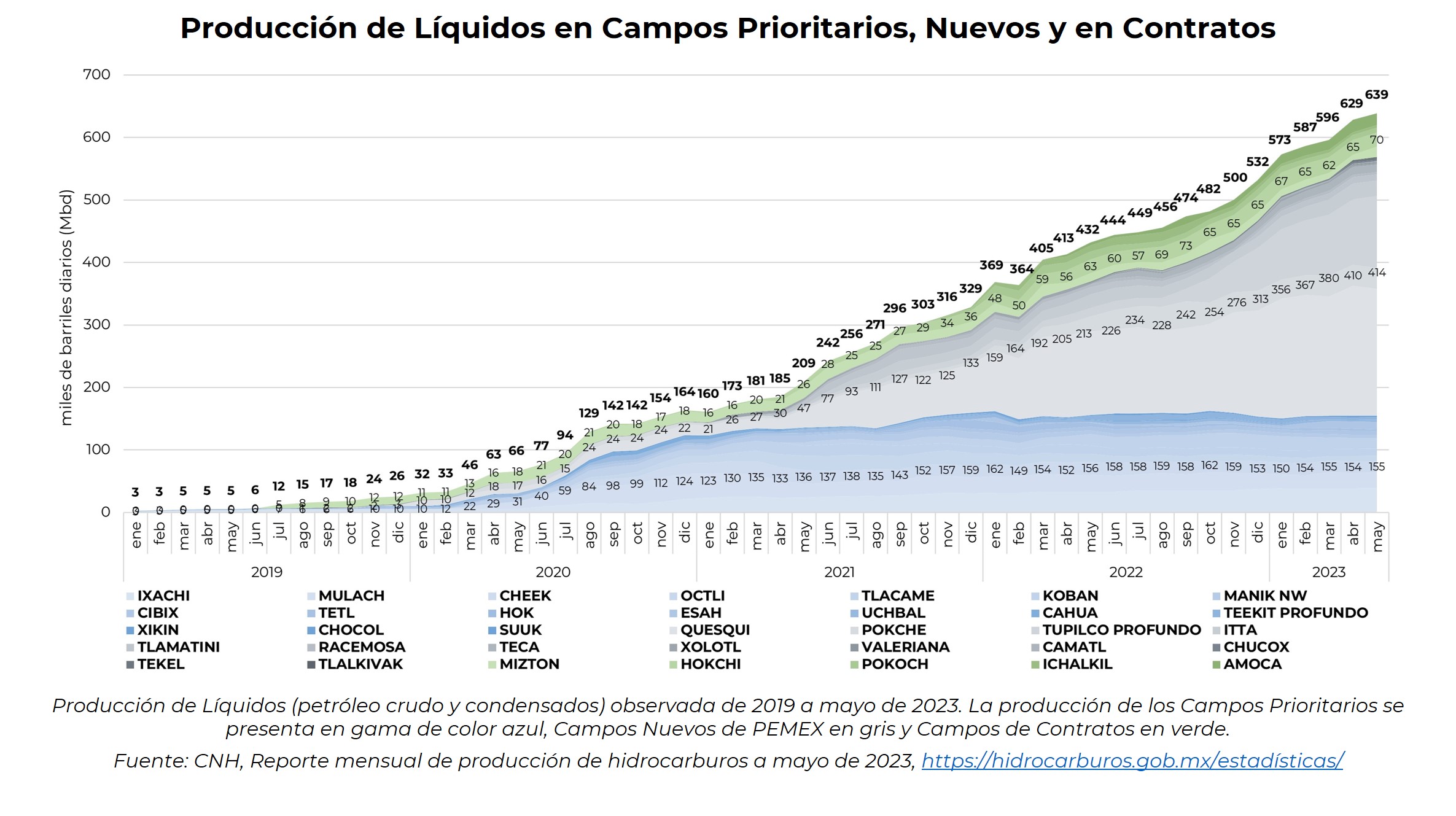

En la industria petrolera, un Campo consiste en uno o varios yacimientos, agrupados o relacionados conforme a determinados aspectos geológicos estructurales y condiciones estratigráficas que se estudian y desarrollan con el objetivo de lograr la producción de hidrocarburos1. Durante el periodo 2019 a mayo de 2023, en México se contabilizan 35 campos con nueva producción de líquidos, mismos que pueden clasificarse en las siguientes 3 categorías: Campos Prioritarios, Campos Nuevos de PEMEX y Campos de Contratos.

Los Campos Prioritarios2 de Petróleos Mexicanos (PEMEX), son un conjunto de campos desarrollados con la finalidad de contribuir con la producción nacional de hidrocarburos; a la fecha, la Comisión Nacional de Hidrocarburos ha aprobado un total de 17 Planes de Desarrollo y 7 modificaciones asociados a dichos proyectos. Asimismo, de 2019 a mayo de 2023, PEMEX ha incorporado 13 Campos Nuevos3 a la producción nacional de hidrocarburos; de los cuales, Tekel y Tlalkivak comenzaron a reportar volúmenes de producción durante el presente año. Por su parte, 5 Campos en Contratos4 destacan por su aporte de producción: campos Amoca y Miztón (CNH-R01-L02-A1/2015 operado por Eni México), campo Hokchi (CNH-R01-L02-A2/2015 por Hokchi Energy) y campos Pokoch e Ichalkil (CNH-R01-L02-A4/2015 operados por Fieldwood Energy E&P México).

A mayo de 2023, la producción de líquidos asociada a estos proyectos asciende a 639 miles de barriles diarios (Mbd), representando un incremento de 208 Mbd respecto de lo observado en mayo de 2022 (431 Mbd). Entre los Campos Prioritarios con mayor aporte de líquidos destacan Ixachi, Mulach y Cheek con 39, 25 y 19 Mbd, respectivamente. Mientras que para los Campos Nuevos sobresalen Quesqui, Tupilco Profundo y Pokché con 203, 115 y 33 Mbd. En lo que respecta a Contratos, se encuentran los campos Hokchi, Amoca, Miztón, Pokoch e Ichalkil con producciones de 23, 19, 16, 7 y 5 Mbd de líquidos, respectivamente.

Notas:

1/ Para mayor información, consulte el Glosario CNH y el Reporte mensual de Producción nacional de hidrocarburos en el Portal hidrocarburos.gob.mx

2/ De 17 Campos Prioritarios, 13 cuentan con producción a mayo de 2023.

3/ Se refiere a campos operados por PEMEX con inicio de producción a partir de 2019 y con producción mensual superior a mil barriles diarios.

4/ Considera Contratos con campos que iniciaron producción desde 2019, con producción mensual superior a mil barriles diarios. La producción total de líquidos en Contratos vigentes asciende a 206 Mbd en mayo de 2023.

Fuente: CNH, Reporte mensual de producción de hidrocarburos a mayo de 2023, https://hidrocarburos.gob.mx/estadísticas/

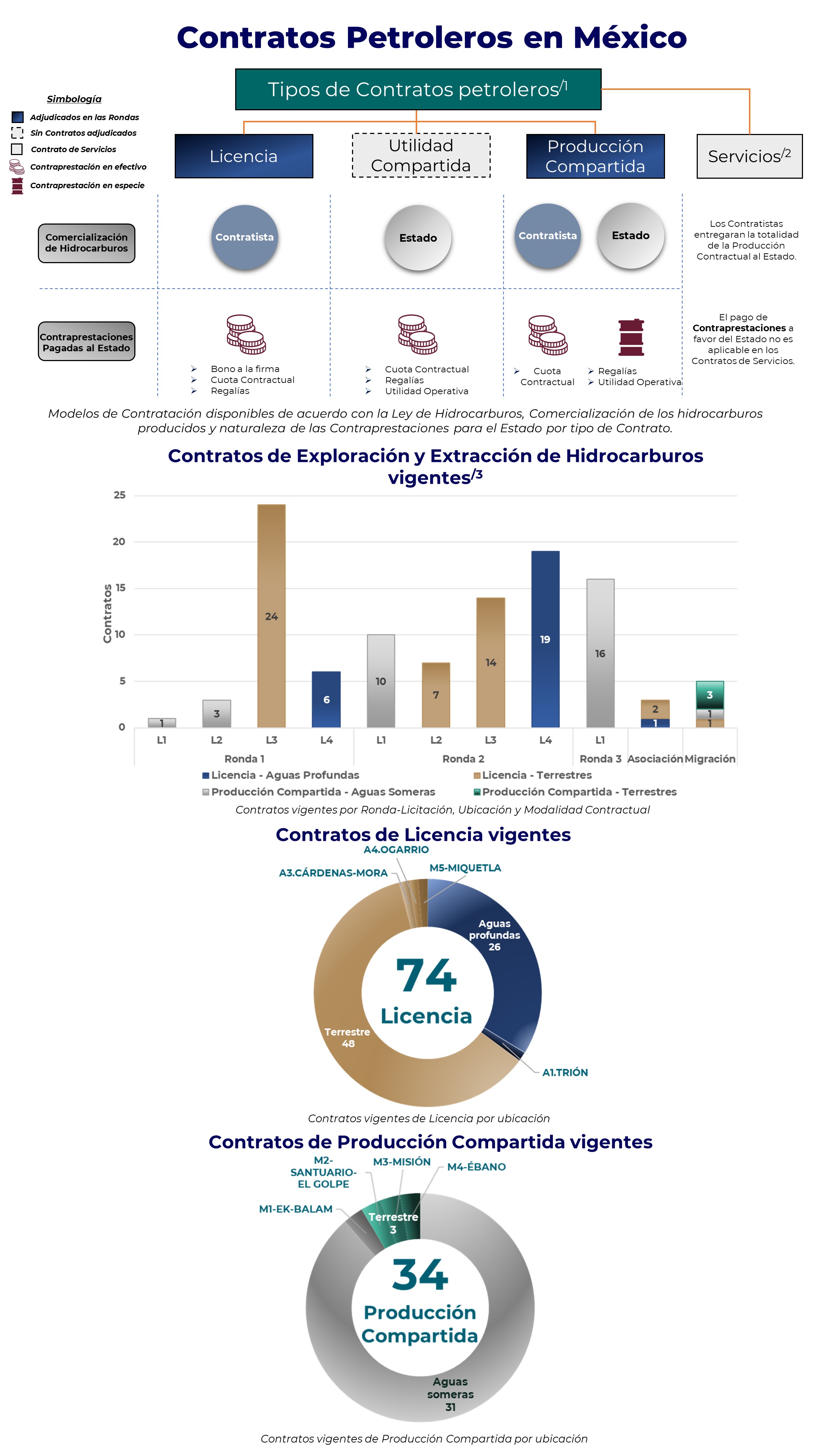

Contratos de Exploración y Extracción de Hidrocarburos vigentes3

Un Contrato petrolero es un acto jurídico mediante el cual el Estado otorga derechos a una o varias empresas para realizar actividades de exploración y/o extracción de hidrocarburos en un Área Contractual por una duración específica.

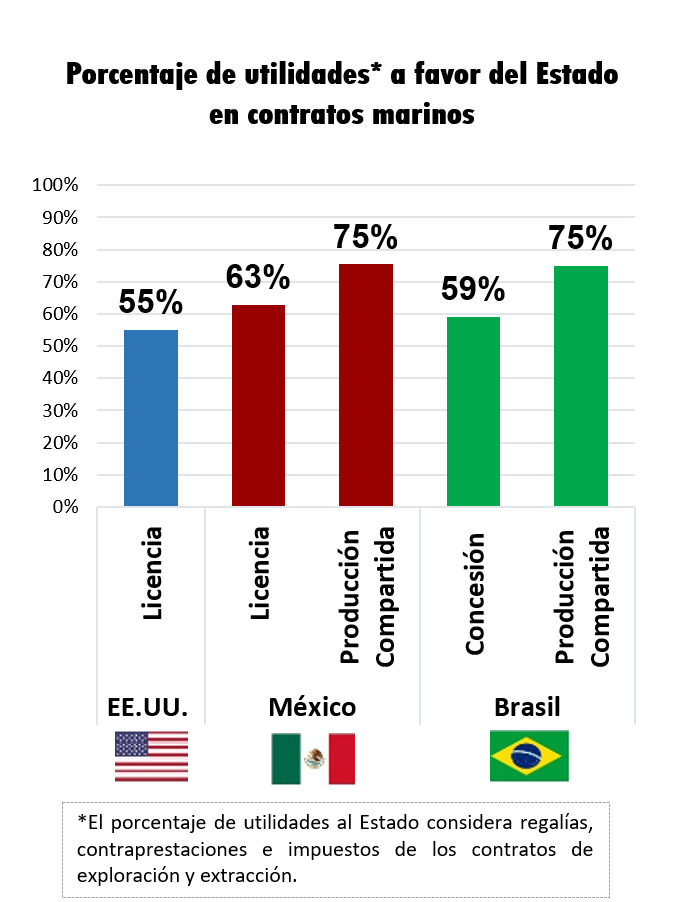

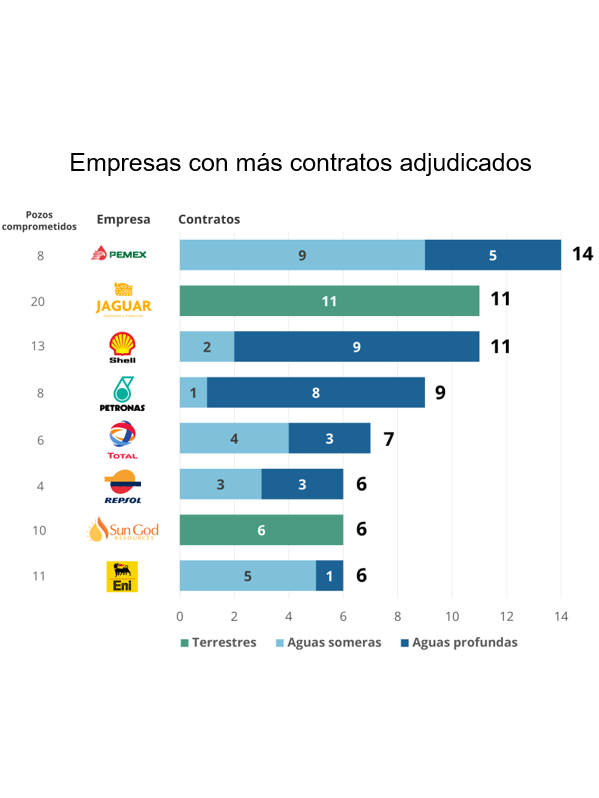

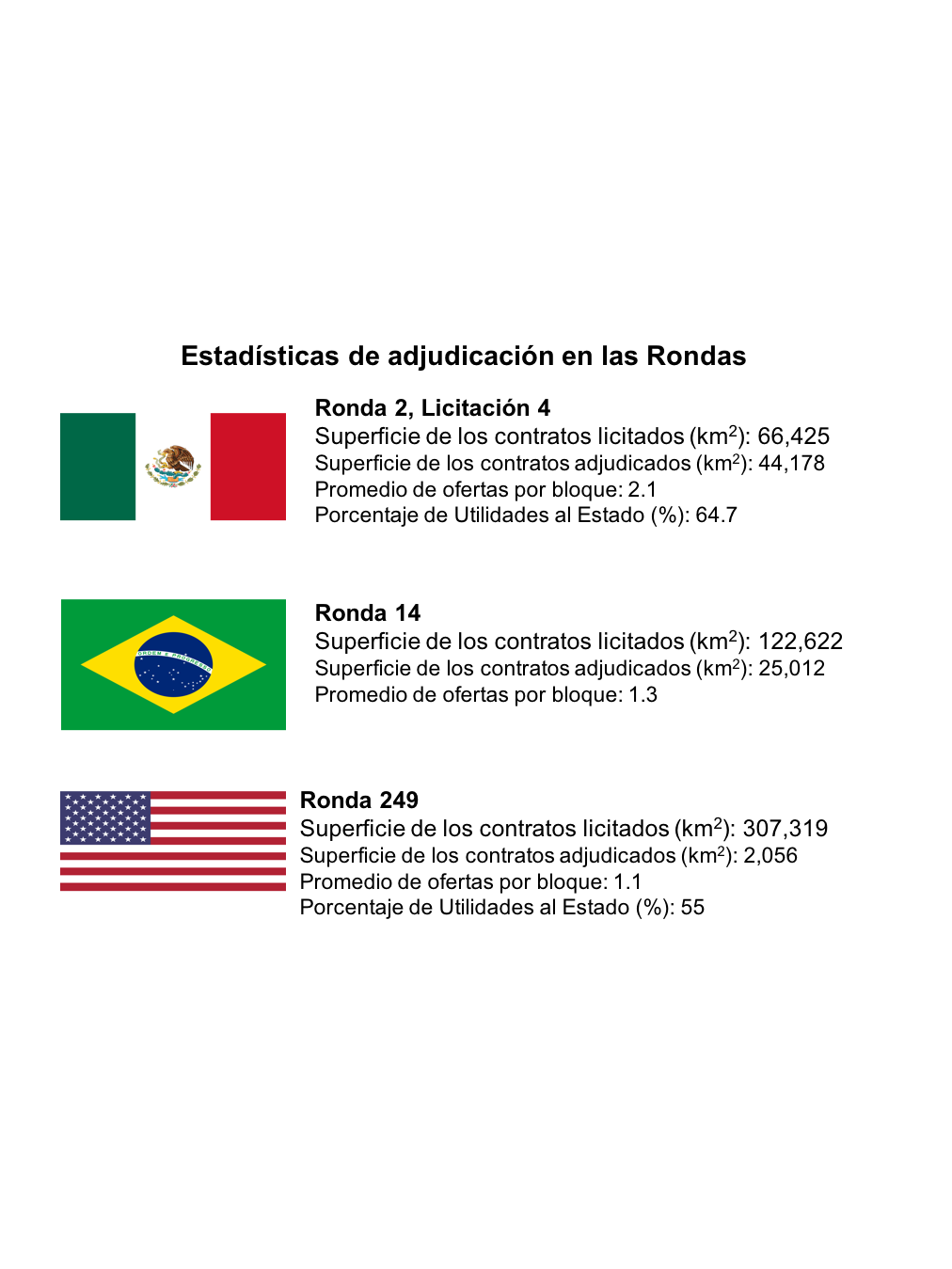

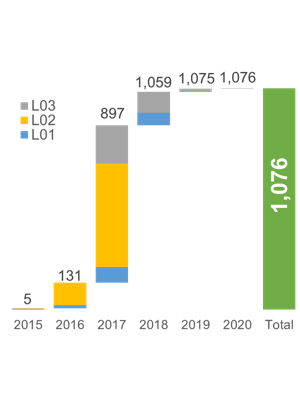

Durante las Rondas de Licitación se adjudicaron 112 Contratos para la Exploración y Extracción. A la fecha 108 Contratos continúan vigentes, de los cuales 34 Contratos pertenecen a la Ronda 1, 50 Contratos Correspondientes a la Ronda 2, 16 Contratos pertenecen a la Ronda 3, además de 3 Asociaciones y 5 Migraciones (74 Contratos se encuentran bajo la Modalidad de Licencia y 34 bajo la Modalidad de Producción Compartida).

Contratos de Licencia vigentes

Actualmente se encuentran vigentes 74 Contratos de Licencia, distribuidos en 48 Terrestres y 26 en Aguas profundas (incluyendo la Migración M5 – Miquetla y las 3 Asociaciones o Farmouts de PEMEX).

De acuerdo con el Artículo 6 de la Ley de Ingresos sobre Hidrocarburos (LISH), los Contratos de Licencia establecerán las siguientes Contraprestaciones, que serán pagadas por el Contratista al Estado Mexicano:

-Cuota Contractual para la Fase Exploratoria

-Regalía Base

-Regalía Adicional

-Bono a la Firma

Y, en su caso, los siguientes impuestos:

-Impuesto Sobre la Renta

-Impuesto por la Actividad de Exploración y Extracción de Hidrocarburos (IAEEH)

Contratos de Producción Compartida vigentes

En cuanto a los Contratos de Producción Compartida, se encuentran vigentes 34 Contratos, distribuidos en 3 Contratos Terrestres (incluyendo las Migraciones de PEMEX M2-Santuario-El Golpe, M3-Misión, M4-Ébano) y 31 Contratos en Aguas someras (incluyendo la Migración sin socio de PEMEX, M1-Ek Balam).

De acuerdo con el Artículo 12 de la LISH, bajo esta modalidad Contractual las Contraprestaciones serán pagadas en especie, con una proporción de la Producción Contractual de Hidrocarburos que sea equivalente al valor de dichas Contraprestaciones:

-Cuota Contractual para la Fase Exploratoria

-Regalía Base

-Participación del Estado en la Utilidad Operativa

Y, en su caso, los siguientes impuestos:

-Impuesto Sobre la Renta

-IAEEH

1.Se considera la modalidad Contractual de los Contratos adjudicados en las Rondas de Licitación, las Asociaciones Estratégicas y Migraciones.

2.Adicionalmente la Ley de Hidrocarburos contempla la modalidad Contractual de Servicios en el que el pago de las Contraprestaciones aplicables no se rige por lo dispuesto en la Ley de Ingresos sobre Hidrocarburos.

3.Los Contratos CNH-R01-L03-A14/2015, CNH-R01-L04-A2.CPP/2016, CNH-R01-L01-A2/2015 y CNH-R01-L04-A3.CS/2016 fueron terminados anticipadamente. Fuente: Cifras relevantes de las Rondas Petroleras en México, a 25 de mayo de 2023, https://rondasmexico.gob.mx/media/5426/20230525_cifrasrelevantes.pdf.

Definición de Contraprestaciones e Impuestos a favor del Estado:

Bono a la firma: Pago por desempate al momento de la Licitación del Contrato correspondiente.

Regalía: Contraprestación a favor del Estado Mexicano determinada en función del Valor Contractual del Gas Natural, Condensado o Petróleo, conforme a lo señalado en el Articulo 24 de la Ley de Ingresos sobre Hidrocarburos (LISH).

Cuota Contractual para la Fase Exploratoria: Pago mensual en función de los kilómetros cuadrados del Área Contractual que no se encuentre en fase de producción, de conformidad con las cuotas señaladas en el Articulo 23 de la LISH.

Utilidad Operativa: Resultado de disminuir al valor contractual de los hidrocarburos, el monto de Regalías efectivamente pagado por el contratista en el periodo correspondiente, y la contraprestación correspondiente a la recuperación de costos a favor del Contratista, en términos de la LISH, según el tipo de contrato de que se trate.

Impuesto por la Actividad de Exploración y Extracción de Hidrocarburos (IAEEH): Impuesto mensual por cada kilómetro cuadrado de Área Contractual, con una cuota aplicable dependiendo de la fase de Exploración o Extracción.

Impuesto sobre la Renta (ISR): Conforme a lo dispuesto por la Ley del Impuesto sobre la Renta y demás disposiciones aplicables.

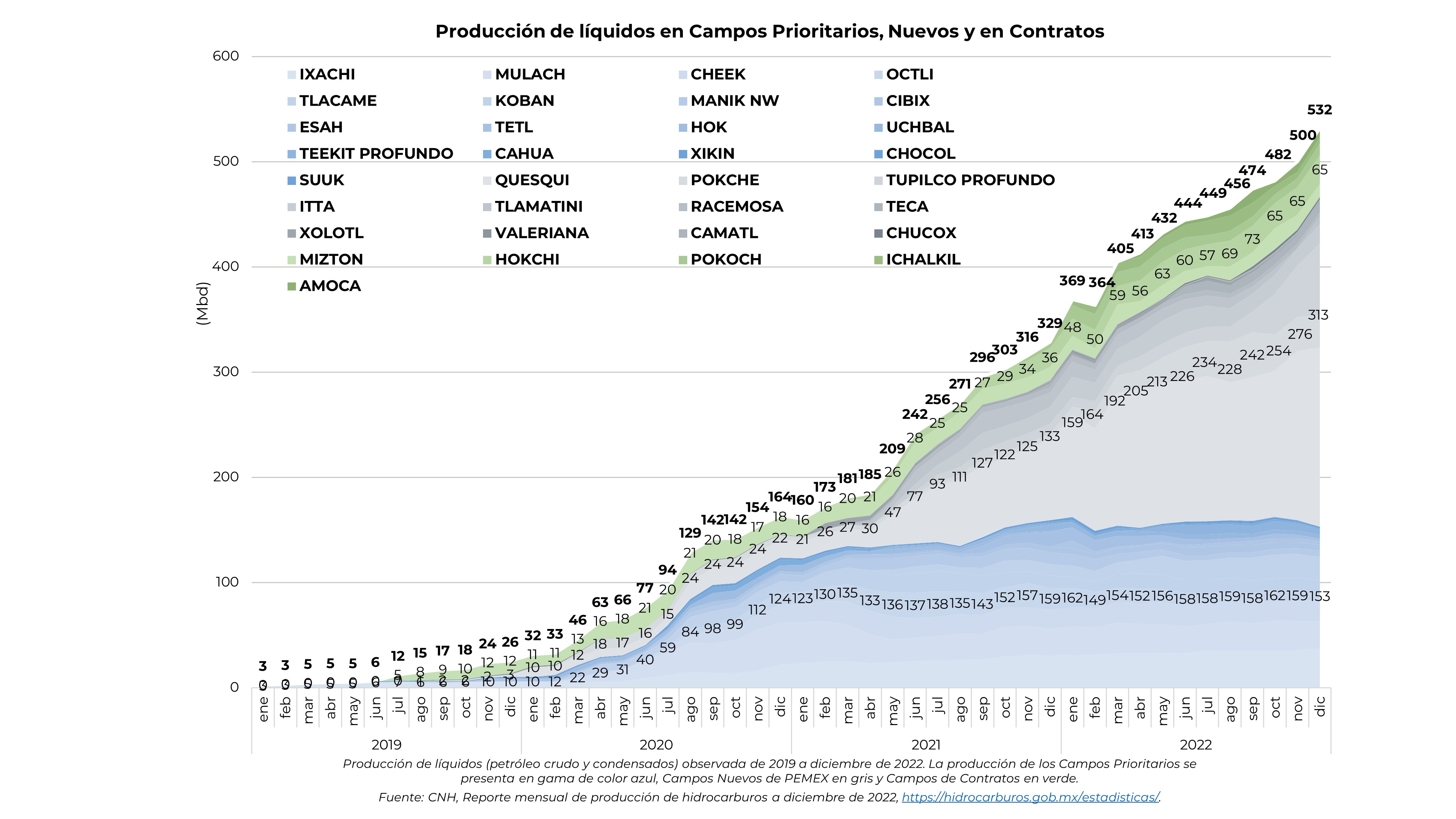

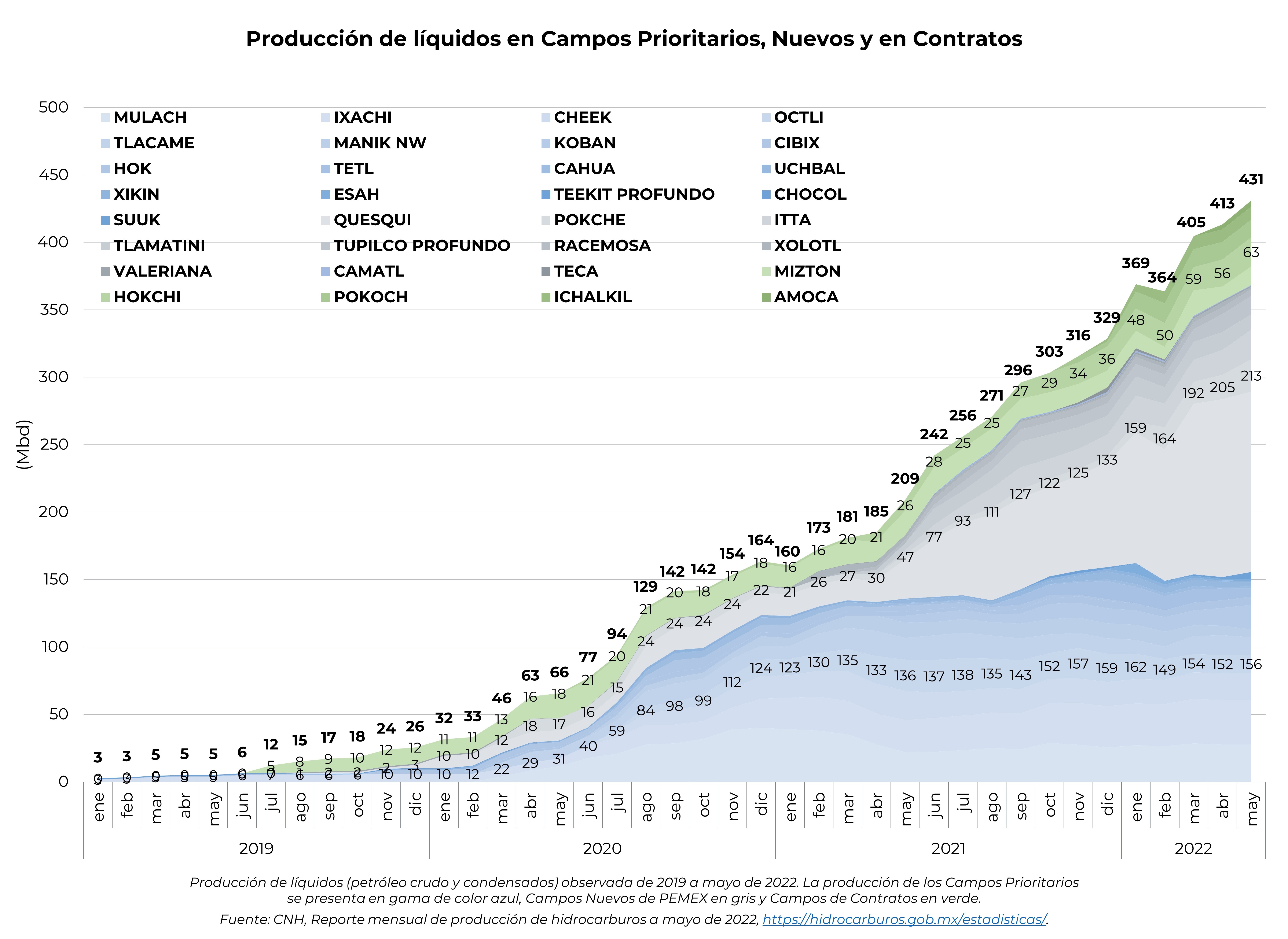

En la industria petrolera, un Campo consiste en uno o varios yacimientos, agrupados o relacionados conforme a determinados aspectos geológicos estructurales y condiciones estratigráficas que se estudian y desarrollan con el objetivo de lograr la producción de hidrocarburos1. Durante el periodo 2019 a diciembre de 2022, en México se contabilizan 33 campos con nueva producción de líquidos, mismos que pueden clasificarse en las siguientes 3 categorías: Campos Prioritarios, Campos Nuevos de PEMEX y Campos de Contratos.

Los Campos Prioritarios2 de Petróleos Mexicanos (PEMEX), son un conjunto de campos desarrollados con la finalidad de contribuir con la producción nacional de hidrocarburos; a la fecha, la Comisión Nacional de Hidrocarburos ha aprobado un total de 17 Planes de Desarrollo, y sus modificaciones, asociados a dichos proyectos. Asimismo, de 2019 a diciembre de 2022, PEMEX ha incorporado 11 Campos Nuevos3 a la producción nacional de hidrocarburos. Por su parte, 5 Campos en Contratos4 iniciaron producción: campos Amoca y Miztón (CNH-R01-L02-A1/2015 operado por Eni México), campo Hokchi (CNH-R01-L02-A2/2015 por Hokchi Energy) y campos Pokoch e Ichalkil (CNH-R01-L02-A4/2015 por Fieldwood Energy E&P México).

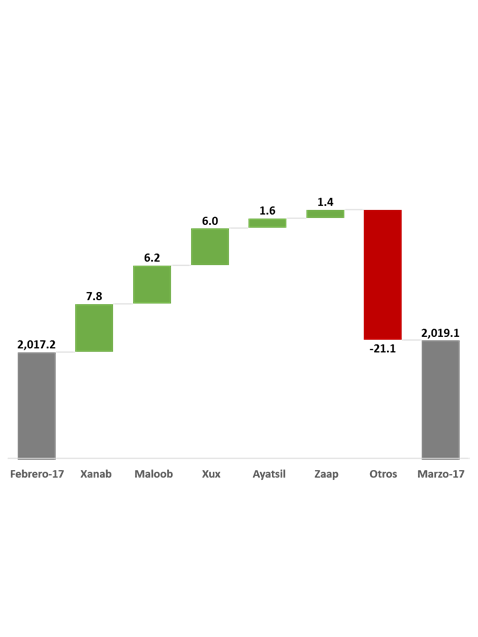

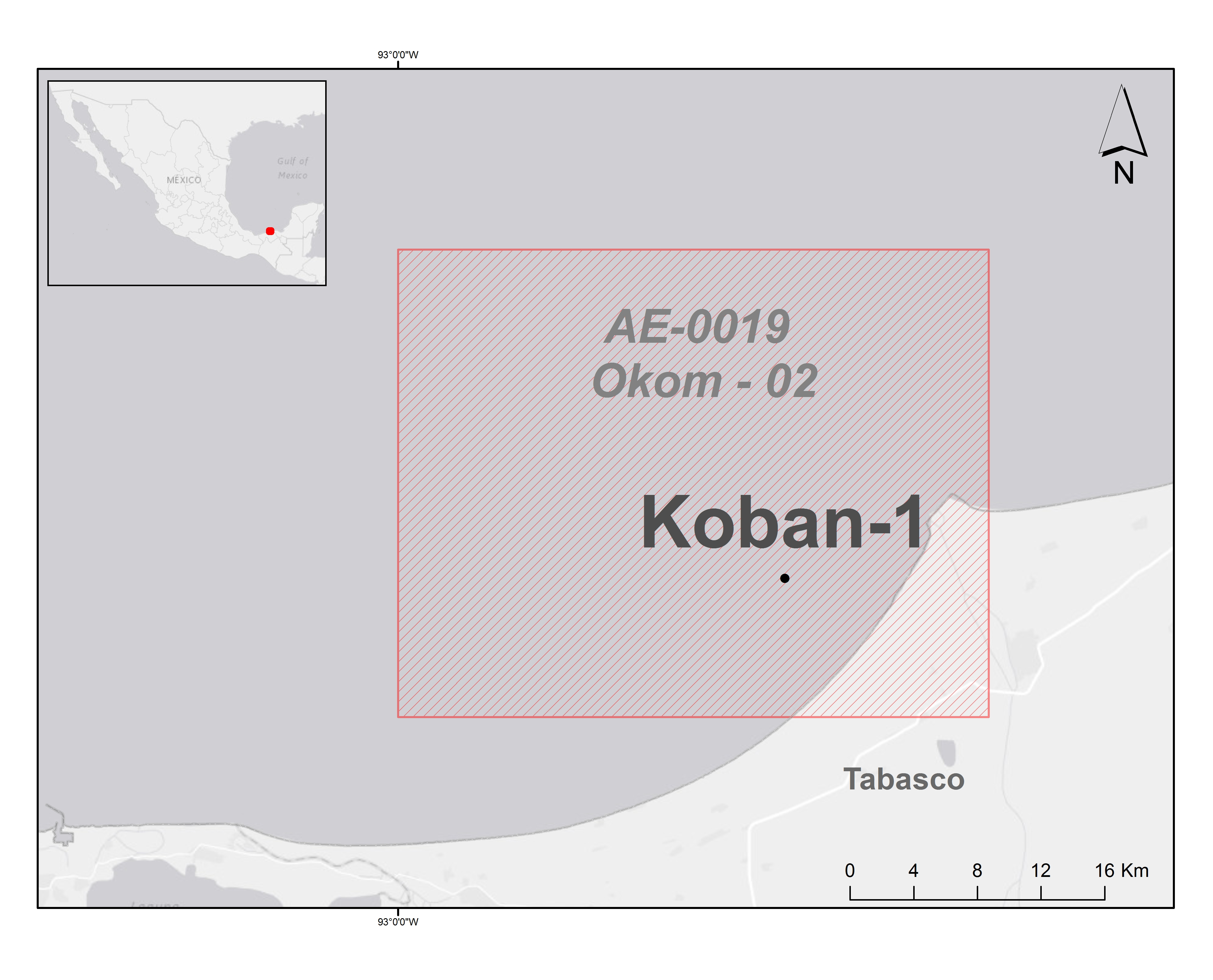

A diciembre de 2022, la producción de líquidos asociada a estos proyectos asciende a 532 miles de barriles diarios (Mbd), representando un incremento de 203 Mbd respecto de lo observado en diciembre de 2021 (329 Mbd). Entre los Campos Prioritarios con mayor aporte de líquidos destacan Ixachi, Mulach y Koban con 37, 26 y 22 Mbd, respectivamente. Mientras que para los Campos Nuevos sobresalen Quesqui, Tupilco Profundo y Pokché con 170, 68 y 31 Mbd. En lo que respecta a Contratos, se encuentran los campos Hokchi, Miztón, Pokoch, Amoca e Ichalkil con producciones de 27, 12, 11, 8 y 6 Mbd de líquidos, respectivamente.

1/ Para mayor información, consulte el Glosario CNH y el Reporte mensual de Producción nacional de hidrocarburos en el Portal hidrocarburos.gob.mx

2/ De 17 Campos Prioritarios, 15 cuentan con producción a diciembre de 2022.

3/ Se refiere a campos operados por PEMEX con inicio de producción a partir de 2019 y con producción mensual máxima superior a mil barriles diarios.

4/ Considera Contratos con campos que iniciaron producción desde 2019 y producción mensual máxima superior a mil barriles diarios. La producción total de líquidos en Contratos vigentes asciende a 196 Mbd en diciembre de 2022.

Fuente: CNH

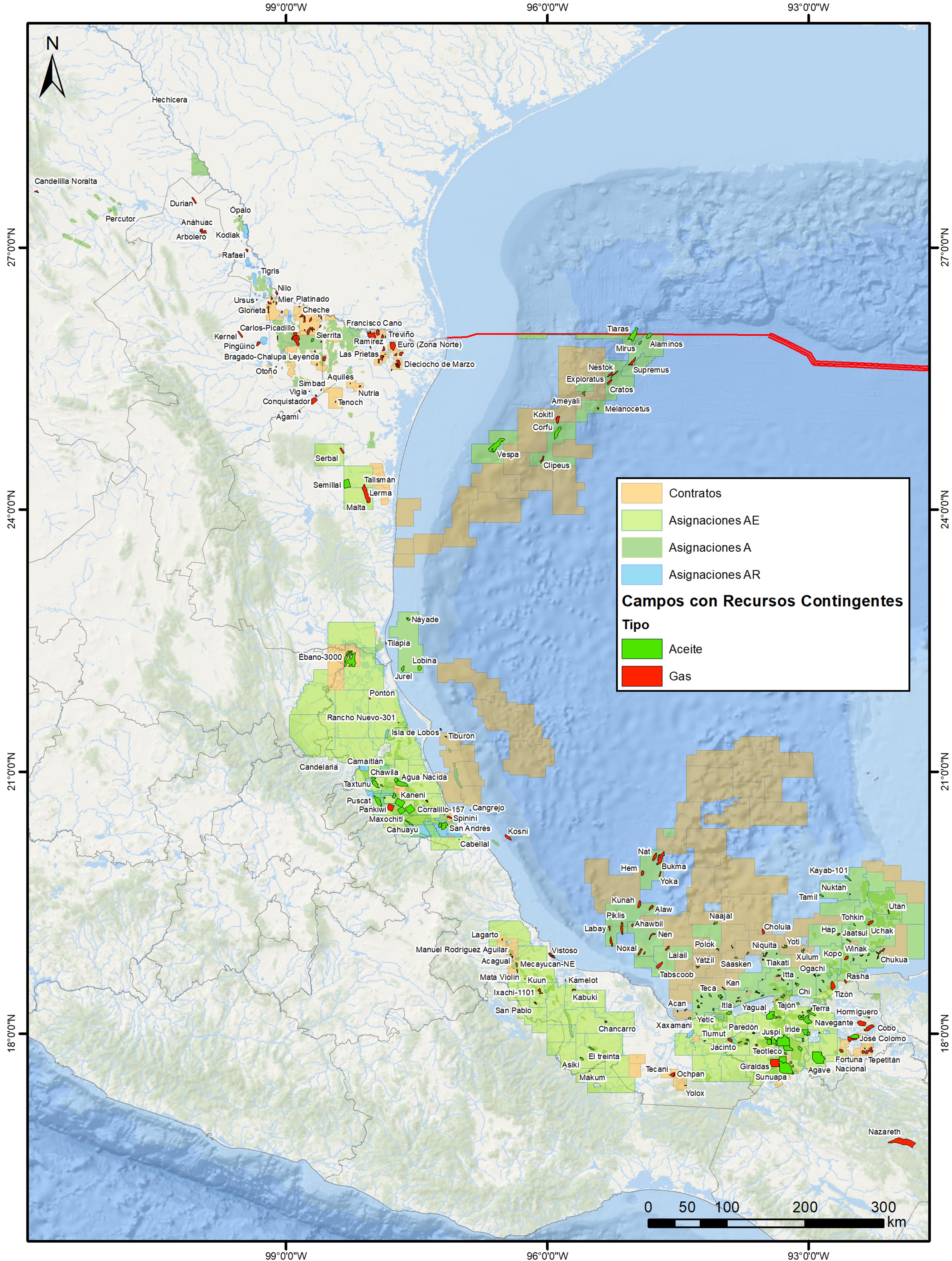

Recursos Contingentes

Es el volumen estimado de hidrocarburos en una fecha dada, que potencialmente es recuperable a partir de acumulaciones descubiertas pero que, bajo condiciones económicas de evaluación correspondientes a la fecha de estimación, no se consideran comerciales debido a una o más contingencias.

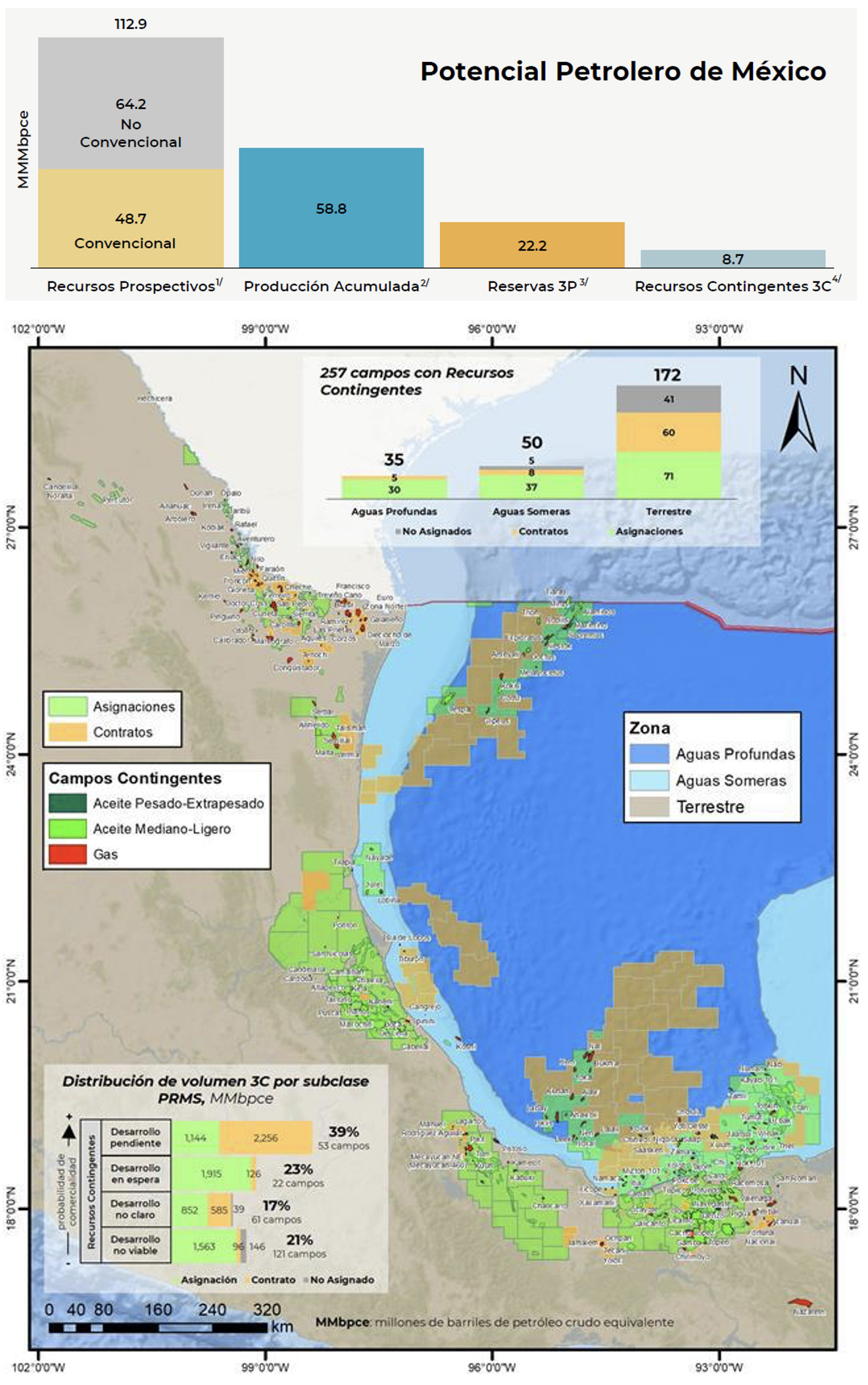

A diferencia de los recursos prospectivos, los recursos contingentes son recursos ya descubiertos, cuyas fracciones recuperables no son comerciales por una o más contingencias; es decir, que por alguna razón, ese volumen descubierto y recuperable no es económicamente rentable o técnicamente viable para su desarrollo. Por otro lado, las reservas son recursos descubiertos que se anticipan comercialmente recuperables mediante la aplicación de proyectos de desarrollo. Con respecto a las reservas de petróleo crudo equivalente, los recursos contingentes 3C representan 39% de las reservas 3P al 1 de enero de 2022.

En el marco de la Regulación aplicable en materia de Recursos Prospectivos y Contingentes emitida por la Comisión Nacional de Hidrocarburos, los Operadores Petroleros reportan anualmente la estimación de recursos contingentes en campos o descubrimientos dentro de las áreas donde son titulares5/. Con base en la información reportada por los operadores petroleros y revisada por la Comisión con corte a 2021, por primera vez se consolidan los Recursos Contingentes del país con el objetivo de dar una visión más completa del Potencial Petrolero de México, respecto de sus Recursos, Reservas y Producción de hidrocarburos.

Clasificación PRMS para Recursos Contingentes

Para el ejercicio de las atribuciones de la Comisión en materia de clasificación de la estimación de los recursos contingentes, se adopta el Petroleum Resources Management System (PRMS), en su versión en inglés y que se encuentre vigente, como sistema de referencia.

Este sistema de clasificación define subclases para los recursos contingentes, las cuales están asociadas con el nivel de madurez de los proyectos y las acciones de negocio a implementar, posicionando el estado del proyecto en la cadena de valor.

Desarrollo pendiente: Acumulación descubierta donde las actividades del proyecto están en curso para justificar el desarrollo comercial en el futuro previsible.

Desarrollo en espera: Acumulación descubierta donde las actividades del proyecto están en espera y donde la justificación como desarrollo comercial puede estar sujeta a un retraso

significativo.

Desarrollo no claro: Acumulación descubierta donde las actividades del proyecto están bajo evaluación y donde la justificación del desarrollo comercial se desconoce de acuerdo a la información disponible.

Desarrollo no viable: Acumulación descubierta para la cual no existen planes actuales de desarrollo o planes para adquirir datos adicionales en el momento, debido al limitado potencial de producción.

Notas:

1/ Recursos prospectivos a la media con riesgo considerando éxito exploratorio.

2/ Producción acumulada de 1960 a enero 2022.

3/ Reservas de hidrocarburos al 1 de enero de 2022.

4/ Recursos contingentes a septiembre de 2022.

5/ Conforme a los Lineamientos, el Reporte de Recursos Contingentes por parte de los operadores petroleros es de carácter informativo y no involucra la revisión o validación por parte de un Tercero Independiente (certificadores) https://cnh.gob.mx/media/16413/lineamientos-de-recursos-prospectivos-y-contingentes.pdf.

MMMbpce: miles de millones de petróleo crudo equivalente

Fuente: CNH

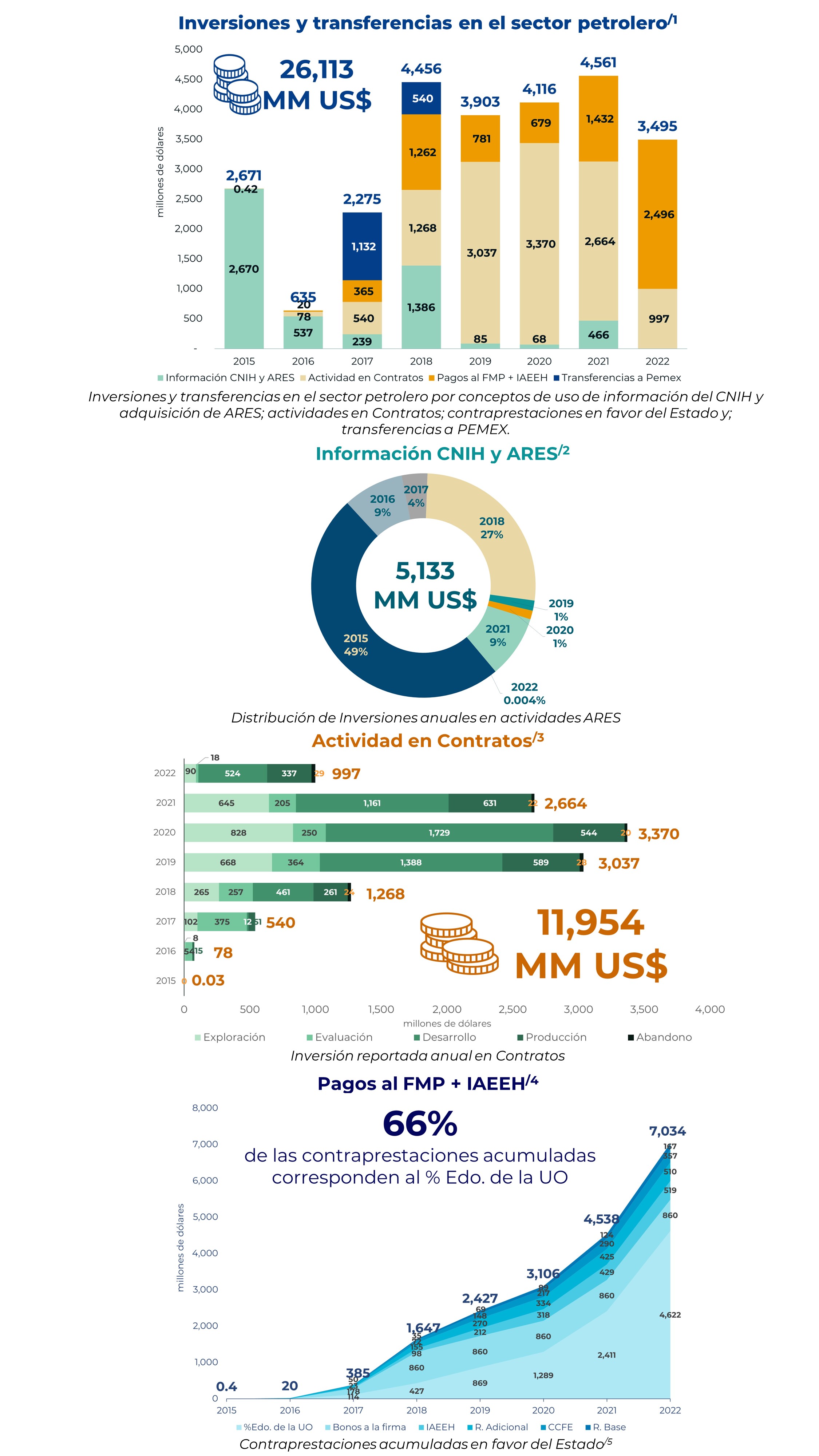

Información CNIH y ARES/2

A septiembre de 2022 se ha invertido un total de 5,453 MM US$, distribuidos en 5,133 MM US$ por concepto de inversiones en Autorizaciones de Reconocimiento y Exploración Superficial (ARES) y 320 MM US$ asociados a los aprovechamientos por el acceso y uso de información recibidos por el Centro Nacional de Información de Hidrocarburos (CNIH).

Con relación a las actividades en ARES, aproximadamente el 94% de la inversión histórica bajo este rubro ha sido ejercida mayormente en los años: 2015 (49%), 2018 (27%), 2021 (9%) y 2016 (9%).

Actividad en Contratos/3

En el periodo de 2015 a septiembre de 2022 se ha reportado una inversión total de 11,954 MM US$ en Actividades Petroleras correspondientes a Contratos: Exploración (22%), Evaluación (13%), Desarrollo (44%), Producción (20%) y Abandono (1%).

A partir de 2018 y hasta la fecha, la mayor proporción de inversiones reportadas está asociada a la Actividad Petrolera de Desarrollo, principalmente por el inicio en la producción de los Contratos de la Ronda 1.2.

Pagos al FMP + IAEEH/4

A septiembre de 2022, el Estado, a través del Fondo Mexicano del Petróleo (FMP), ha obtenido ingresos acumulados en el orden de 7,034 MM US$ por concepto de contraprestaciones derivadas de los Contratos de Exploración y Extracción de Hidrocarburos; donde, cerca del 66% están asociados a la contraprestación dependiente de la Utilidad Operativa (%Edo de la UO) aplicable a Contratos bajo la modalidad de Producción Compartida.

Notas:

1.Se consideran todos los Contratos adjudicados en las Rondas de Licitación, las Asociaciones Estratégicas y Migraciones. Transferencias a Pemex a septiembre de 2022; las cuales, consisten en los pagos derivados de los Contratos por bonos de desempate y de aportaciones iniciales establecidas en las bases de licitación. Fuentes: https://hidrocarburos.gob.mx/media/1340/20171012-farmouts-de-pemex-representan-el-23-de-su-inversi%C3%B3n-en-2017.pdf y https://hidrocarburos.gob.mx/media/1885/cnih-estad%C3%ADstico_12022018.pdf.

2.Inversiones en información del Centro Nacional de Información de Hidrocarburos (CNIH) y Autorizaciones de Reconocimiento y Exploración Superficial (ARES) a septiembre de 2022. Fuente: https://hidrocarburos.gob.mx/media/5422/valor_ares_aprovechamientoscnih_202209.pdf

3.Inversiones reportadas en Contratos a septiembre de 2022. Fuente: https://hidrocarburos.gob.mx/media/5362/inversiones_registradas_contratos_202209.pdf

4.Pagos al Fondo Mexicano del Petróleo (FMP) más Impuesto por Actividad de Exploración y Extracción de Hidrocarburos (IAEEH) considerando contraprestaciones y bonos a septiembre de 2022. Fuentes: Estimación del IAEEH propia y Pagos al FMP https://www.banxico.org.mx/SieInternet/consultarDirectorioInternetAction.do?sector=25&idCuadro=CA357&accion=consultarCuadroAnalitico&locale=es&.

5.%Edo de la UO: Participación del Estado en la Utilidad Operativa, IAEEH: Impuesto por la Actividad de Exploración y Extracción de Hidrocarburos, CCFE: Cuota Contractual de la Fase Exploratoria.

Las cifras pueden no coincidir debido al redondeo. MM US$: Millones de dólares de los Estados Unidos de Norteamérica.

Fuente: CNH

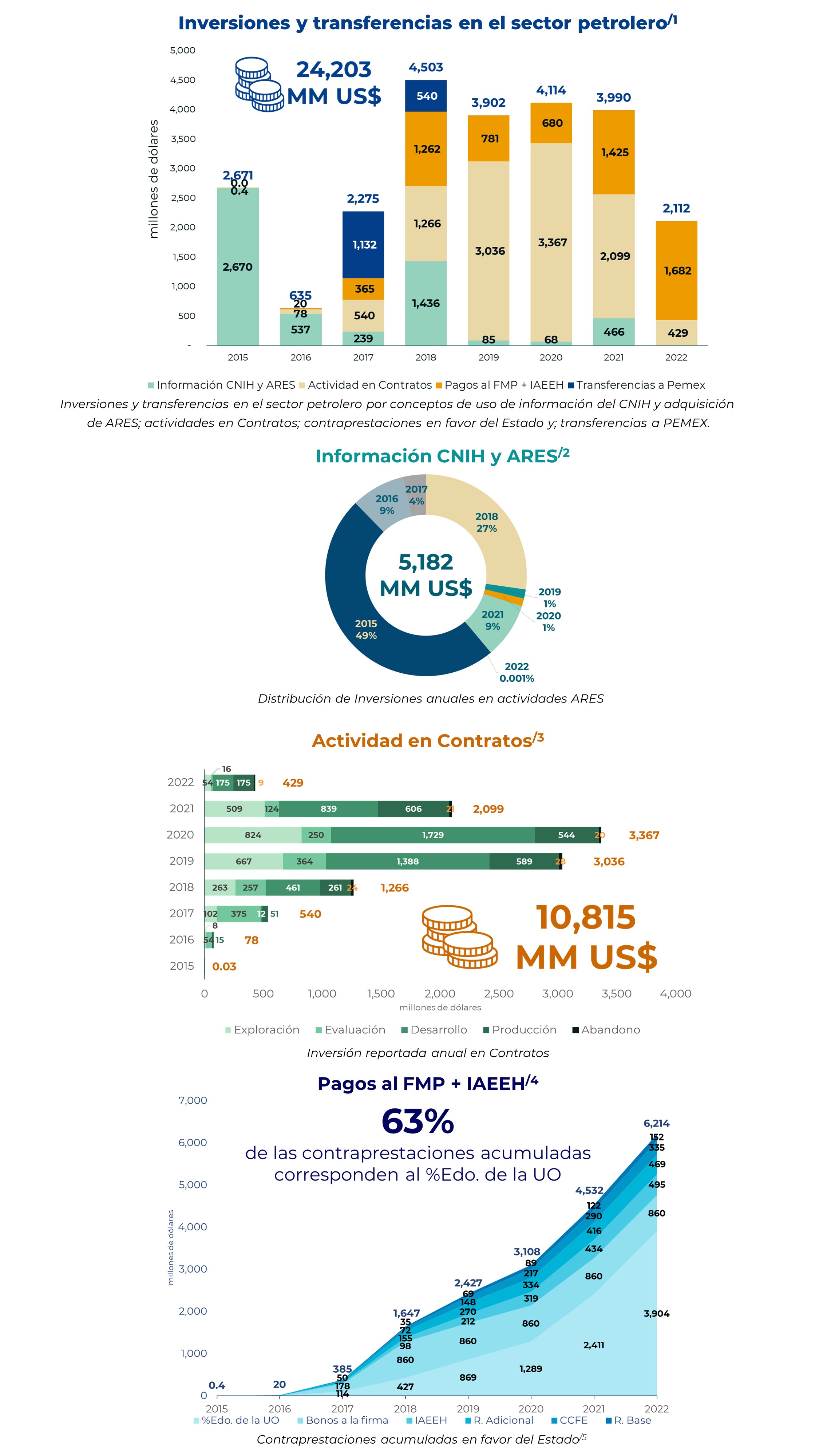

Información CNIH y ARES/2

A junio de 2022 se ha invertido un total de 5,502 MM US$, distribuidos en 5,182 MM US$ por conceptos de inversiones en ARES y 320 MM US$ referentes a aprovechamientos por el acceso y uso de información recibidos por el Centro Nacional de Información de Hidrocarburos (CNIH).

Con relación a las actividades en ARES, aproximadamente el 94% de la inversión histórica bajo este rubro ha sido ejercida mayormente en los años: 2015 (49%), 2018 (27%), 2021 (9%) y 2016 (9%).

Actividad en Contratos/3

En el periodo de 2015 a junio de 2022 se ha reportado una inversión total de 10,815 MM US$ en Actividades Petroleras correspondientes a Contratos: Exploración (22%), Evaluación (13%), Desarrollo (43%), Producción (21%) y Abandono (1%).

A partir de 2018 y hasta la fecha, la mayor proporción de inversiones reportadas está asociada a la Actividad Petrolera de Desarrollo, principalmente por el inicio en la producción de los Contratos de la Ronda 1.2.

Pagos al FMP + IAEEH/4

A junio de 2022, el Estado ha obtenido ingresos acumulados en el orden de 6,214 MM US$ por concepto de contraprestaciones derivadas de los Contratos de Exploración y Extracción de Hidrocarburos; donde, cerca del 63% están asociados a la contraprestación dependiente de la Utilidad Operativa (%Edo de la UO) aplicable a Contratos bajo la modalidad de Producción Compartida.

Notas:

1.Se consideran todos los Contratos adjudicados en las Rondas de Licitación, las Asociaciones Estratégicas y Migraciones. Transferencias a Pemex a junio de 2022; las cuales, consisten en los pagos derivados de los Contratos por bonos de desempate y de aportaciones iniciales establecidas en las bases de licitación. Fuentes: https://hidrocarburos.gob.mx/media/1340/20171012-farmouts-de-pemex-representan-el-23-de-su-inversi%C3%B3n-en-2017.pdf y https://hidrocarburos.gob.mx/media/1885/cnih-estad%C3%ADstico_12022018.pdf.

2.Inversiones en información CNIH y ARES a junio de 2022. Fuente: https://hidrocarburos.gob.mx/media/5053/valor-de-los-proyectos-ares-y-aprovechamientos-cnih.pdf.

3.Inversiones reportadas en Contratos a junio de 2022. Fuente: https://hidrocarburos.gob.mx/media/5137/inversiones-reportadas-en-contratos-de-exploracion-y-extraccion-de-hidrocarburos_202206-1.xlsx.

4.Pagos al FMP + IAEEH considerando contraprestaciones y bonos a junio de 2022. Fuentes: Estimación del IAEEH propia y Pagos al FMP https://www.banxico.org.mx/SieInternet/consultarDirectorioInternetAction.do?sector=25&idCuadro=CA357&accion=consultarCuadroAnalitico&locale=es&.

5.%Edo de la UO: Participación del Estado en la Utilidad Operativa, IAEEH: Impuesto por la Actividad de Exploración y Extracción de Hidrocarburos, CCFE: Cuota Contractual de la Fase Exploratoria.

Las cifras pueden no coincidir debido al redondeo.

Fuente: CNH

En la industria petrolera, un Campo consiste en uno o varios yacimientos, agrupados o relacionados conforme a determinados aspectos geológicos estructurales y condiciones estratigráficas que se estudian y desarrollan con el objetivo de lograr la producción de hidrocarburos1. Durante el periodo 2019 a mayo de 2022, en México se contabilizan 32 campos con nueva producción de líquidos, mismos que pueden clasificarse en las siguientes 3 categorías Campos Prioritarios, Campos Nuevos de PEMEX y Campos de Contratos.

Los Campos Prioritarios2 de Petróleos Mexicanos (PEMEX), son un conjunto de campos desarrollados con la finalidad de contribuir con la producción nacional de hidrocarburos; a la fecha, la Comisión Nacional de Hidrocarburos ha aprobado un total de 17 Planes de Desarrollo, y sus modificaciones, asociados a dichos proyectos. Asimismo, de 2019 a mayo de 2022, PEMEX ha incorporado 10 Campos Nuevos3 a la producción nacional de hidrocarburos. Por su parte, 5 Campos en Contratos4 iniciaron producción: campos Amoca y Miztón (CNH-R01-L02-A1/2015 operado por Eni México), campo Hokchi (CNH-R01-L02-A2/2015 por Hokchi Energy) y campos Pokoch e Ichalkil (CNH-R01-L02-A4/2015 por Fieldwood Energy E&P México).

A mayo de 2022, la producción de líquidos asociada a estos proyectos asciende a 431 miles de barriles diarios (Mbd) representando incrementos de 222 Mbd y 103 Mbd respecto de lo observado en mayo de 2021 (209 Mbd) y diciembre de 2021 (329 Mbd) respectivamente. Entre los Campos Prioritarios con mayor aporte de líquidos destacan Ixachi, Mulach y Cheek con 33, 28 y 20 Mbd, correspondientemente. Mientras que para los Campos Nuevos sobresalen Quesqui, Pokche e Itta con 134, 24 y 22 Mbd. En lo que respecta a Contratos, se encuentran los campos Hokchi, Miztón, Pokoch, Ichalkil y Amoca con producciones de 22, 14, 13, 10, y 5 Mbd de líquidos.

Notas:

1/ Para mayor información, consulte el Glosario CNH y el Reporte mensual de Producción nacional de hidrocarburos en el Portal hidrocarburos.gob.mx

2/ De 17 Campos Prioritarios, 15 cuentan con producción a mayo de 2022.

3/ Se refiere a campos operados por PEMEX con inicio de producción desde 2019 y producción mensual máxima superior a mil barriles diarios.

4/ Considera Contratos con campos que iniciaron producción desde 2019 y producción mensual máxima superior a mil barriles diarios. La producción total de líquidos en Contratos asciende a 181 Mbd en mayo de 2022.

Fuente: CNH, Reporte mensual de producción de hidrocarburos a mayo de 2022.

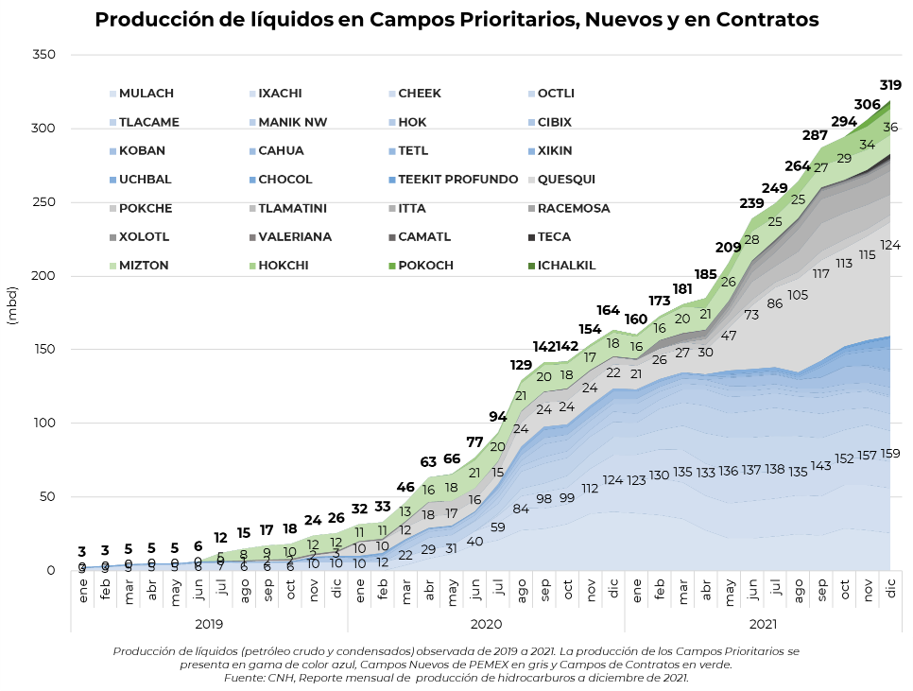

En la industria petrolera, un Campo consiste en uno o varios yacimientos, agrupados o relacionados conforme a determinados aspectos geológicos estructurales y condiciones estratigráficas que se estudian y desarrollan con el objetivo de lograr la producción de hidrocarburos1. Durante el periodo 2019-2021, en México se contabilizan 28 campos con nueva producción de líquidos, mismos que pueden clasificarse en las siguientes 3 categorías: Campos Prioritarios, Campos Nuevos de PEMEX y Campos de Contratos.

Los Campos Prioritarios2 de Petróleos Mexicanos (PEMEX), son un conjunto de campos desarrollados con la finalidad de contribuir con la producción nacional de hidrocarburos; a la fecha, la Comisión Nacional de Hidrocarburos ha aprobado un total de 17 Planes de Desarrollo, y sus modificaciones, asociados a dichos proyectos. Asimismo, de 2019 a 2021, PEMEX ha incorporado 9 Campos Nuevos3 a la producción nacional de hidrocarburos. Por su parte, 4 Campos en Contratos4 iniciaron producción: campo Miztón (CNH-R01-L02-A1/2015 operado por Eni México), campo Hokchi (CNH-R01-L02-A2/2015 de Hokchi Energy) y campos Pokoch e Ichalkil (CNH-R01-L02-A4/2015 por Fieldwood Energy E&P México).

A diciembre de 2021, la producción de líquidos asociada a estos proyectos asciende a 319 miles de barriles diarios (mbd), prácticamente duplicando lo observado a diciembre de 2020, 164 mbd. Entre los Campos Prioritarios con mayor aporte de líquidos destacan Ixachi, Mulach y Octli con 31, 26 y 21 mbd, respectivamente. Mientras que para los Campos Nuevos sobresalen Quesqui, Itta y Tlamatini con 77, 16 y 14 mbd. Con lo respecta a Contratos, se encuentran los campos Hokchi, Miztón, Pokoch e Ichalkil con producciones de 18, 13, 4 y 2 mbd de líquidos.

Notas:

1/ Para mayor información, consulte el Glosario CNH y el Reporte mensual de Producción nacional de hidrocarburos en el Portal hidrocarburos.gob.mx

2/ De 17 Campos Prioritarios, 14 cuentan con producción a diciembre de 2021.

3/ Se refiere a campos operados por PEMEX con inicio de producción desde 2019 y producción mensual máxima superior a mil barriles diarios.

4/ Considera Contratos con campos que iniciaron producción desde 2019 y producción mensual máxima superior a mil barriles diarios. La producción total de líquidos en Contratos asciende a 157.8 mbd en diciembre de 2021.

Fuente: CNH, Reporte mensual de producción de hidrocarburos a diciembre de 2021.

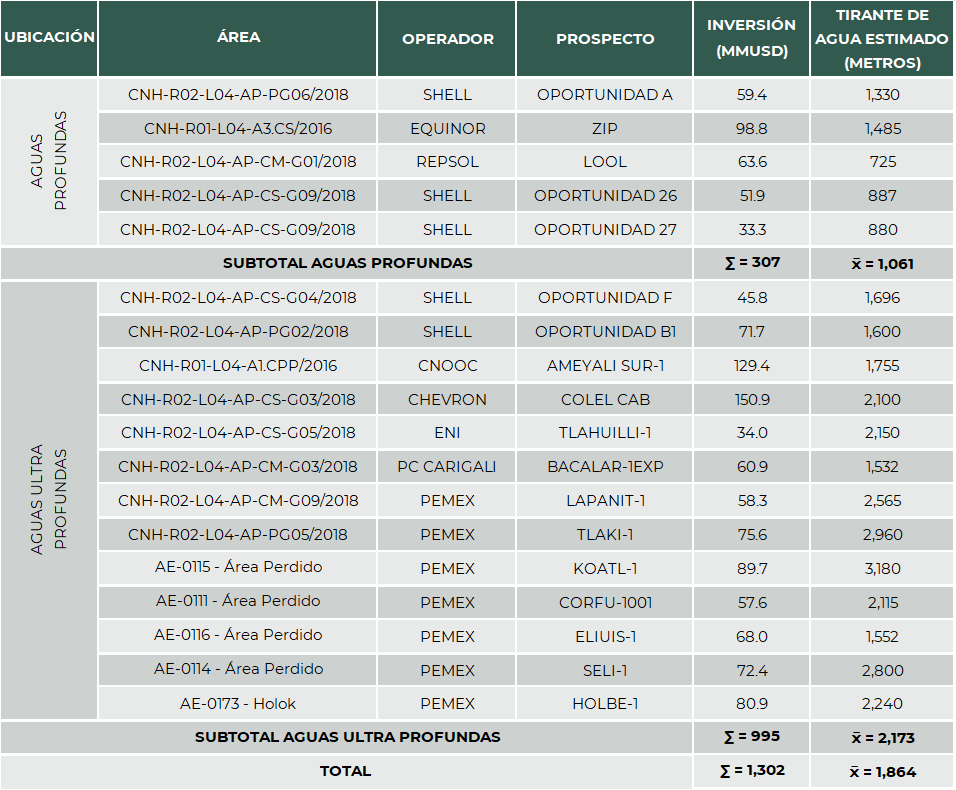

Los Lineamientos de Perforación de Pozos/1 definen como pozos en aguas profundas aquellos prospectos con tirantes de agua igual o superior a 500 metros mientras que ultra profundos a partir de 1,500 metros.

A partir de los Planes de Exploración presentados por los operadores petroleros y aprobados por la Comisión Nacional de Hidrocarburos (CNH), se tienen programados por perforar en aguas profundas y ultra profundas, 5 prospectos bajo el régimen de Asignaciones con una inversión asociada a la perforación aproximada de $368.6 millones de dólares (mmUSD) y 13 pozos en Contratos con una inversión en perforación que ronda los $933.7 mmUSD. /2

Para el presente año, destaca el prospecto Bacalar-1EXP autorizado a PC Carigali/3 en la 52° Sesión Extraordinaria de Órgano de Gobierno CNH, celebrada el 27 de julio de 2021; el prospecto será perforado en aguas ultra profundas de la cuenca Cordilleras Mexicanas del Golfo de México, en un tirante de agua de 1,532 metros y una profundidad programada total de 3,620 metros/4, su objetivo geológico es el Mioceno Medio y Superior con recursos prospectivos estimados en 759 millones de barriles de petróleo crudo equivalente y una inversión asociada a la perforación de $60.9 mmUSD.

Para mayor información sobre autorizaciones de pozos visita el portal: https://cnh.gob.mx/registro-publico/pozos/.

Notas:

1/ Lineamientos de Perforación de pozos disponible en: https://cnh.gob.mx/regulacion/regulacion/

2/ Los prospectos son contemplados en los Planes de Exploración vigentes para los Contratos de las Rondas 1.4, 2.4; por su parte, para las Asignaciones se contabilizan los pozos de escenarios incrementales del Área Perdido y Holok.

3/ Contrato CNH-R02-L04-AP-CM-G03/2018, disponible en: https://rondasmexico.gob.mx/esp/contratos/

4/ Metros verticales bajo mesa rotaria.

* Prospectos pertenecientes a escenarios incrementales por lo que su perforación no esta comprometida.

** Información de la Autorización para la perforación, presentada en la 52° Sesión Extraordinaria 2021.

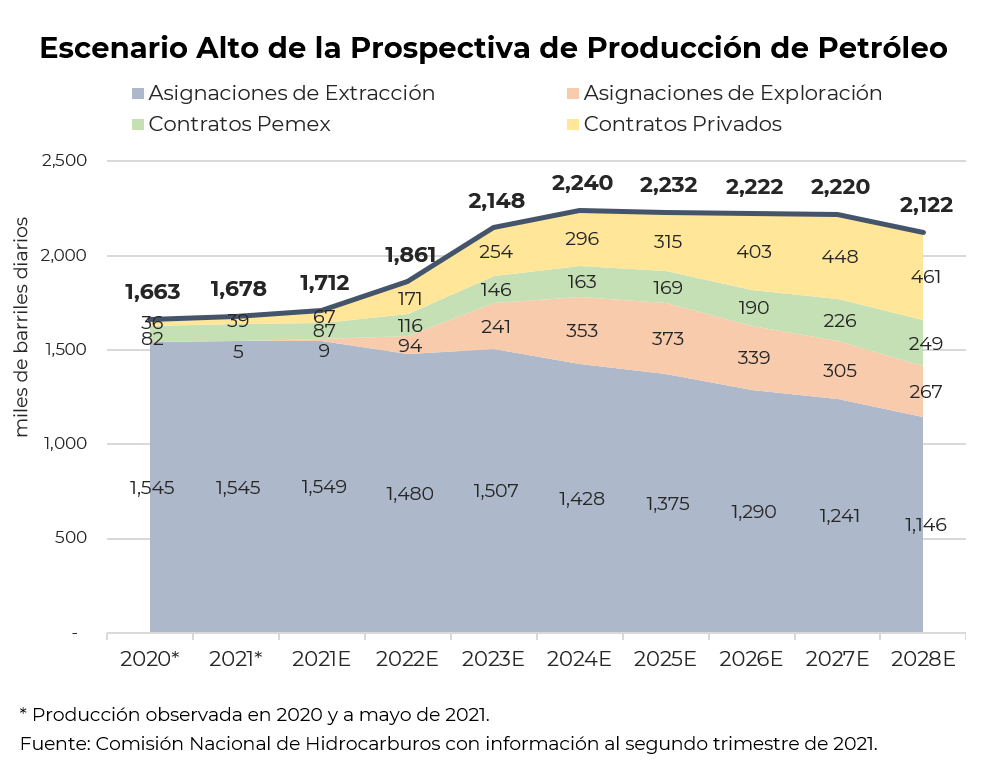

La Prospectiva de Producción de Hidrocarburos es una estimación que realiza la Comisión Nacional de Hidrocarburos (CNH) de la producción esperada de hidrocarburos en las Asignaciones y Contratos1 en México.

El ejercicio, se desarrolla a partir de la información reportada por los operadores petroleros a la CNH, las tendencias observadas en la industria y el potencial exploratorio nacional. A la par, durante su elaboración, se delinean posibles escenarios a través de diversas premisas y supuestos para las actividades de exploración y extracción de los proyectos petroleros.

La presente actualización de la Prospectiva de Producción, en el escenario alto, estima un incremento en ~150 mbd de la producción de petróleo para 2022, explicado principalmente por los Contratos de la Ronda 1.2, el proyecto Ek-Balam y las nuevas Asignaciones Exploratorias de Pemex2.

Para mayor información, consultar la actualización trimestral del Reporte en el Portal hidrocarburos.gob.mx sección Estadísticas / Producción / Reportes / Prospectiva de producción de hidrocarburos.

Notas:

1.- La estimación respeta el interés de participación estipulado entre Pemex y las empresas privadas en 23 Contratos (5 Migraciones, 3 Asociaciones y 15 Contratos de las Rondas CNH).

2.- Con información de la Prospectiva de Hidrocarburos al segundo trimestre de 2021.

mbd: miles de barriles diarios

* Producción observada en 2020 y a mayo de 2021.

Fuente: Comisión Nacional de Hidrocarburos con información al segundo trimestre de 2021

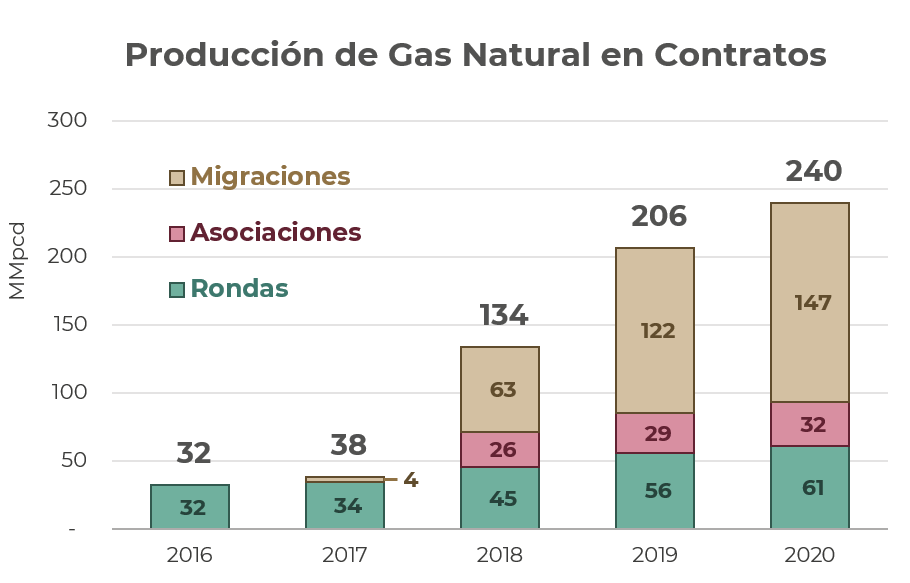

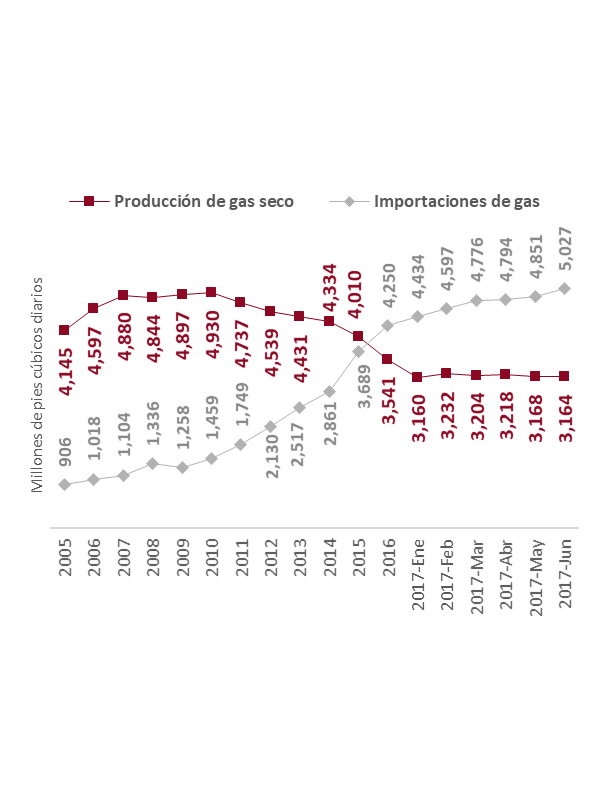

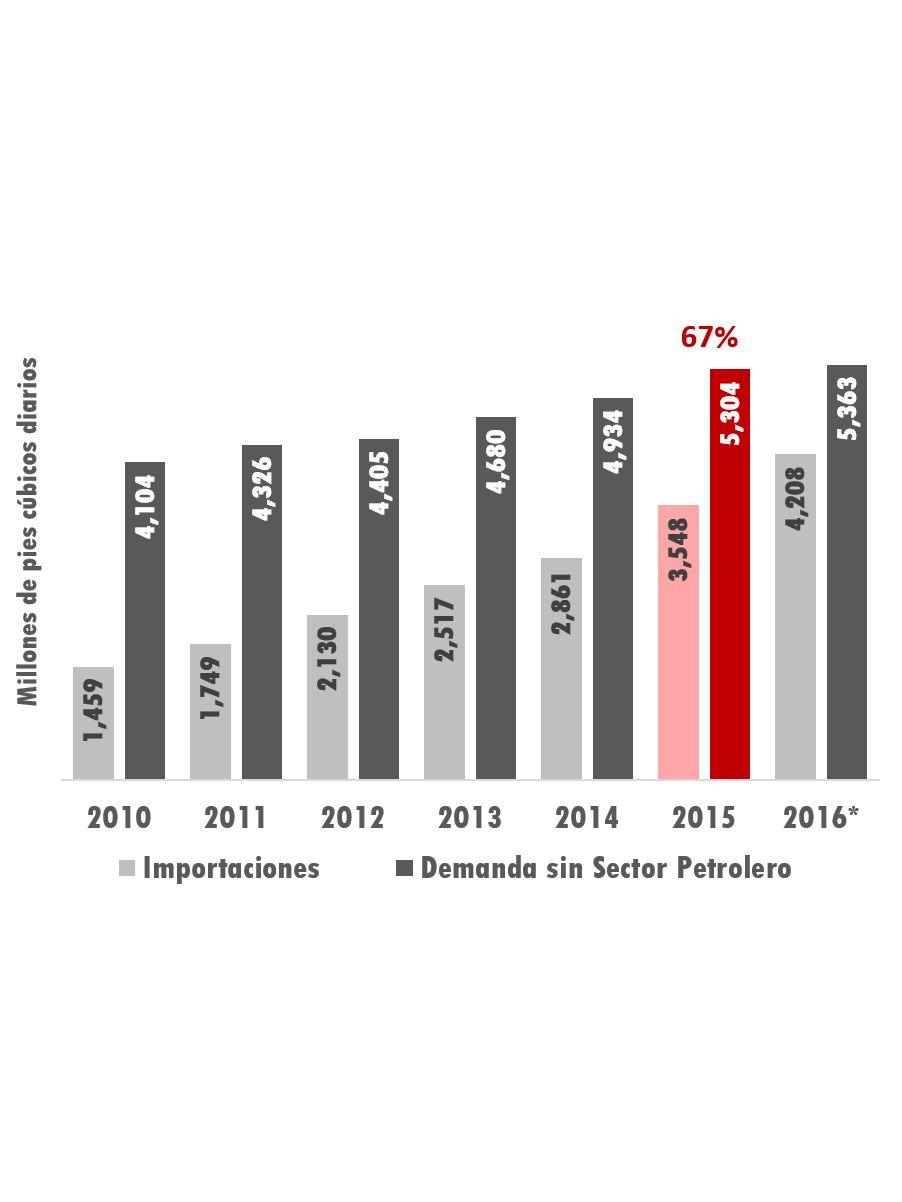

Durante 2020, la producción de gas natural sin nitrógeno al amparo de los contratos promedió 240 millones de pies cúbicos diarios (MMpcd). El volumen equivale a 6% de la producción total nacional situada en 3,843 MMpcd para 2020, y es 16% superior respecto a lo observado en 2019 en los contratos.

La producción proviene de 40 contratos para la exploración y extracción de hidrocarburos, donde destacan por su volumen de producción los contratos CNH-M3-MISION/2018 (113 MMpcd), CNH-A4.OGARRIO/2018 (19 MMpcd) y CNH-R01-L02-A1/2015 (15 MMpcd).

Asimismo, en el año 2020, dos contratos iniciaron producción comercial: el contrato CNH-R01-L02-A2/2015 operado por Hokchi Energy y CNH-R02-L03-VC-01/2018 operado por Bloque VC 01.

Para mayor información, visitar el Sistema de Información de Hidrocarburos (sih.hidrocarburos.gob.mx/)

Fuente: Comisión Nacional de Hidrocarburos, se reporta la producción anual de gas natural sin nitrógeno.

MMpcd: Millones de pies cúbicos diarios.

El Centro Nacional de Información de Hidrocarburos (CNIH) de la CNH es el responsable de recabar, acopiar, resguardar, administrar, usar, analizar, mantener actualizada y publicar la información y estadística relativa a las actividades de reconocimiento y exploración superficial, así como de las actividades de exploración y extracción de hidrocarburos.

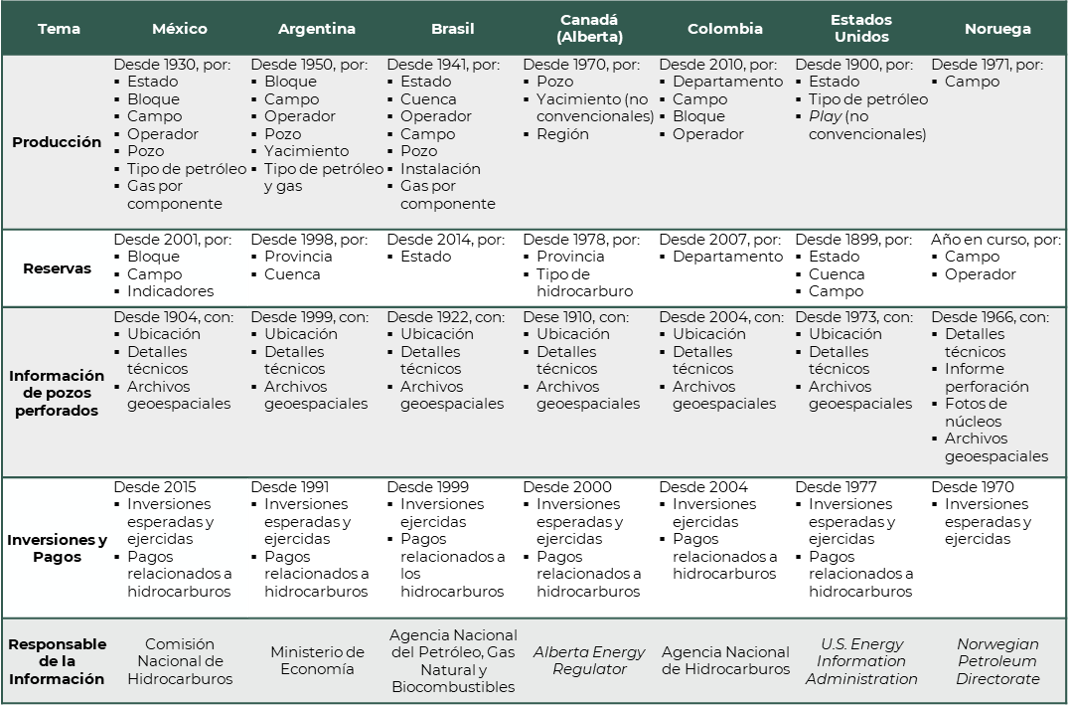

En cumplimiento a su mandato, el CNIH presenta la información más destacada de la industria de los hidrocarburos de México, comparable con la información publicada por otros sistemas estadísticos internacionales.

En la siguiente tabla se muestra las principales estadísticas petroleras disponibles en el mundo.

Fuentes:

- Comisión Nacional de Hidrocarburos de México, disponible en: https://hidrocarburos.gob.mx

- Ministerio de Economía de Argentina, disponible en https://www.argentina.gob.ar/economia/energia/hidrocarburos

- Agencia Nacional del Petróleo, Gas Natural y Biocombustibles de Brasil, disponible en: http://www.anp.gov.br/

- Alberta Energy Regulator, disponible en: http://www1.aer.ca/ProductCatalogue/index.html

- Agencia Nacional de Hidrocarburos de Colombia, disponible en: http://www.anh.gov.co/

- Energy Information Administration de EE. UU., disponible en: https://www.eia.gov/

- Norwegian Petroleum Directorate, disponible en: https://factpages.npd.no/en/field

Notas: Dependiendo la división política de los países, se utiliza la denominación estado, provincia o departamento.

El año de la información especificado corresponde a la mayor antigüedad de los datos que se encontraron durante la revisión.

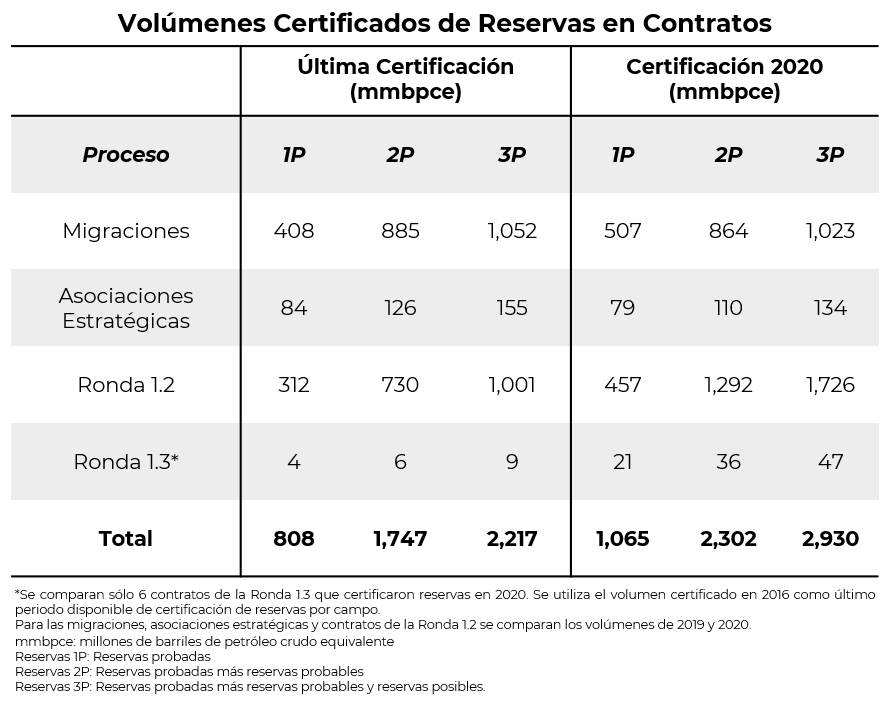

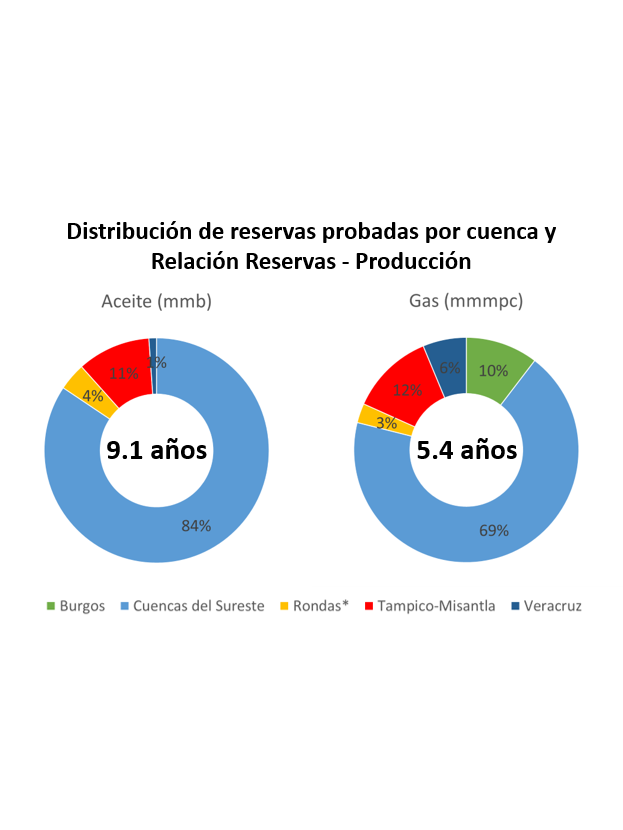

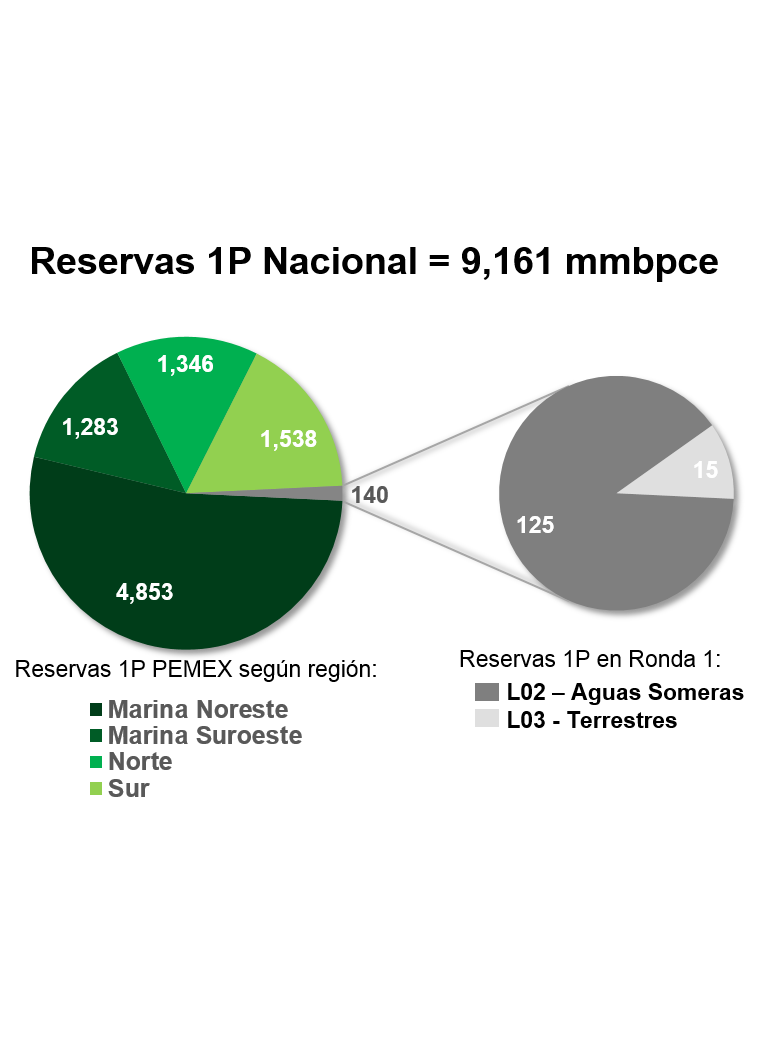

En la 33a Sesión Extraordinaria de 2020, la CNH aprobó la resolución que consolida y publica los volúmenes de reservas 1P, 2P y 3P de hidrocarburos de la Nación al 1 de enero de 2020. El volumen de reservas certificadas al 01 de enero de 2020 en campos al amparo de los contratos para la exploración y extracción de hidrocarburos ascendió a 1,065 mmbpce en 1P, 2,302 mmbpce en 2P y 2,930 mmbpce en 3P.

Al respecto, el volumen de reservas 2P en campos al amparo de contratos para la exploración y extracción de hidrocarburos presentó un incremento un 32% respecto a la última certificación, al pasar de 1,747 a 2,302 mmbpce.

Dicho incremento se debió por la reestimación al alza de las reservas del contrato CNH-R01-L02-A4/2015 (campos Ichalkil-Pokoch), así como aquéllas correspondientes a 6 contratos de la Ronda 1 Licitación 3: CNH-R01-L03-A1/2015 (campo Barcodón), CNH-R01-L03-A5/2015 (campo Carretas), CNH-R01-L03-A6/2015 (campo Catedral), CNH-R01-L03-A7/2015 (campo Cuichapa-Poniente), CNH-R01-L03-A18/2015 (campo Peña Blanca) y CNH-R01-L03-A21/2016 (campo San Bernardo); mismos que certificaron por primera vez reservas en el país.

Para mayor información, visitar el Sistema de Información de Hidrocarburos (https://sih.hidrocarburos.gob.mx/), Sección “Recursos y Reservas”.

Fuente: Comisión Nacional de Hidrocarburos

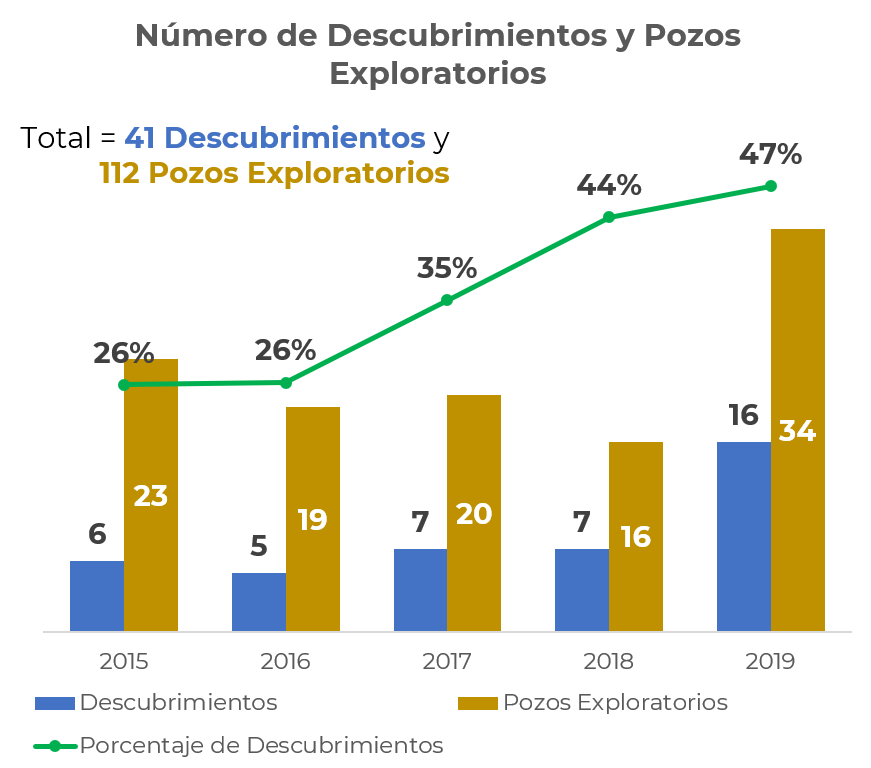

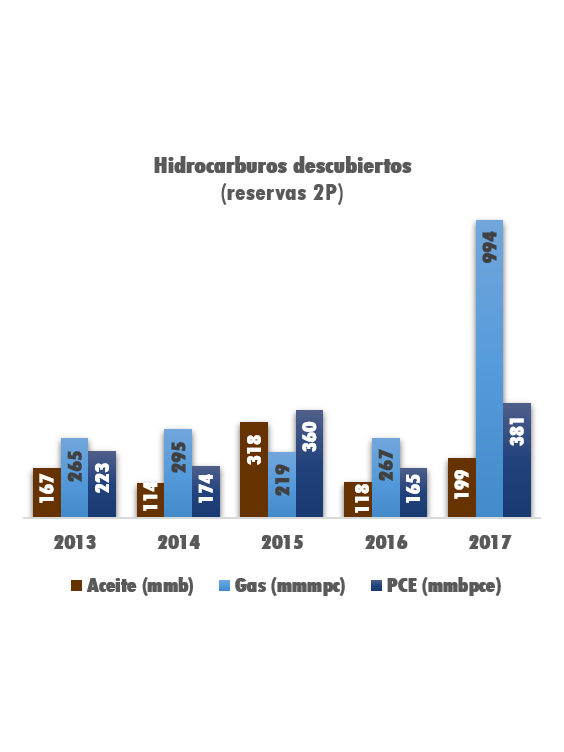

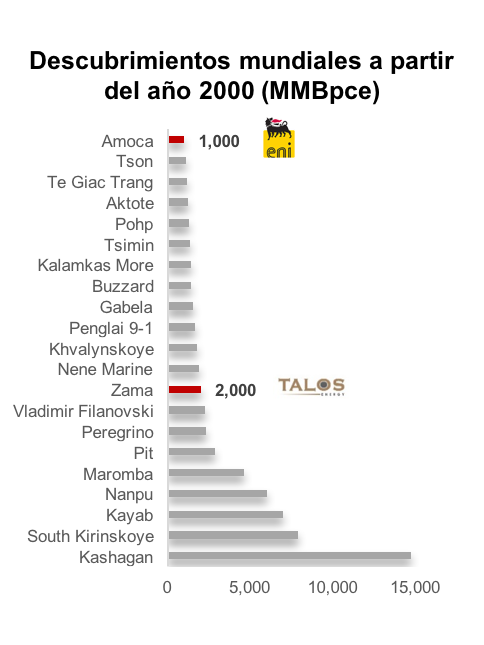

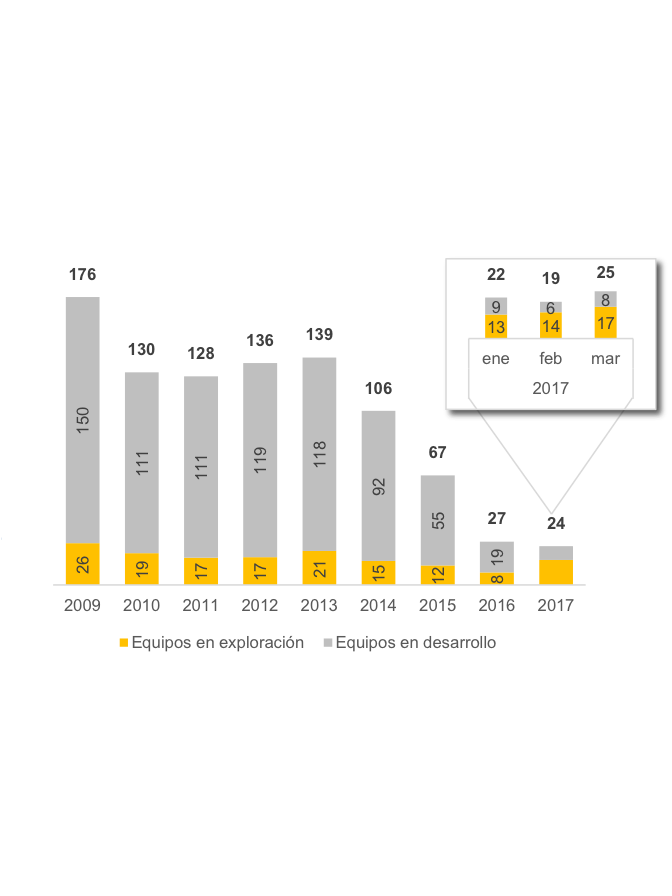

En el periodo 2015-2019, se tienen reportados 41 descubrimientos de hidrocarburos al perforar 112 pozos exploratorios1, lo que representa una proporción de un descubrimiento por cada 3 pozos exploratorios perforados.

Los pozos exploratorios2 son métodos directos que tienen las actividades exploratorias para la identificación, descubrimiento y evaluación de hidrocarburos en el subsuelo.

Por su parte, los descubrimientos2 son acumulaciones de hidrocarburos en el subsuelo que, mediante actividades de perforación, se ha demostrado que contienen volúmenes de Hidrocarburos.

Durante este periodo, se han perforado un total de 112 pozos exploratorios en México; 101 al amparo de Asignaciones y 11 bajo Contratos. Asimismo, 28 corresponden a pozos terrestres, 55 en aguas someras y 29 en aguas profundas.

Son 41 los descubrimientos3 reportados en México desde 2015; 37 en Asignaciones y 4 en Contratos; de los cuales 10 corresponden a descubrimientos en áreas terrestres, 26 en aguas someras y 5 en aguas profundas.

1 Se consideran pozos exploratorios concluidos de 2015 a la fecha con resultado de perforación reportado, y el pozo Saasken. No se consideran pozos delimitadores.

2 Glosario de la Comisión Nacional de Hidrocarburos. Para mayor información de estos y otros conceptos, visita el nuevo Glosario de la CNH (https://hidrocarburos.gob.mx/transparencia/glosario/).

3 Con información de las Reservas certificadas al 1 de enero de 2019 y los Informes de Ratificación de Descubrimientos de la CNH a febrero de 2020, disponible en: https://www.gob.mx/cms/uploads/attachment/file/535190/III.1_Informe_de_Ratificacion_de_descubrimientos.pdf

Fuente: Comisión Nacional de Hidrocarburos con información de los operadores petroleros en México y de reservas certificadas.

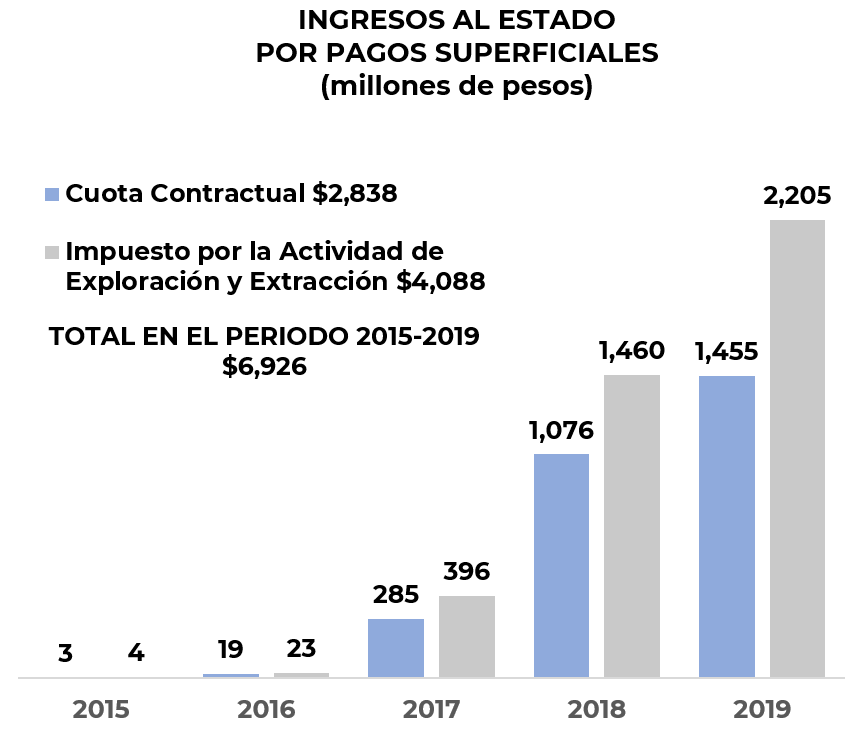

En el periodo 2015-2019, se estima que el Estado ha recaudado $6,926 millones de pesos por concepto de pagos superficiales en 112 contratos petroleros. 1

De este monto, $2,838 millones de pesos corresponden al cobro de la Cuota Contractual para la Fase Exploratoria, que se paga mensualmente en función del área en contratos que no se encuentran en la fase de producción. El Fondo Mexicano del Petróleo para la Estabilización y el Desarrollo es quien recibe los montos originados por dicha cuota.2

Por su parte, $4,088 millones de pesos provienen del cobro del Impuesto por la Actividad de Exploración y Extracción de Hidrocarburos, que se origina mensualmente por los kilómetros cuadrados de los contratos que se encuentren en fases de exploración y extracción, respectivamente. El Servicio de Administración Tributaria es quien recibe este impuesto.3

Finalmente, se estima que el ingreso de ambos conceptos alcance alrededor $3,765 millones de pesos en el 2020 y $18,929 millones de pesos en el periodo 2021-2024.

1 Los Contratos para la Exploración y Extracción de Hidrocarburos prevén el pago mensual en favor del Estado Mexicano tanto de la Cuota Contractual para la Fase Exploratoria, como del Impuesto por la Actividad de Exploración y Extracción de Hidrocarburos; ambos, aplicando cuotas específicas por cada kilómetro cuadrado que comprenda la extensión de los contratos. El contrato CNH-R01-L03-A14/2015 fue cancelado el 29 de mayo de 2018 mientras que el contrato CNH-R01-L03-A19/2016 fue suspendido el 13 de julio de 2017.

2 El artículo 23 de la Ley de Ingresos sobre Hidrocarburos establece el pago de la Cuota Contractual.

3 El Título Cuarto de la Ley de Ingresos sobre Hidrocarburos establece el origen, obligados y distribución del Impuesto por la Actividad de Exploración y Extracción de Hidrocarburos.

Fuente: Comisión Nacional de Hidrocarburos con información del Fondo Mexicano del Petróleo y estimaciones propias con base en el área superficial de los contratos adjudicados para el Impuesto.

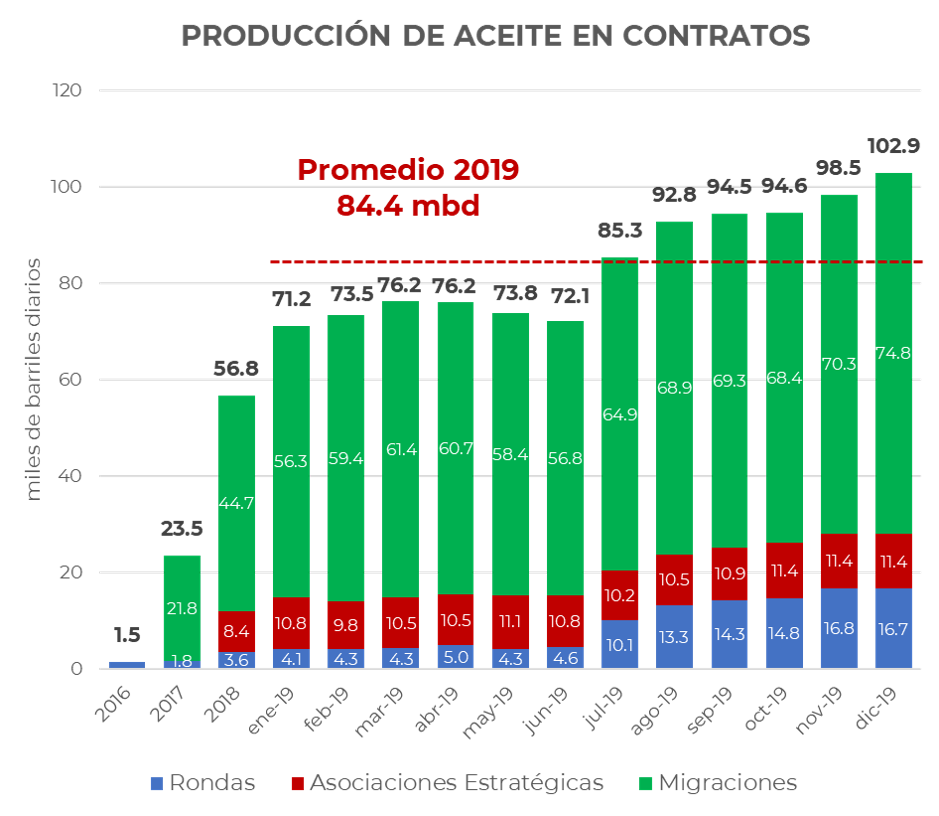

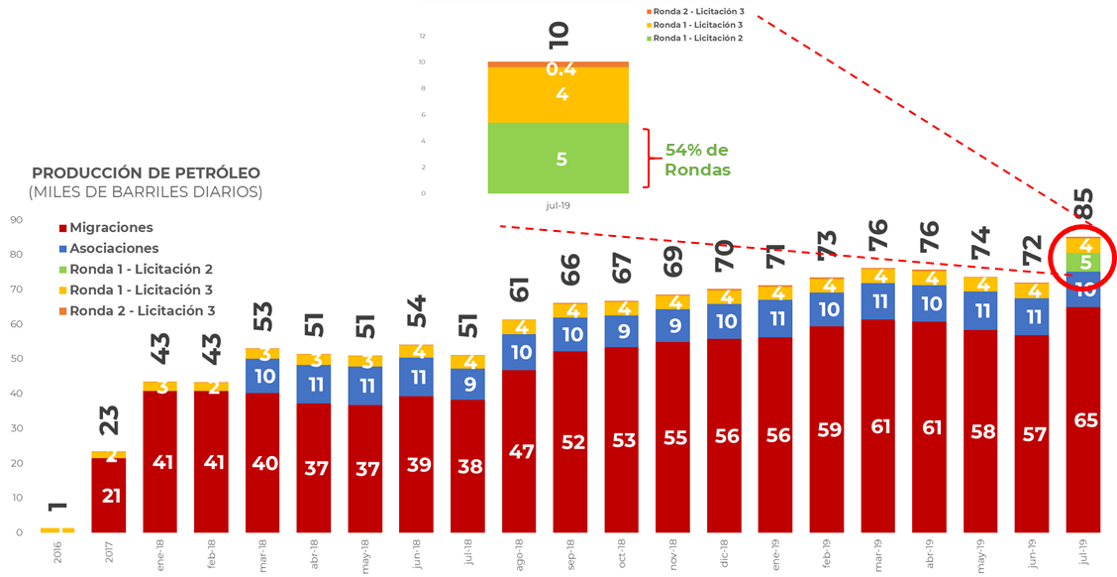

En 2019, la producción de contratos petroleros alcanzó una producción promedio anual de 84.4 miles de barriles diarios (mbd).

Con este promedio anual, se alcanza un crecimiento de 48% con respecto al promedio anual de 2018.

En el mes de diciembre de 2019, la producción de contratos alcanzó 102.9 mbd, desagregados de la siguiente manera:

- 74.8 mbd fueron producidos en migraciones de asignaciones de Pemex;

- 16.7 mbd en contratos adjudicados en rondas de licitación, y

- 11.4 mbd provienen de asociaciones estratégicas de Pemex.

Para mayor información, visita el Sistema de Información de Hidrocarburos (https://sih.hidrocarburos.gob.mx/), Sección “Producción”, Tema “Producción por Contrato”.

Datos actualizados a diciembre de 2019.

mbd: miles de barriles diarios

Fuente: Comisión Nacional de Hidrocarburos con información del Sistema de Información de Hidrocarburos (SIH).

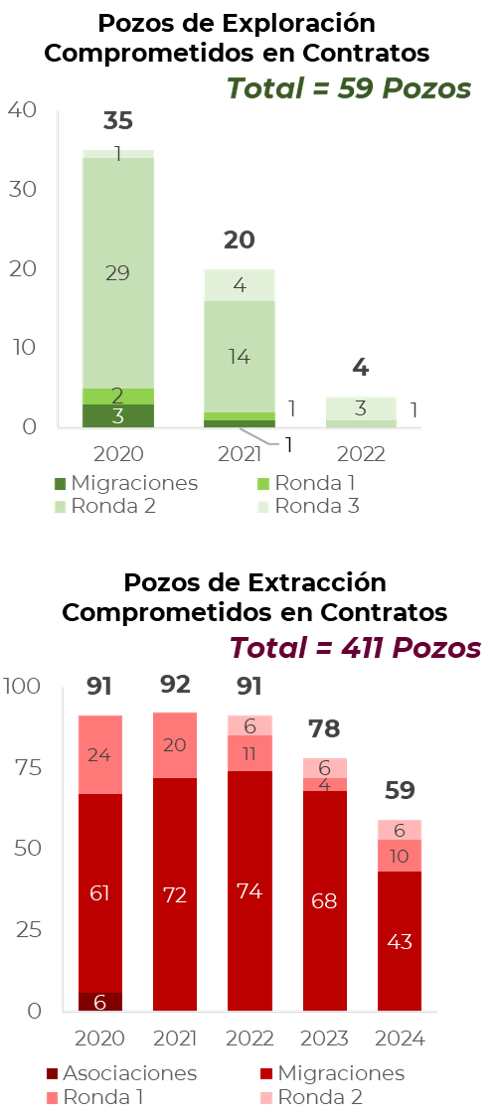

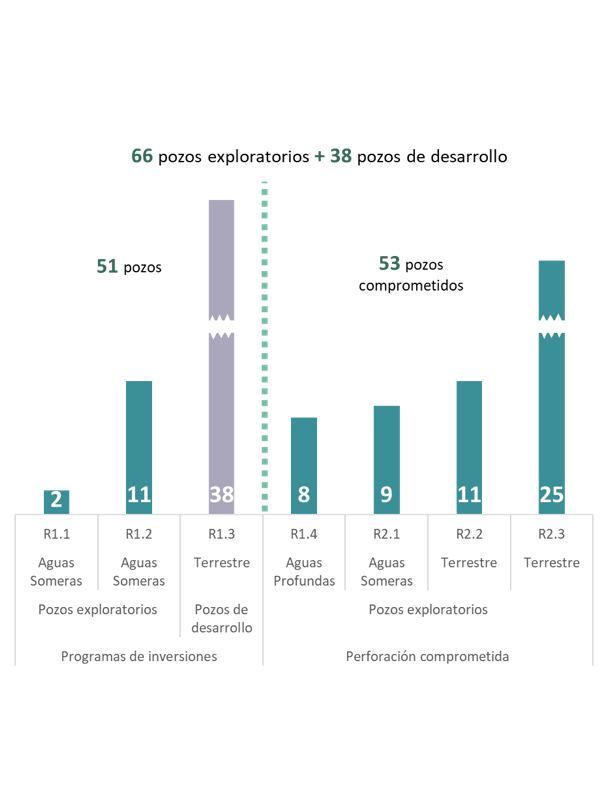

En los planes de exploración y de desarrollo para la extracción relativos a Contratos aprobados por la Comisión Nacional de Hidrocarburos se contempla la perforación de 470 pozos durante el periodo 2020-2024.

59 de éstos (13%) corresponden a pozos de exploración comprometidos en los planes aprobados por la CNH, destacando las áreas contractuales de la Ronda 2 de licitaciones, con un total de 44 pozos.

Por otro lado, 411 (87%) corresponden a pozos de extracción comprometidos en planes de desarrollo aprobados por la CNH, destacando 318 comprometidos para las migraciones de Petróleos Mexicanos, 225 de los cuales se perforarán en el área contractual del Campo Ébano.

Para mayor detalle, se puede visitar el portal Rondas México, bajo el apartado de Cifras Relevantes (https://rondasmexico.gob.mx/esp/cifras-relevantes/?tab=03).

Fuente: Comisión Nacional de Hidrocarburos, con información de los planes presentados por los operadores de Contratos de Exploración y Extracción. Datos reportados al 01 de diciembre de 2019.

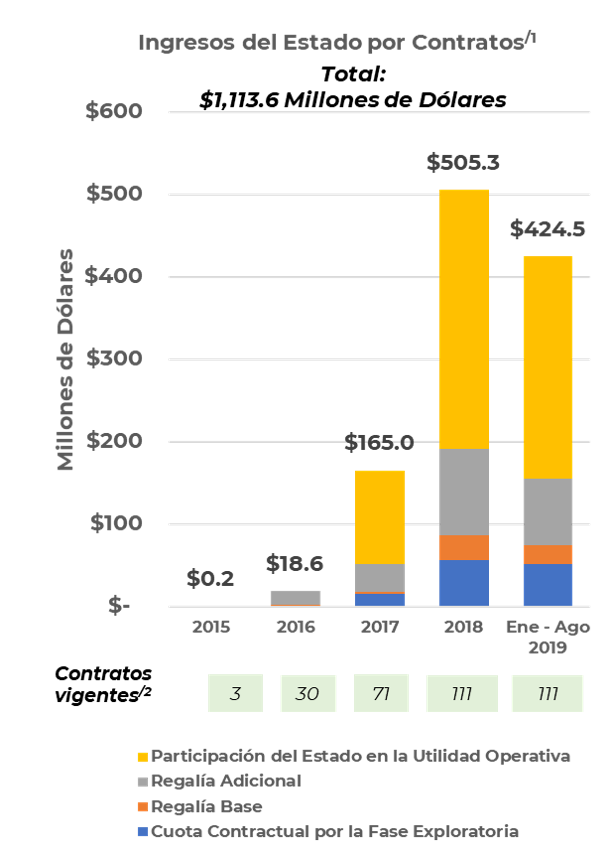

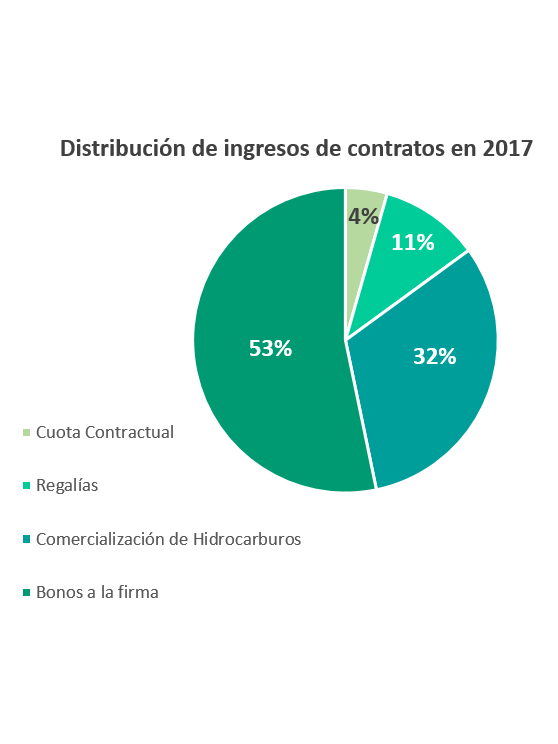

Los ingresos del Estado por contraprestaciones de los contratos petroleros alcanzaron un total de $1,113.6 millones de dólares en los últimos 5 años.

En el periodo enero-agosto de 2019, los ingresos al Estado han representado $424.5 millones de dólares. Al cierre de este año, se espera que el monto supere al alcanzado en 2018, el cual se situó en $505.3 millones de dólares.

De manera adicional a estos ingresos, el Estado recaudó $859.5 millones de dólares durante 2017 y 2018 por concepto de bonos a la firma por desempate en las licitaciones.

Para mayor detalle de la información, se puede consultar el Portal de Estadísticas del Centro Nacional de Hidrocarburos (https://hidrocarburos.gob.mx/estadísticas/) bajo el apartado “Inversiones”, reporte “Pago por hidrocarburos al FMP”.

Los contratos petroleros generan pagos al Estado a través de:

- Contraprestaciones correspondientes a los Contratos de Producción Compartida: Regalía Base, Cuota Contractual para la Fase Exploratoria y la Participación del Estado en la Utilidad Operativa/3.

- Contraprestaciones correspondientes a los Contratos de Licencia: Regalía Base, Cuota Contractual para la Fase Exploratoria, Regalía Adicional y, en su caso, Bonos a la Firma por desempate.

Fuente: Comisión Nacional de Hidrocarburos con información del Fondo Mexicano del Petróleo para la Estabilización y el Desarrollo (FMP).

1/ La suma de $1,113.6 millones de dólares no contempla el ingreso al Estado por concepto de bono a la firma o pago por desempate.

2/ De los 112 contratos firmados, 111 se encuentran vigentes. El contrato CNH-R01-L03-A14/2015 fue terminado anticipadamente mientras que el contrato CNH-R01-L03-A19/2016 se encuentra suspendido.

3/ Esta contraprestación se reporta por el FMP como “Ventas del Comercializador del Estado” y se refiere a los ingresos que el comercializador del Estado entregó al FMP por la venta de los hidrocarburos, conforme al artículo 27 de la Ley de Ingresos sobre Hidrocarburos (LISH).

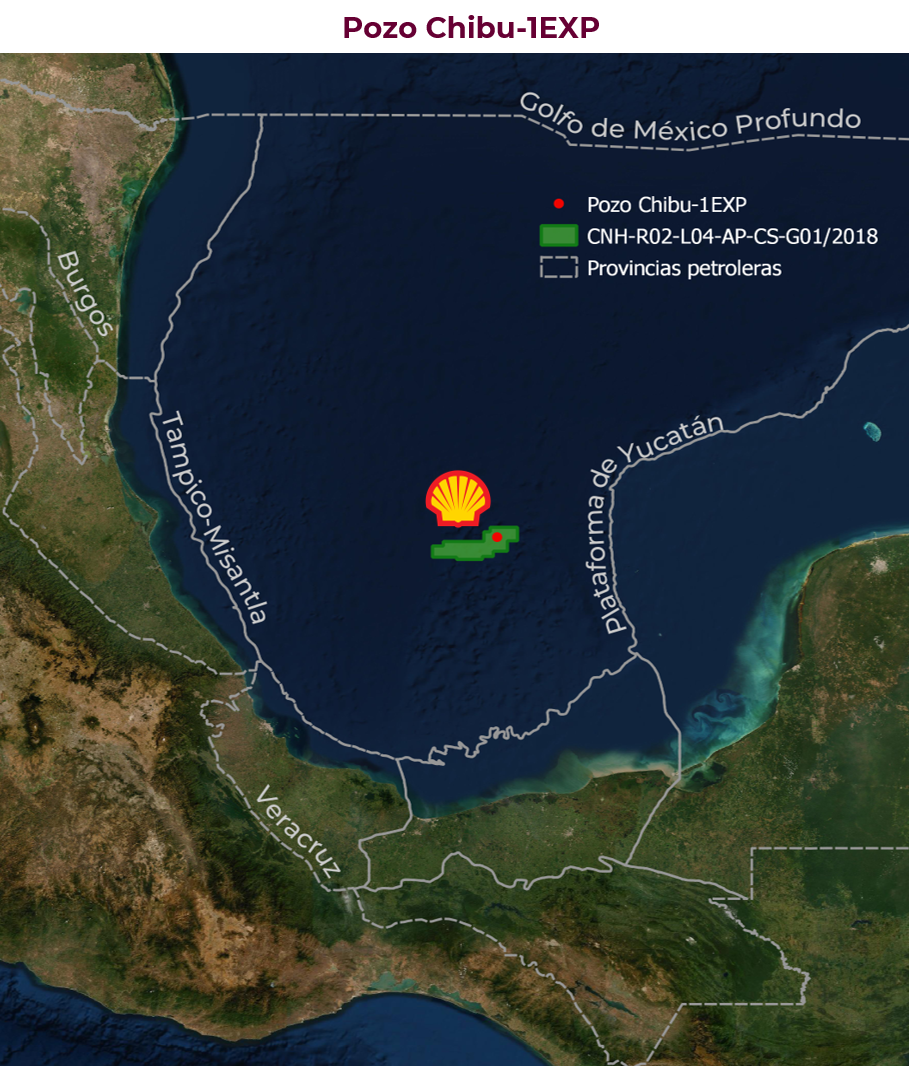

En la 13ª Sesión Ordinaria de Órgano de Gobierno celebrada el día 13 de noviembre de 2019, la Comisión Nacional de Hidrocarburos autorizó la solicitud para perforar el pozo exploratorio en aguas ultra profundas Chibu-1EXP al operador Shell Exploración y Extracción de México.1

- Es el primer pozo exploratorio en perforarse en aguas ultra profundas de la Cuenca Salina del Golfo de México. La profundidad total programada se estima en 6,731 metros2.

- El pozo será perforado al amparo de un contrato en aguas profundas del Golfo de México3, firmado en mayo de 2018 con el contratista Shell Exploración y Extracción de México, S.A. de C.V.

- En total, se estiman 219 millones de barriles de petróleo crudo equivalente como recursos prospectivos, desagregados en dos objetivos geológicos ubicados en el Oligoceno y el Jurásico Superior Oxfordiano.

- El tiempo de perforación contemplado es de 85 días, con actividades de arranque a partir del 5 de diciembre de 2019, finalizando el 28 de febrero de 2020.

- Se estima una inversión de $93.3 millones de dólares ($1,810 millones de pesos4), relacionada con la perforación y terminación del pozo.

Para mayor información sobre pozos por operador y ubicación, visita los portales https://sih.hidrocarburos.gob.mx/ y https://cnh.gob.mx/registro-publico/pozos/.

1 CNH (2019). 13ª Sesión Ordinaria del Órgano de Gobierno CNH 2019, disponible en: https://cnh.gob.mx/registro-publico/sesiones

2 Metros desarrollados bajo mesa rotatoria.

3 Contrato CNH-R02-L04-AP-CS-G01/2018.

4 Se consideró un tipo de cambio de $19.41 pesos por dólar, publicado por el Banco de México el 20 de noviembre de 2019.

En la 12ª Sesión Ordinaria de Órgano de Gobierno celebrada el día 22 de octubre de 2019, la Comisión Nacional de Hidrocarburos aprobó el documento técnico sobre la actualización de la estimación de los recursos prospectivos en el país.1

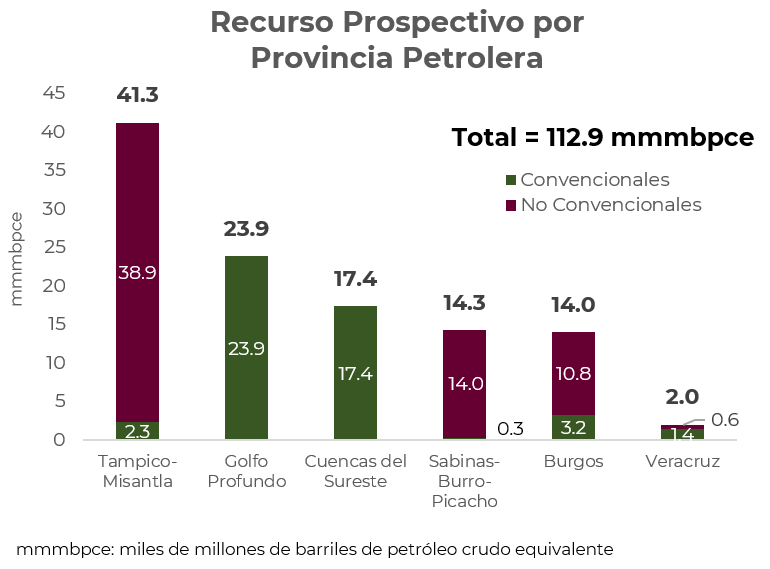

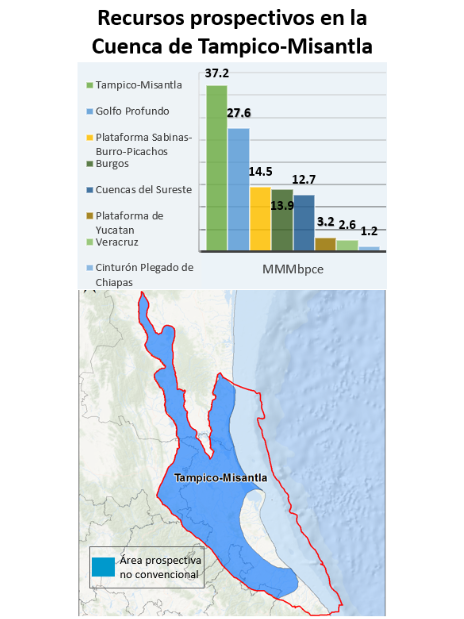

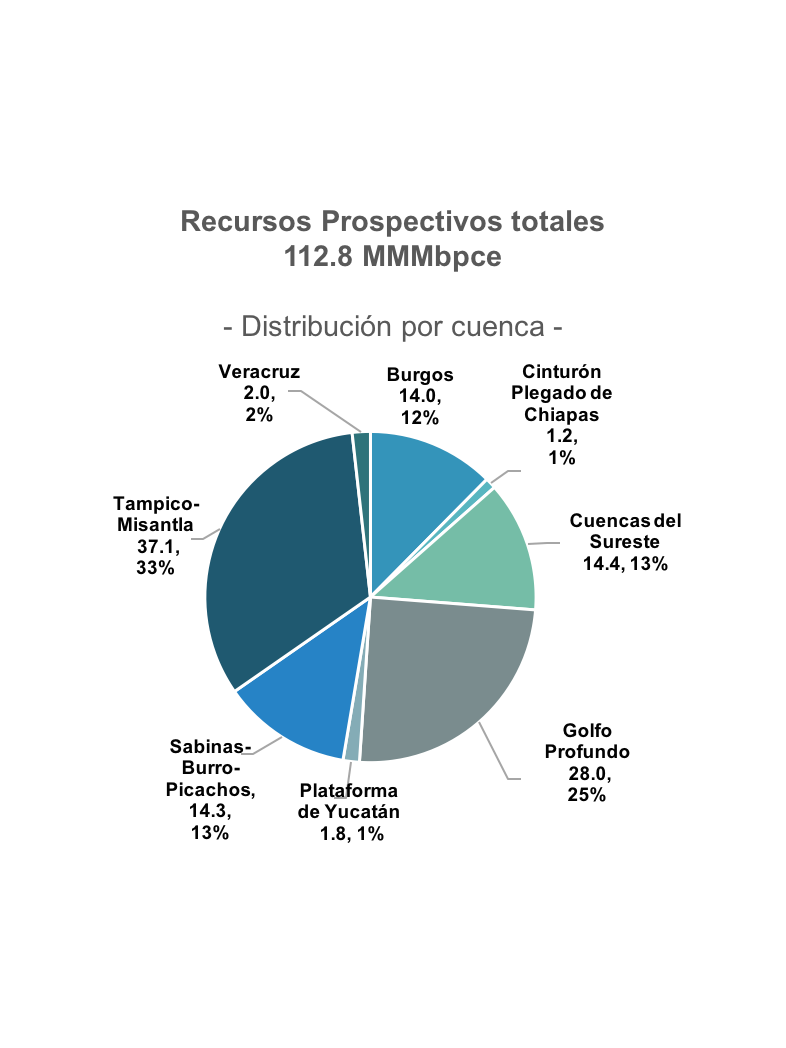

En total, se estiman 112.9 miles de millones de barriles de petróleo crudo equivalente (mmmbpce) como recursos prospectivos en el país, de los cuales:

- 48.7 mmmbpce (43% del total) se encuentran ubicados en plays2 convencionales. Esto representa una reducción de 7.4% con respecto al volumen de recursos del año pasado. La reducción de volumen estimado en esta categoría, se da por la actualización en la estimación de recursos en la Provincia del Golfo de México Profundo, a partir del análisis de nueva información de exploración y el resultado de pozos perforados recientes.

- 64.2 mmmbpce (57% del total) se encuentran ubicados en plays no convencionales. Esta cifra representa un incremento en el volumen de 6.6% con respecto a la estimación de 2018, debido a la cuantificación de los recursos ubicados en el play Jurásico Superior Oxfordiano en la Provincia de la cuenca de Tampico-Misantla.

La Provincia con mayor recurso prospectivo en el país es la cuenca de Tampico-Misantla, con 41.3 miles de millones de barriles de petróleo crudo equivalente. Esta Provincia abarca principalmente los estados de San Luis Potosí, Tamaulipas y Veracruz.

Para más información, accede al reporte “Recursos Prospectivos”, disponible en https://hidrocarburos.gob.mx/estadísticas/, bajo el apartado de Reservas y Recursos.

mmmbpce: miles de millones de barriles de petróleo crudo equivalente

1 CNH (2019). 12ª Sesión Ordinaria del Órgano de Gobierno CNH 2019, disponible en: https://www.gob.mx/cnh/documentos/12-sesion-ordinaria-del-organo-de-gobierno-cnh-2019

2 Los recursos prospectivos en un play, se definen como los potenciales volúmenes de hidrocarburos que aún faltan por descubrir en una extensión geográfica definida, donde convergen los elementos y procesos geológicos esenciales para que exista una acumulación de hidrocarburos.

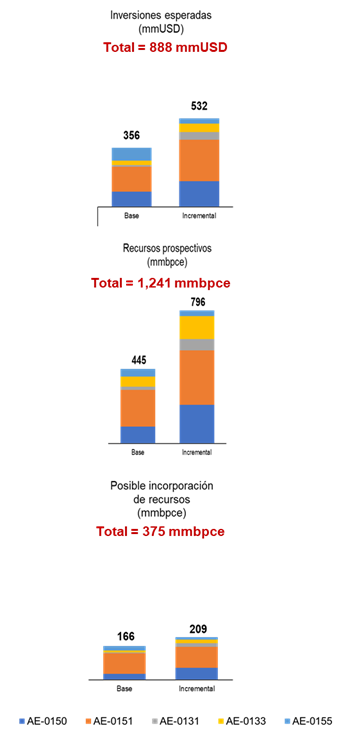

Esta semana la Comisión Nacional de Hidrocarburos aprobó los Planes de Exploración de las asignaciones AE-0133-Cuichapa y AE-0155-Chalabil. Con estas aprobaciones, suman 5 los proyectos1 autorizados a Pemex para realizar actividades exploratorias en el periodo 2020-2023, de un total de 64 que serán evaluados.

- De acuerdo con la información presentada en los 5 Planes aprobados, se estiman inversiones y gastos operativos totales del orden de $356 mmusd, correspondientes al escenario base y por $532 mmusd, correspondientes al escenario incremental, para un total de $888 mmusd.

- Las inversiones que integran los Planes consideran, entre otras tareas, la perforación de 27 prospectos exploratorios: 8 en el escenario base y 19 adicionales en el escenario incremental.

- La incorporación estimada de recursos prospectivos en los 5 Planes de Exploración es de 445 mmbpce en el escenario base y 796 mmbpce adicionales para el escenario incremental, para un total de 1,241 mmbpce (sin considerar riesgo).

- Considerando la probabilidad de éxito geológico de los prospectos exploratorios, se estima incorporar un volumen de 375 mmbpce como posible recurso a incorporar, sumando ambos escenarios.

- Para mayor información, visita el nuevo reporte de asignaciones de exploración de Pemex https://hidrocarburos.gob.mx/estad%C3%ADsticas/.

1 Adicionalmente, se han aprobado los Planes de Exploración para las asignaciones AE-0150–Uchukil, AE-0151–Uchukil y AE-0131–Llave.

mmUSD: Millones de dólares americanos.

mmbpce: Millones de barriles de petróleo crudo equivalente

Fuente: Planes de Exploración de las asignaciones presentado por Pemex.

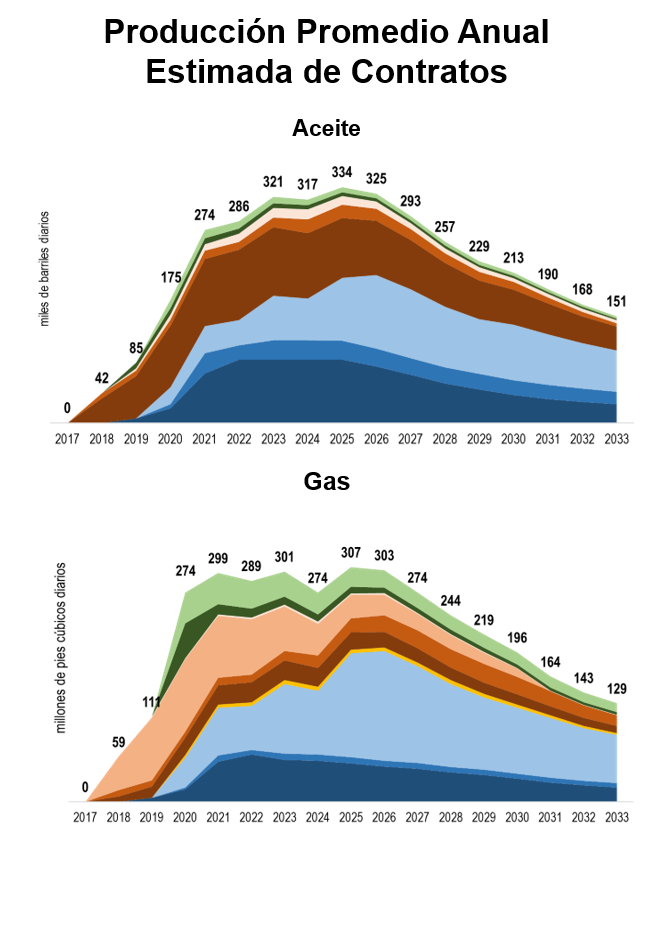

- A la fecha, derivado de los 111 contratos vigentes, existen 10 contratos con Planes de desarrollo aprobados por CNH1 con información disponible de los volúmenes de hidrocarburos esperados a extraer.

- Durante los siguientes 5 años (2020 a 2024) se espera una producción total de estos proyectos por 501 millones de barriles de petróleo (mmb) y a 637 miles de millones de pies cúbicos de gas (mmmpc).

- De conformidad con los Planes presentados por los contratistas, se estima una producción máxima de petróleo de 334 mil barriles por día (mbd) para el año 2025, de los cuales, 129 mbd provendrán de proyectos donde Pemex cuenta con participación2.

- Los proyectos que estiman extraer un mayor volumen de petróleo son los correspondientes a los contratos CNH-R01-L02-A4/2015 (453 mmb) operado por Fieldwood, CNH-M1-Ek-Balam/2017 (440 mmb) operado por Pemex y CNH-R01-L02-A1/2015 (338 mmb) operado por ENI, mismos que representan 77% sobre el total a producir esperado. Estos proyectos corresponden a áreas en aguas someras de los estados de Tabasco y Campeche.

- Asimismo, se espera una producción máxima de gas de 307 millones de pies cúbicos diarios (mmpcd) para el año 2025, de los cuales, 108 mmpcd provendrán de proyectos donde Pemex cuenta con participación.

- Los proyectos que estiman extraer un mayor volumen de gas son los correspondientes a los contratos CNH-R01-L02-A4/2015 (563 mmmpc) operado por Fieldwood, CNH-R01-L02-A1/2015 (219 mmmpc) operado por ENI y CNH-M3-Misión/2018 (218 mmmpc) operado por Servicios Múltiples de Burgos, mismos que representan 66% del volumen esperado total. Estos proyectos corresponden áreas en aguas someras y zonas terrestres.

- Para mayor información, visite el nuevo reporte de producción de contratos con planes aprobados, https://hidrocarburos.gob.mx/estad%C3%ADsticas/, bajo el apartado de Producción.

*Se refiere al volumen de gas a producir y que puede discrepar al ofertado al mercado por aprovechamiento y/o autoconsumo.

1 CNH-R01-L02-A1/2015, CNH-R01-L02-A2/2015, CNH-R01-L02-A4/2015, CNH-R01-L03-A5/2015, CNH-M1-Ek-Balam/2017, CNH-M2-Santuario-El Golpe/2017, CNH-M3-Misión/2018, CNH-M4-Ébano/2018, CNH-A3-Cardenas Mora/2017, CNH-A4-Ogarrio/2017.

2 Pemex puede participar en los contratos como operador o socio financiero. Los contratos en los que cuenta con participación son CNH-M1-Ek-Balam/2017, CNH-M2-Santuario-El Golpe/2017, CNH-M3-Misión/2018, CNH-M4-Ébano/2018, CNH-A3-Cardenas Mora/2017, CNH-A4-Ogarrio/2017.

Fuente: Planes de Desarrollo para la Extracción de Hidrocarburos de los contratistas.

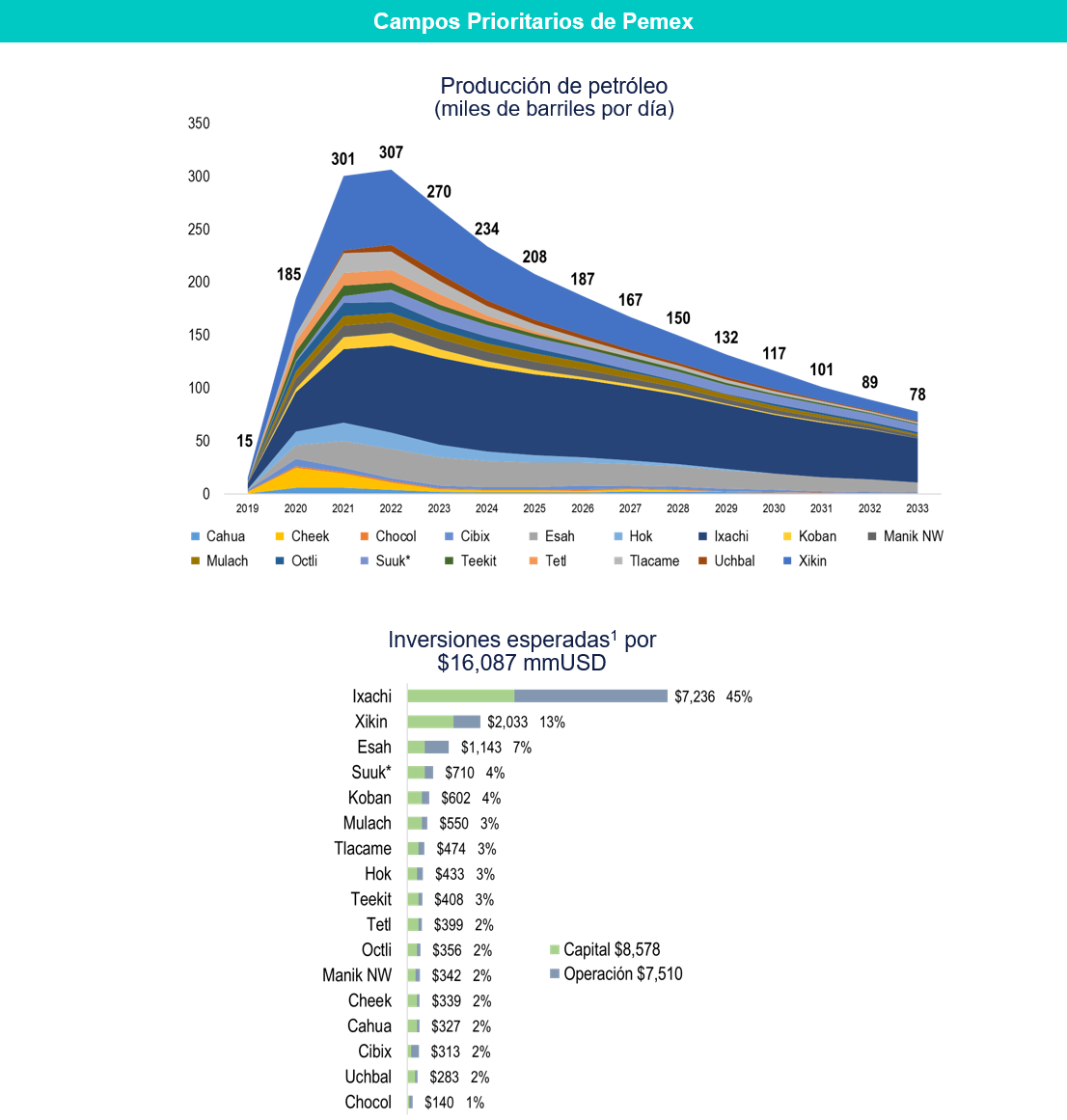

- De noviembre 2018 a la fecha, Pemex presentó 17 planes de desarrollo relativos a los 20 campos prioritarios de Pemex. La Comisión ha aprobado un total de 16 de dichos planes2.

- De conformidad con la información contenida en los 17 planes de desarrollo presentados por Pemex, se estima una producción máxima de petróleo de 307 mil barriles por día para el año 2022. Los campos con mayor volumen de petróleo esperado son Ixachi, Xikin y Esah, mismos que representan un 68% sobre el total.

- Asimismo, se espera una producción máxima de gas de 894 millones de pies cúbicos diarios para el mismo año 2022, concentrada principalmente en 3 campos: Ixachi, Xikin y Cahua; mismos que representan un 91% del volumen estimado total.

- Por otra parte, como parte de los planes de desarrollo se reporta una inversión esperada de $16,087 mmUSD3. Las inversiones se concentrarán principalmente en 3 campos: Ixachi con $7,236 mmUSD (45% del total); Xikin con $2,033 mmUSD (13% del total), y Esah con $1,143 mmUSD (7% del total).

- Durante los siguientes 5 años se esperan erogaciones del orden de $7,025 mmUSD, lo que representa el 51% del total de las inversiones esperadas.

- Con la finalidad de solventar el pago de las inversiones requeridas para el desarrollo de los campos prioritarios, el Proyecto de Presupuesto de Egresos de la Federación 20204 contempla un flujo estimado de inversión para año siguiente de $2,469 mmUSD.

- Para mayor información, visita el nuevo reporte de producción de campos prioritarios de Pemex https://hidrocarburos.gob.mx/estad%C3%ADsticas/, bajo el apartado de Producción.

1 Las inversiones en capital incluyen abandono, mientras que el gasto de operación incluye el concepto “Otros egresos”. Se consideran las inversiones a lo largo de todo el proyecto. Las cifras pueden no coincidir por redondeo.

2 Campos con Planes de Desarrollo aprobados: Xikin, Chocol, Esah, Cheek, Cahua, Ixachi, Uchbal, Manik NW, Mulach, Octli, Teekit, Cibix, Tetl, Tlacame, Koban y Hok; Campos con Planes de Desarrollo presentados y en proceso de aprobación: Suuk; y Campos con Planes de Desarrollo sin presentar: Jaatsul, Pokche y Valeriana.

3 Inversiones estimadas a lo largo de cada uno de los proyectos.

4 Consultado al 20 de septiembre de 2019 en el sitio: https://www.ppef.hacienda.gob.mx/work/models/PPEF2020/docs/52/r52_t9g_pie.pdf. Se considera un tipo de cambio de 20 pesos por dólar.

mmUSD: Millones de dólares americanos.

Fuente: Planes de Desarrollo para los campos prioritarios de Pemex.

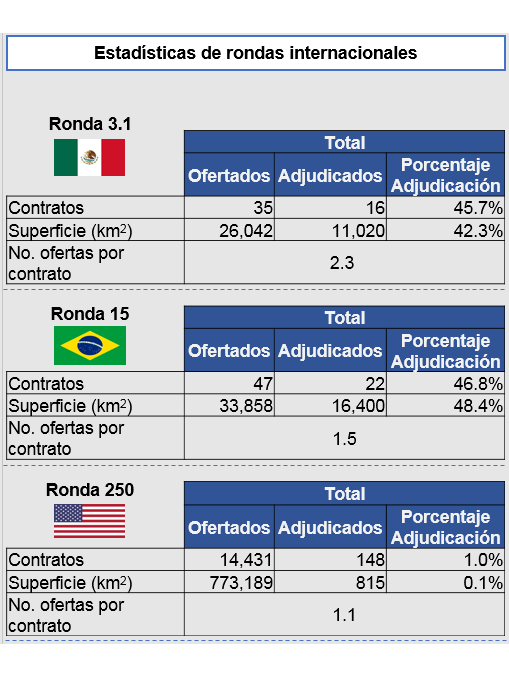

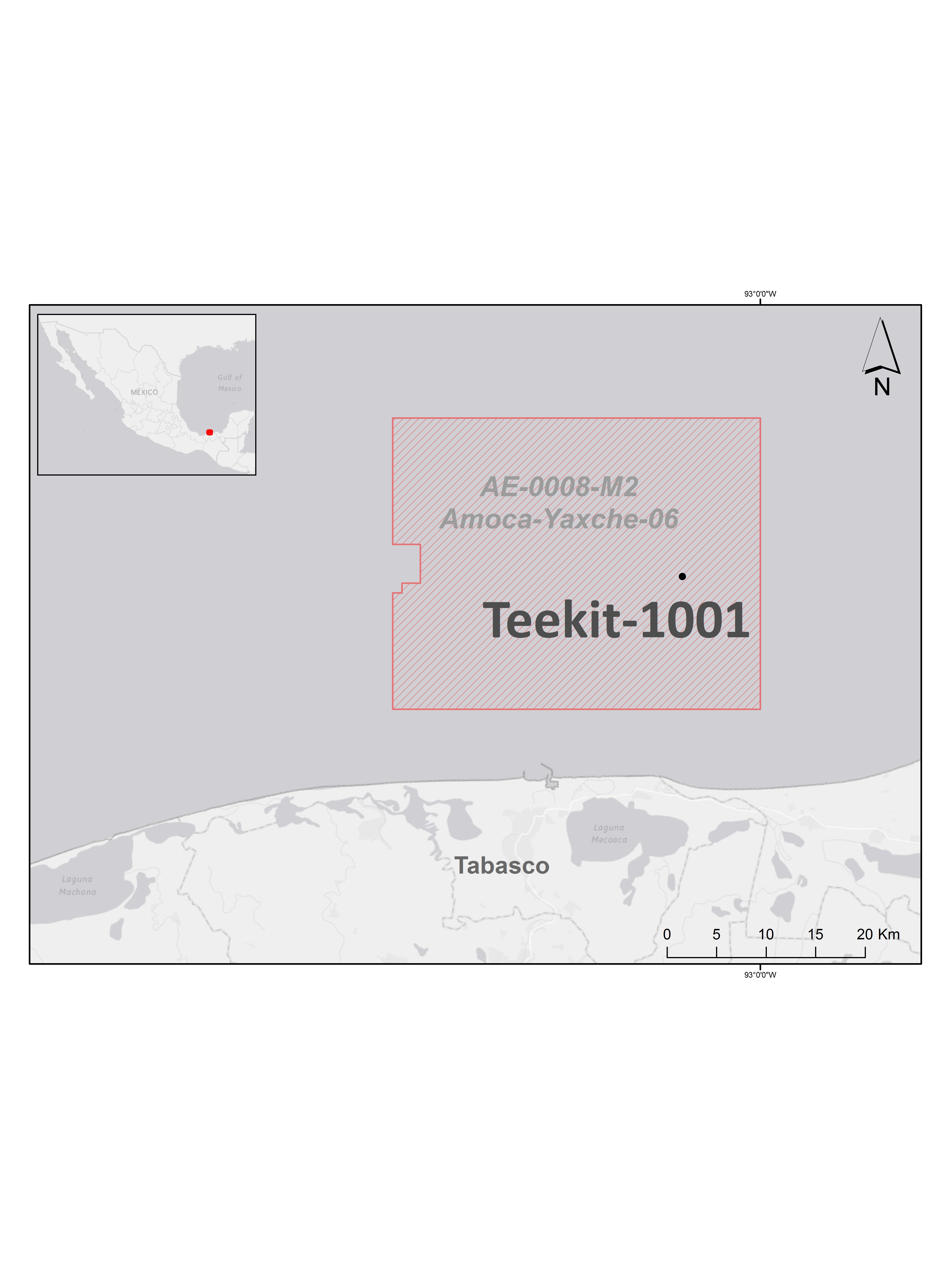

El 30 de septiembre de 2015 se llevó a cabo la presentación y apertura de propuestas de la Ronda 1 Licitación 2, que resultó en la adjudicación de 3 contratos1.

- La empresa ENI MÉXICO, operadora del contrato CNH-R01-L02-A1/2015, reportó en julio de 2019 una producción de 5.42 miles de barriles diarios en el pozo Miztón-2DEL, convirtiéndose así en la primera empresa privada que produce hidrocarburos en aguas someras de México.

- La producción de aceite del contrato CNH-R01-L02-A1/2015 equivalente a 54% del total de la producción de contratos adjudicados en rondas al mes de julio de 2019 y 6% de la producción total de contratos.

- De acuerdo al Plan de Desarrollo presentado por el operador y aprobado por la Comisión, se espera alcanzar un pico de producción en el cuarto trimestre de 2021 de 90 mbd de aceite y 60 millones de pies cúbicos diarios de gas (mmpcd), equivalentes a 102 mil barriles diarios de petróleo crudo equivalente.

- Se estiman ingresos al Estado por 4,861 millones de dólares (mmUSD) durante los siguientes 5 años y por 12,372 mmUSD hasta la vigencia del contrato2.

- La producción en áreas de contratos alcanzó 85 mbd en julio 2019, equivalentes a 5% de la producción nacional.

Notas:

1 Corresponde a los contratos adjudicados de las áreas 1, 2 y 4

2 83.75% de Utilidad Operativa a favor del Estado ofertado durante la licitación CNH. Para más información visita https://hidrocarburos.gob.mx/media/2387/estad%C3%ADstico-ingresos-fiscales-r12-_esp.pdf

Para más información, consultar el Sistema de Información de Hidrocarburos de la Comisión Nacional de Hidrocarburos, disponible en: https://sih.hidrocarburos.gob.mx/

Fuente: Comisión Nacional de Hidrocarburos

- El fracturamiento hidráulico es una técnica de extracción de hidrocarburos, la cual ha sido utilizada principalmente en campos de gas1.

- A la fecha, se han perforado 30,558 pozos en la zona terrestre de México, de los cuales se cuenta con información de perforación para 19,563 pozos.

- Con base en la información disponible en el Centro Nacional de Información de Hidrocarburos (CNIH), se ha identificado que 8,457 pozos terrestres han tenido actividad de fracturamiento hidráulico en su historia2, lo que representa 43% del total de pozos terrestres. Sólo 27 de estos pozos han sido perforados con objetivos no convencionales3.

- Tres estados concentran el 80% de los pozos en los que se ha utilizado esta técnica: Tamaulipas (2,734), Veracruz (2,270) y Nuevo León (1,776).

- El 60% de los campos que cuentan con pozos que efectuaron fracturamiento hidráulico corresponden a campos de gas4.

- A la fecha, estos 8,457 pozos han recuperado 1,476 millones de barriles de aceite y 12,038 millones de pies cúbicos5, equivalentes a 3,884 millones de barriles de petróleo crudo equivalente. Esta producción representa 7% de la producción histórica en el país.

- En la fecha en que se realizó el fracturamiento hidráulico en estos pozos, el operador petrolero era Petróleos Mexicanos. Actualmente, 695 de estos pozos se encuentran ubicados en áreas contractuales de 31 contratos, operados por 23 operadores distintos a Pemex.

Ver detalle de notas en documento adjunto.

Fuente: Comisión Nacional de Hidrocarburos (CNH)

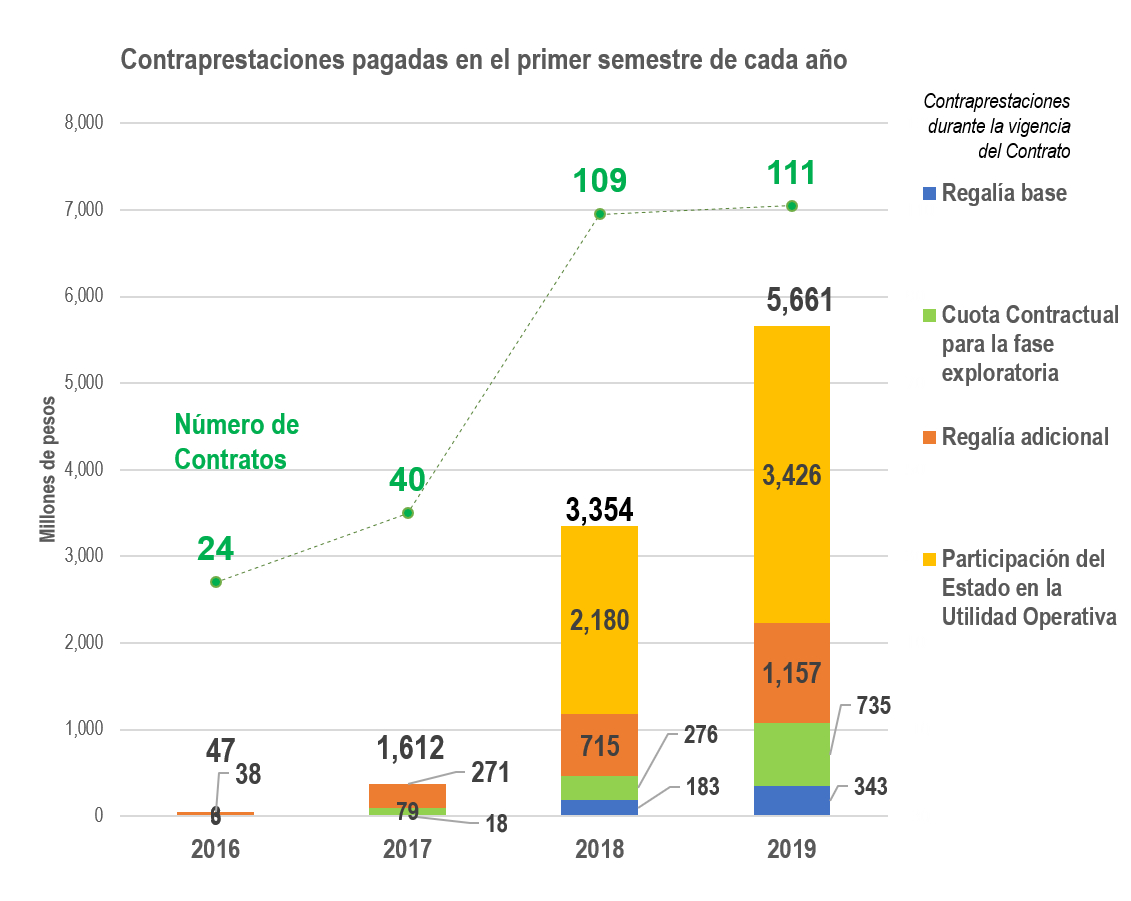

- Los ingresos por Contraprestaciones de los 111 Contratos petroleros vigentes (sin considerar el Bono a la firma) registran un crecimiento de 69%: en el primer semestre de 2019 se obtuvieron $5,661 millones de pesos (Mmpesos) en estos conceptos, que representan un ingreso adicional de $2,307 Mmpesos comparado con el mismo periodo de 2018.

- Los principales incrementos provienen de ingresos por Participación del Estado en la Utilidad Operativa con un incremento de $1,246 Mmpesos, los ingresos por Cuota Contractual para la Fase Exploratoria que incrementaron en $459 Mmpesos y por Regalías adicionales con un incremento de $441 Mmpesos.

- Adicionalmente, el Estado ha recibido ingresos petroleros por Bono a la firma o pago por desempate, durante el primer semestre de 2017 y de 2018, el monto por este concepto fue: $1,244 Mmpesos y $13,168 Mmpesos, respectivamente.

Nota adicional. Los contratos petroleros vigentes generan pagos al Estado a través de distintos mecanismos:

1.Las Contraprestaciones1 comunes en Licencia y Producción Compartida son: la Regalía base y la Cuota Contractual para la Fase Exploratoria.

2.Los Contratos de Licencia contemplan una Regalía Adicional al valor contractual de los hidrocarburos y un Bono a la firma, ambos ofrecidos durante la licitación.

3.Los Contratos de Producción Compartida incluyen una Contraprestación como Porcentaje de la Utilidad Operativa2, ofertada en la licitación

Mmpesos: millones de pesos

Fuente: Comisión Nacional de Hidrocarburos con información del Fondo Mexicano del Petróleo para la Estabilización y el Desarrollo (FMP).

1 Ley de Ingresos sobre Hidrocarburos (LISH), título segundo de las Contraprestaciones de los Contratos.

2 Esta contraprestación se reporta por el FMP como “Ventas del Comercializador del Estado” y se refiere a los ingresos que el comercializador del Estado entregó al FMP por la venta de los hidrocarburos, conforme al artículo 27 de la LISH. No incluye IVA, ni el pago por servicios del comercialización.

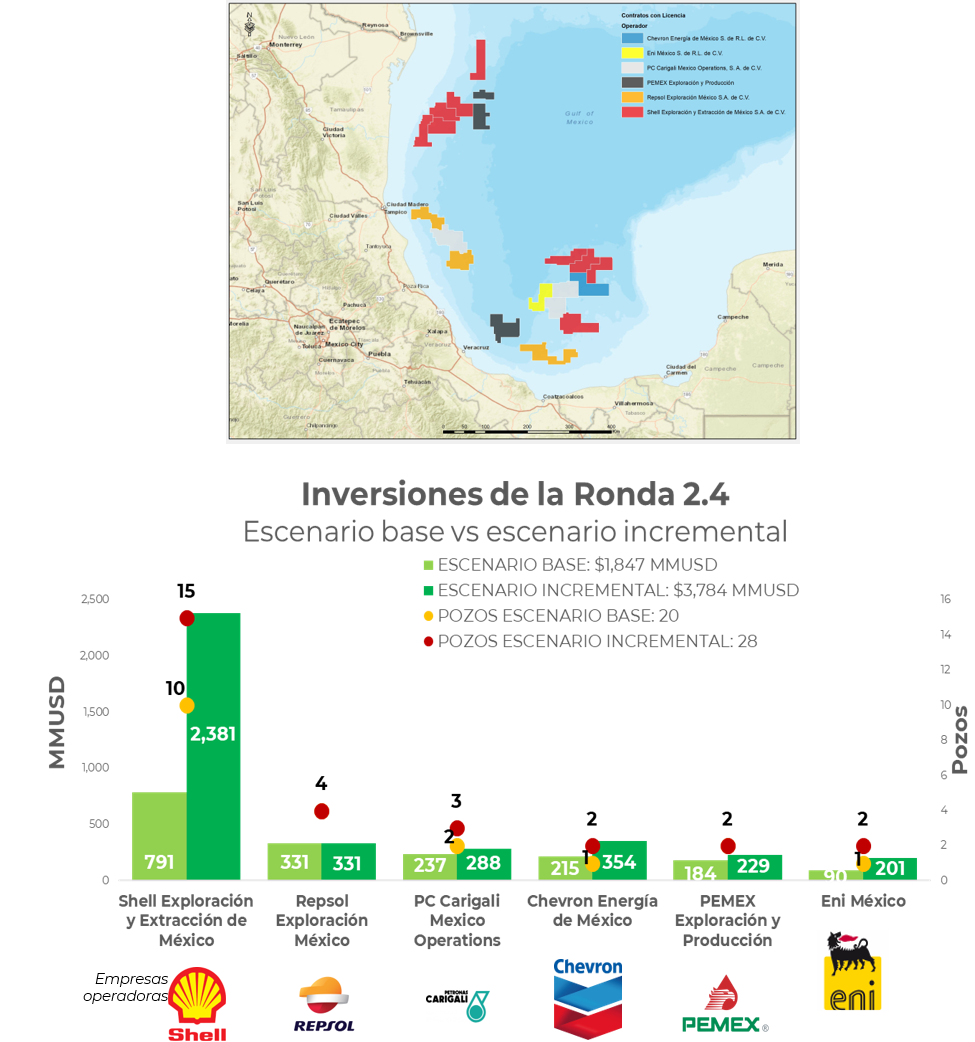

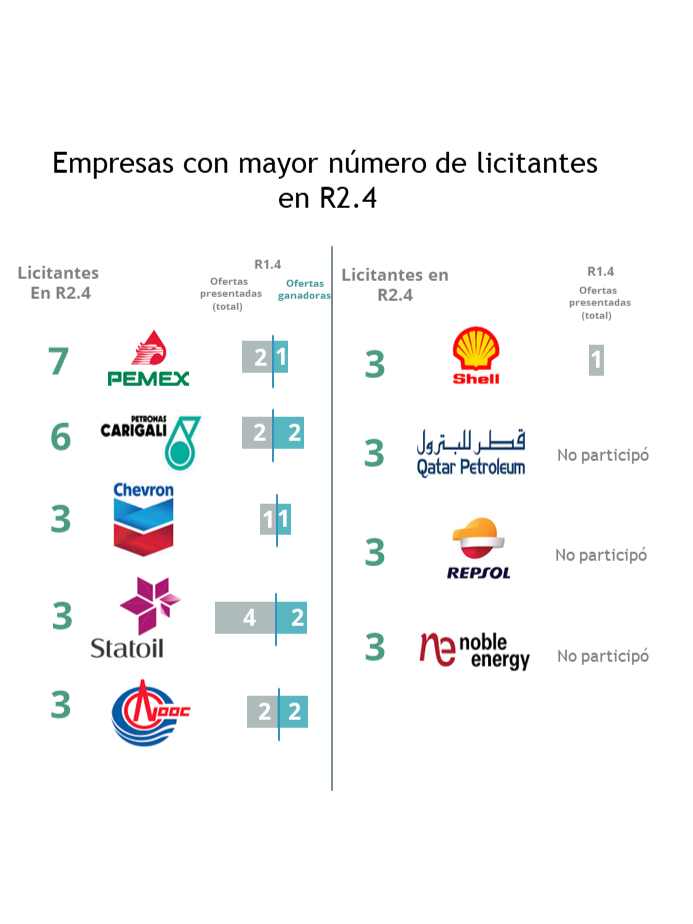

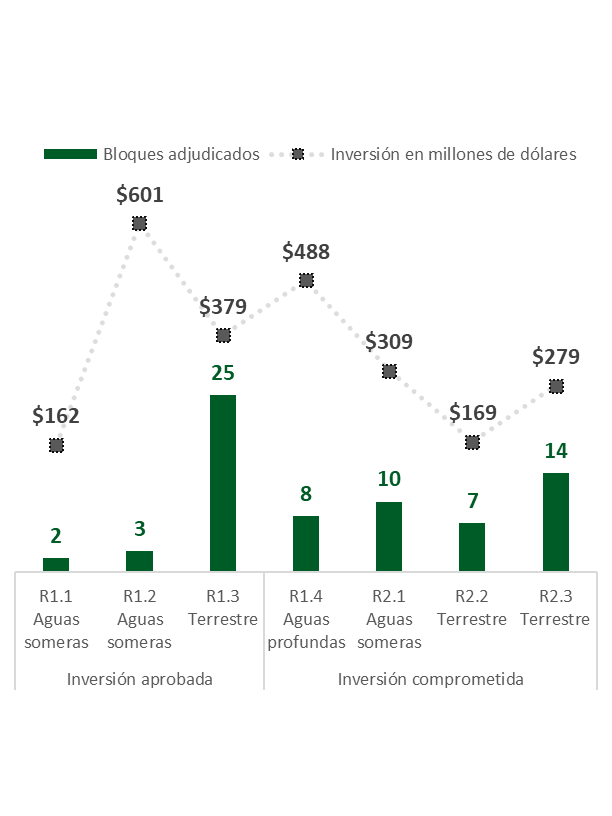

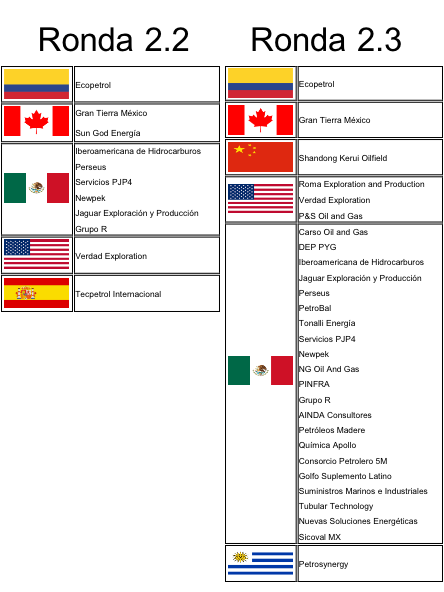

El 31 de enero de 2018 se llevó a cabo la presentación y apertura de propuestas de la Ronda 2 Licitación 4, con un total de 29 contratos ofertados, con la participación de 19 licitantes, 18 empresas y 15 países. Resultaron 19 contratos adjudicados, con una superficie de 44,178 km2.

El 25 de julio de 2019 se concluyó la aprobación de los 19 planes de Exploración. Las inversiones aprobadas en estos planes alcanzan un monto de $1,847.2 millones de dólares (MMUSD) con 20 pozos exploratorios en el escenario base, mientras que en el escenario incremental la inversión podría alcanzar hasta $3,783.9 MMUSD con la perforación de 28 pozos.

- El operador Shell Exploración y Extracción de México S.A. de C.V.1 tiene una participación de aproximadamente 43% del total de inversiones en el escenario base con un monto de $791 MMUSD y un total de 10 pozos para este mismo escenario, mientras que en el escenario incremental con 15 pozos se requiere una inversión de $2,381 MMUSD.

- La empresa productiva del Estado, Pemex, pretende invertir $184 MMUSD en el escenario base con la perforación de dos pozos y de $229 MMUSD para el escenario incremental con el mismo numero de pozos.

- El contrato CNH-R02-L04-AP-CS-G03/2018, cuyo operador es Chevron Energía de México es el contrato con mayor inversión esperada y se requiere una inversión de $215 MMUSD para el escenario base y de $354 MMUSD para el escenario incremental con uno y dos pozos respectivamente.

1 Corresponde a los contratos adjudicados de las áreas 2, 3, 4, 6, 7, 20, 21, 23 y 28.

Fuente: Comisión Nacional de Hidrocarburos

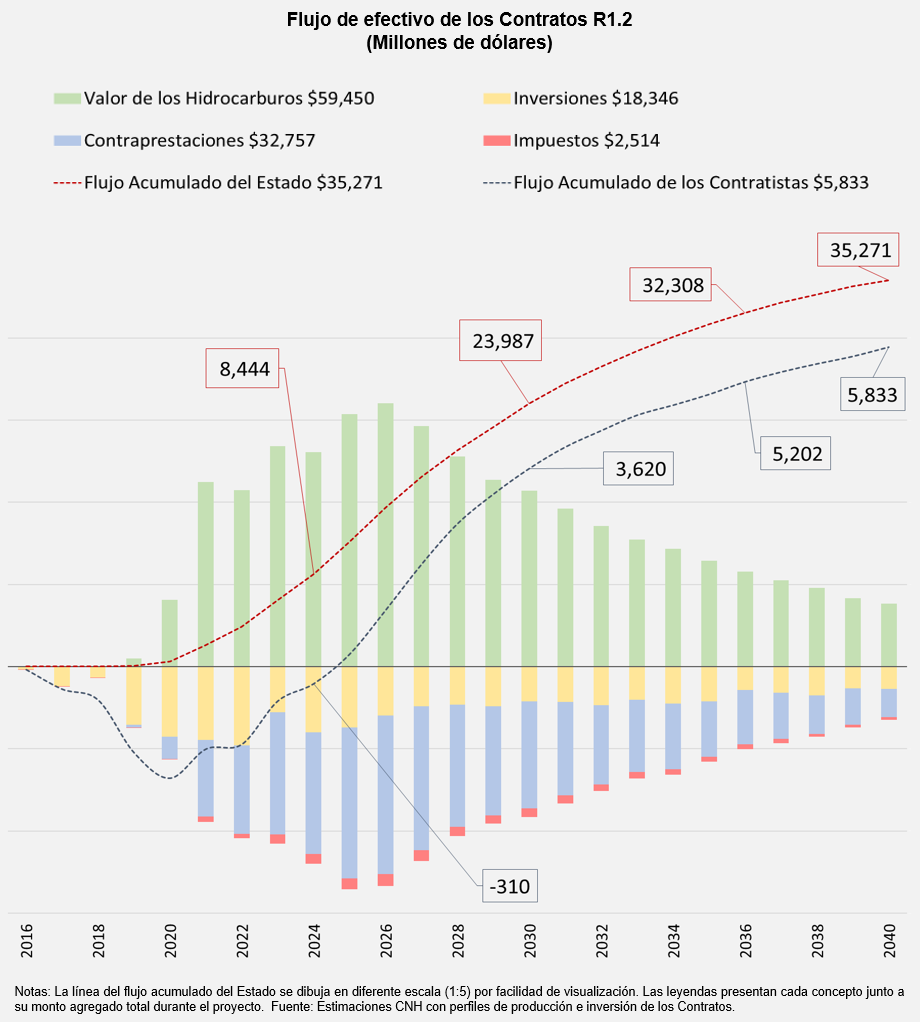

En los 3 Contratos de aguas someras adjudicados en la Ronda 1.2, se estiman aportaciones al Estado mexicano por 35,271 millones de dólares por concepto de Contraprestaciones e Impuestos1. Los Operadores (ENI, Hokchi y Fieldwood) se encuentran implementado el Plan de Desarrollo aprobado conforme al cual se estimaron los volúmenes y costos de los hidrocarburos a extraer 2.

A abril de 2019, estos 3 Operadores habían ejercido inversiones por $723 millones de dólares3 principalmente en actividades de evaluación. La inversión programada total es de $18,346 millones de dólares durante la vigencia de los Contratos4.

Estos proyectos tienen la obligación de pagar Contraprestaciones e Impuestos a favor del Estado conforme a las condiciones fiscales de Ley y el resultado del proceso de licitación5.

Considerando la estimación de producción e inversiones documentada por los Operadores, los ingresos al Estado podrían ascender a $8,444 millones de dólares al año 2024 y a $35,271 millones de dólares durante la vigencia de los Contratos6.

Ver detalle en archivo de descarga.

Fuente: Comisión Nacional de Hidrocarburos

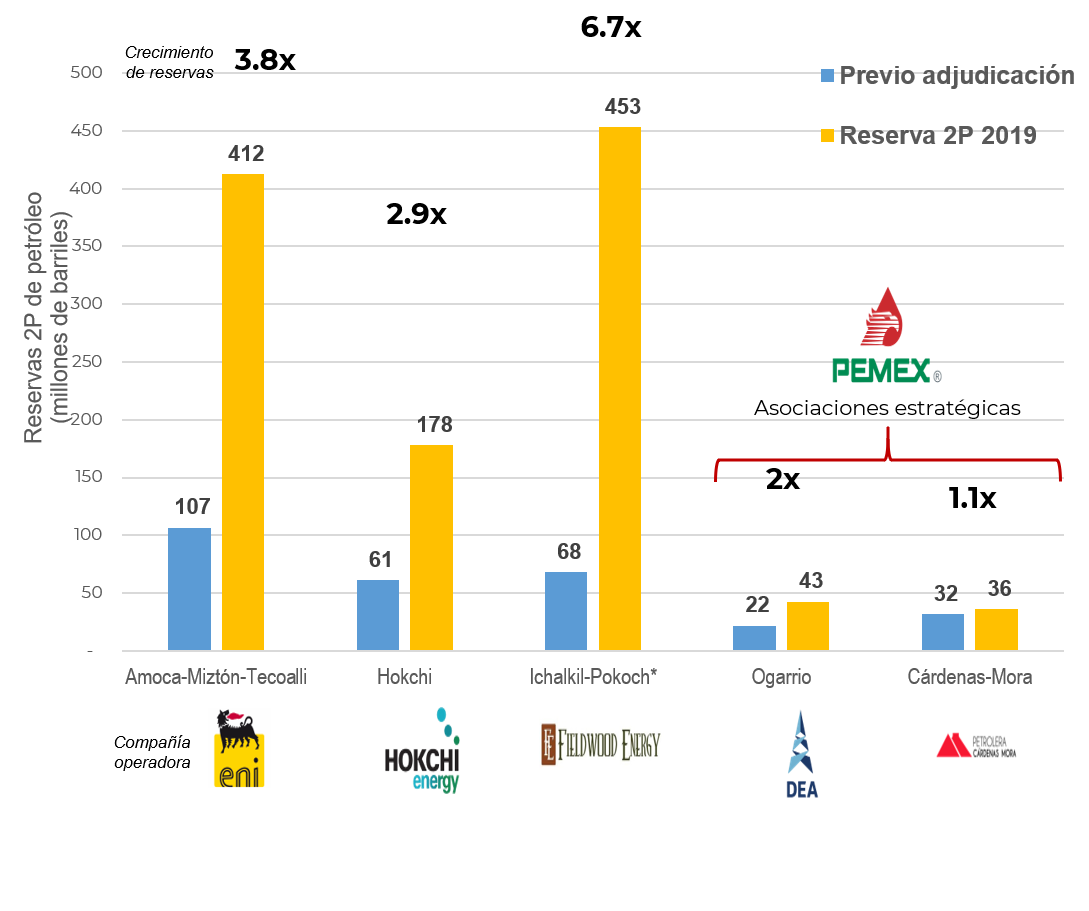

Al 1 de enero de 2019, las reservas de petróleo de 5 Contratos de Exploración y Extracción presentaron un incremento respecto a lo estimado al momento de su adjudicación. Los Contratos con incremento son los 3 Contratos adjudicados en la Licitación 2 de la Ronda 1 (en aguas someras) y las 2 asociaciones estratégicas de campos terrestres de PEMEX.

- Al 2019, los 3 Contratos de la Licitación 2 de Ronda 1 registran reservas 2P1 de petróleo por 1,043 millones de barriles, un incremento de 4.4 veces lo estimado a su adjudicación (2015). El Contrato con mayor crecimiento es el de Ichalkil-Pokoch, operado por la compañía Fieldwood Energy, que multiplicó por casi 7 veces sus reservas.2

- Las reservas 2P de petróleo en los Contratos Ogarrio y Cárdenas-Mora, asociaciones estratégicas terrestres de Pemex, aumentaron en 25 millones de barriles3, revirtiendo la caída que se venía observando desde 2011.

- Los datos históricos de reservas desagregados por campo y asignación están disponibles en el Sistema Nacional de Hidrocarburos4 y en el tablero de Reservas del Centro Nacional de Información de Hidrocarburos5.

1 Corresponde a las reservas Probadas + Probables. Este volumen representa un escenario medio de recuperación de reservas: cuando se emplean métodos probabilistas es la estimación con una probabilidad de al menos 50 por ciento de que el volumen a recuperar sea igual o mayor al volumen de reservas 2P.

2 Se considera el volumen a recuperar presentado en el Plan de Desarrollo del contrato CNH-R01-L02-A4/2015.

3 Se comparan las reservas de 2018 versus 2019.

4 Disponible en https://sih.hidrocarburos.gob.mx/

5 Disponible en https://reservas.hidrocarburos.gob.mx/#

Fuente: Comisión Nacional de Hidrocarburos (CNH)

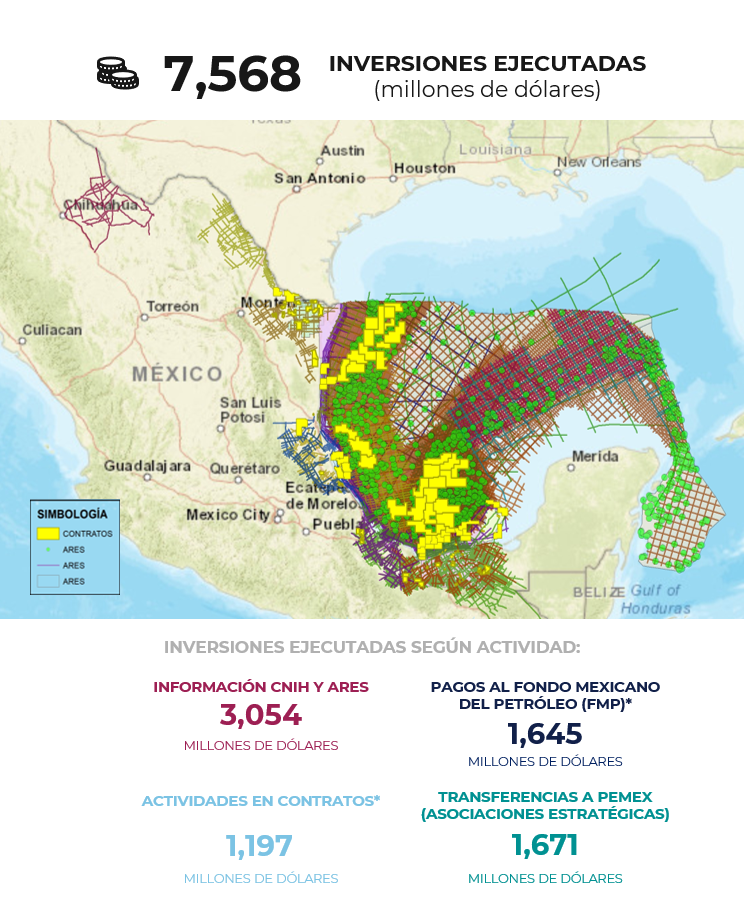

Entre 2015 y 2018 las inversiones ejecutadas en Contratos de Exploración y Extracción y los estudios exploratorios ascienden a 7,568 millones de dólares (mmUSD). Este monto se integra como sigue:

- 3,054 de inversiones en información: 302 mmUSD de pagos por acceso a la información del Centro Nacional de Información de Hidrocarburos (CNIH) (4%); y 2,752 mmUSD en estudios exploratorios de las Autorizaciones para el Reconocimiento y Exploración Superficial (ARES) (36%);

- 1,197 mmUSD ejecutados en actividades de Contratos de Exploración y Extracción (16%);

- 1,645 mmUSD pagados al Fondo Mexicano del Petróleo (22%) y,

- 1,671 mmUSD por transferencias a Pemex por las 3 Asociaciones Estratégicas firmadas (22%).

Las inversiones en exploración, considerando las actividades en Contratos e información por 4,252 mmUSD, significa un 69% de inversión adicional a la realizada por Pemex 6,174 mmUSD1.

Ver detalle en archivo de descarga.

Fuente: Comisión Nacional de Hidrocarburos (CNH).

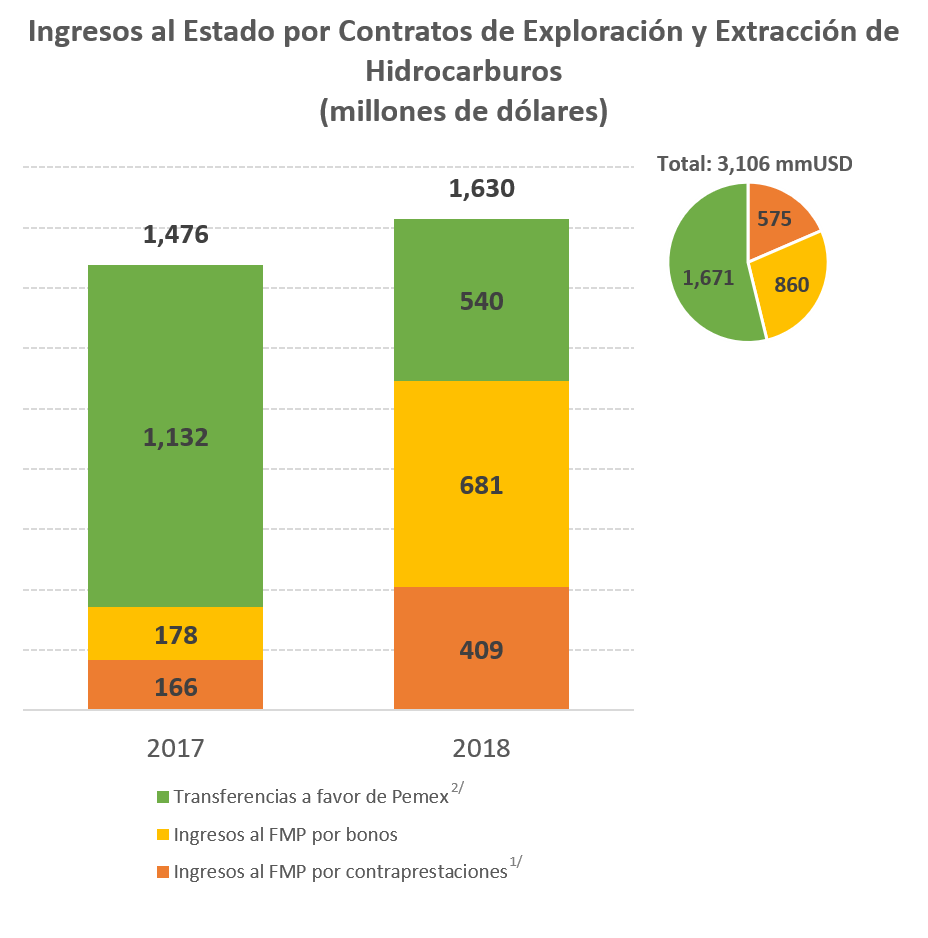

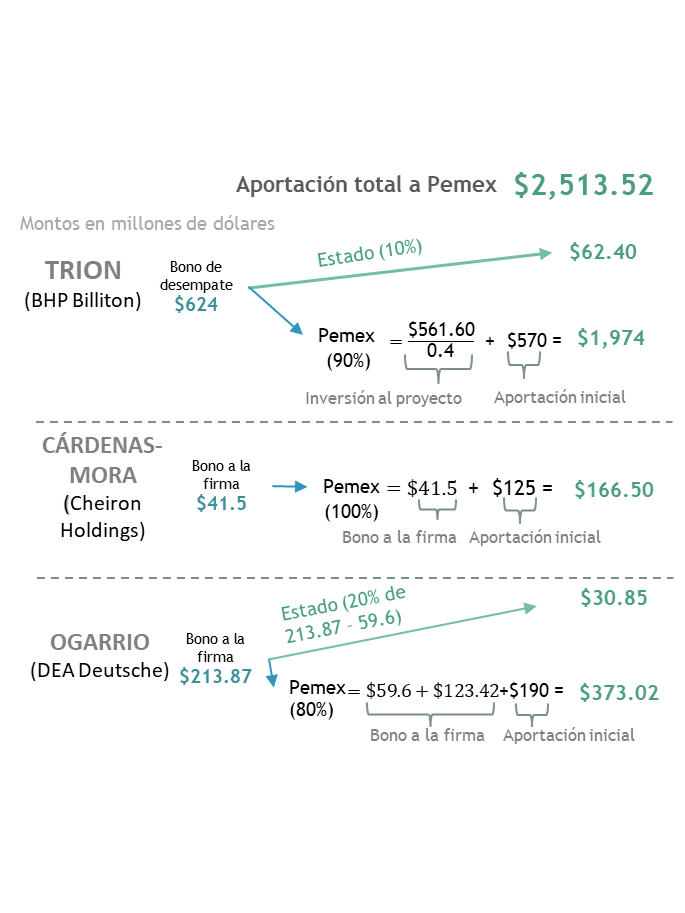

- En 2017 y 2018, los Contratos de Exploración y Extracción firmados aportaron al Estado 3,106 millones de dólares (mmUSD), equivalentes a 59,269 millones de pesos*. Del total de aportaciones, el 46% (1,346 mmUSD) fue recibido por el Fondo Mexicano del Petróleo (FMP)1 y el restante 54% (1,671 mmUSD) fueron transferencias a favor de Pemex2.

- Las aportaciones al Estado de Contratos representan aproximadamente 32% de la recaudación del IEPS de gasolinas y diésel en 2018, cuya cifra alcanzó 187,666 millones de pesos3.

- Los ingresos al FMP por pagos de Contratos se dividen en: contraprestaciones por 575 mmUSD (40%) y bonos a la firma por 860 mmUSD (60%).

- Las transferencias a Pemex por 1,671 mmUSD se componen de 885 mmUSD por bonos de desempate y 786 mmUSD por las aportaciones iniciales establecidas en las Asociaciones de Trion, Cárdenas-Mora y Ogarrio.

Ver detalle en archivo de descarga.

Fuente: Comisión Nacional de Hidrocarburos (CNH), con información del Fondo Mexicano del Petróleo (FMP). Para mayor información consultar: https://hidrocarburos.gob.mx/media/1835/pagos-por-hidrocarburos.pdf

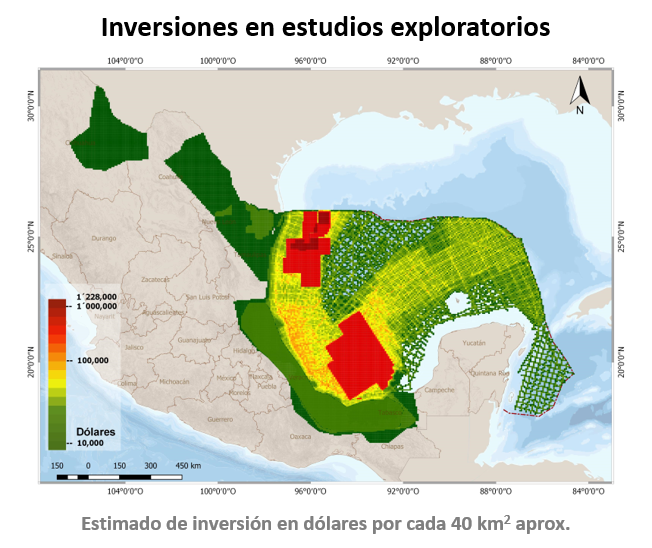

- Al 2018 se estiman 2,752 millones de dólares de inversión en estudios exploratorios derivados de Actividades de Reconocimiento y Exploración Superficial (ARES).

- A la fecha, se tienen autorizados 521 proyectos de ARES, de los cuales 22 se refieren a estudios con adquisición de nueva información y 30 de reprocesamiento de información existente en el Centro Nacional de Información de Hidrocarburos.

- Entre los 30 proyectos de reproceso, se destacan 4 estudios de información de pozos previamente adquirida2, que se incorporaron a la regulación en 2017, permitiendo desarrollar análisis con información de pozos, tanto digital como de muestras físicas.

- Asimismo, de los 22 estudios con adquisición de datos, 10 corresponden a la adquisición de sísmica 2D y 8 de sísmica 3D, de los cuales 5 emplean la tecnología WAZ3.

Ver notas en archivo de descarga.

Fuente: Comisión Nacional de Hidrocarburos (CNH). Para mayor información consulta https://cnh.gob.mx/informacion/inversionAres2.aspx

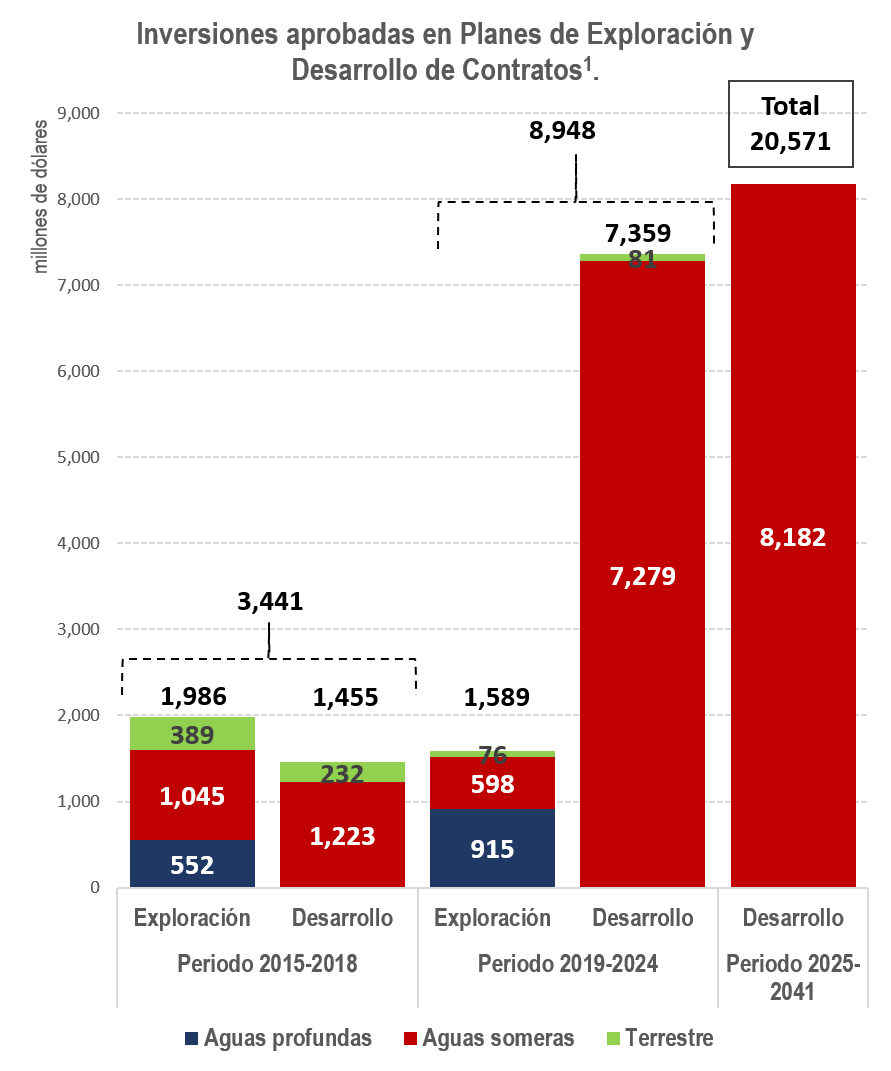

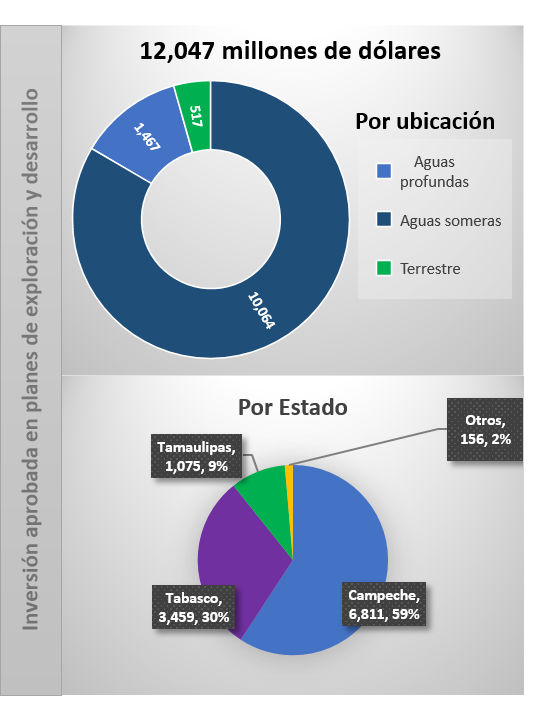

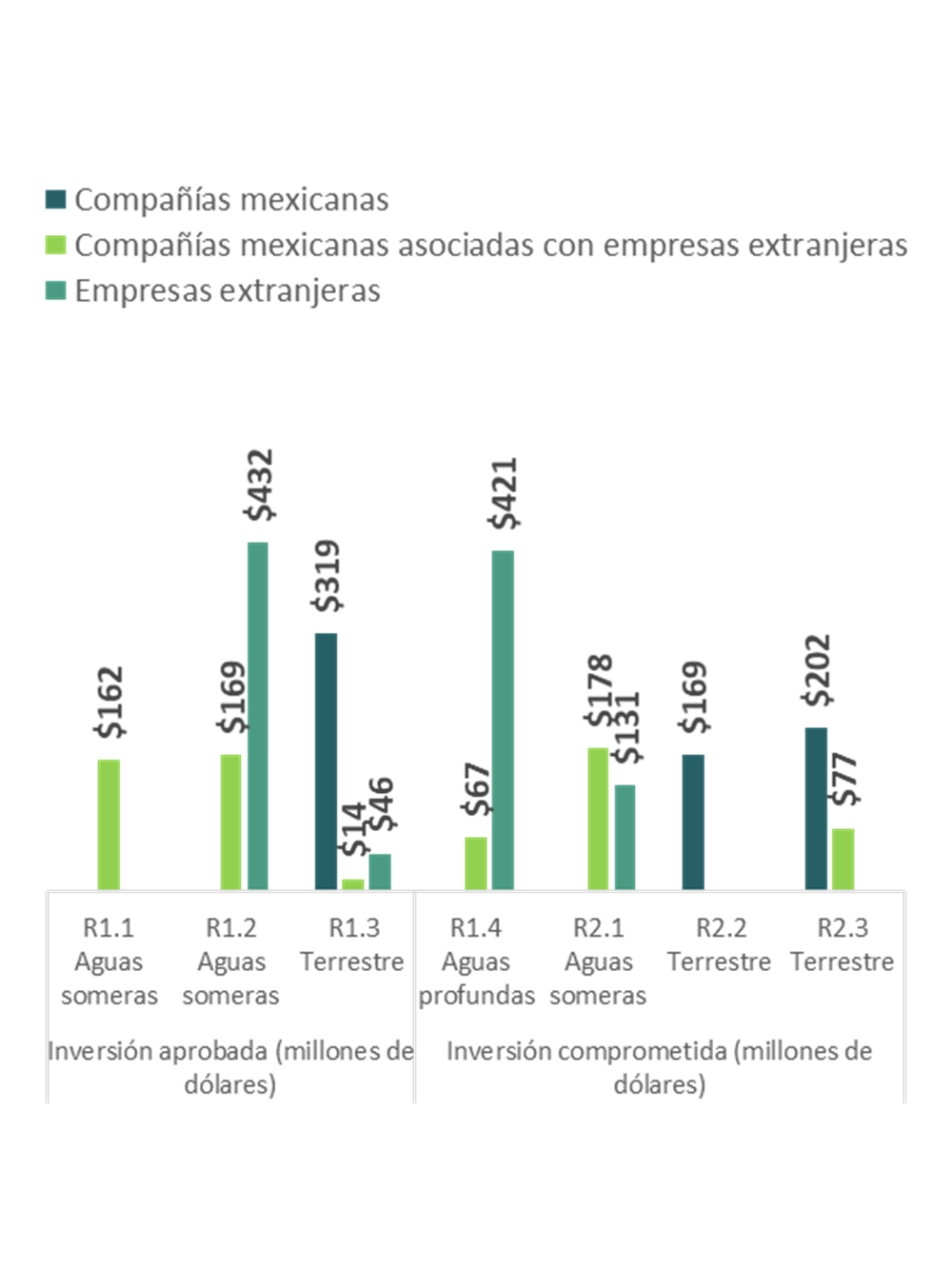

- La inversión aprobada por la CNH en los Planes de Exploración y Desarrollo de Contratos1 asciende a 20,571 millones de dólares (mmusd). De este monto, se programan inversiones de 3,441 mmusd para los primeros tres años (2015-2018), de 8,948 mmusd para los siguientes seis años (2019-2024) y de 8,182 mmusd para el periodo 2025-2041.

- De la inversión aprobada, 3,574 mmusd corresponden a actividades de exploración2 y 16,997 mmusd a actividades de desarrollo. Asimismo, 18,326 mmusd se relacionan con Contratos ubicados en aguas someras, 1,467 mmusd en Contratos de aguas profundas y 778 mmusd en Contratos terrestres.

- La CNH actualiza y publica la información relacionada con las inversiones programadas en los Planes a través del Sistema de Información de Hidrocarburos (SIH), disponible en: https://portal.cnih.cnh.gob.mx/dashboard-sih.php.

Ver notas en archivo de descarga.

Fuente:

Comisión Nacional de Hidrocarburos (CNH). Para mayor información, diríjase al Sistema de Información de Hidrocarburos. Las cifras corresponden a la inversión estimada en planes de exploración y desarrollo entregados por los Operadores y aprobados por la CNH, de acuerdo a la etapa de cada Contrato. Las cifras pueden no coincidir debido al redondeo.

A la fecha, la Comisión Nacional de Hidrocarburos (CNH) ha firmado 18 convenios de colaboración: 14 con Universidades y 4 con Centros de Investigación. Además, tiene 9 convenios en proceso de firma.

A través de estos convenios se establecen los mecanismos para acceder a la información del Centro Nacional de Información de Hidrocarburos (CNIH); por lo que son clave para el desarrollo de capital humano de los futuros ingenieros mexicanos, y son la base del desarrollo de ciencia y tecnología en el sector petrolero nacional.

Adicionalmente, los convenios de colaboración fomentan la transparencia y la rendición de cuentas del sector.

Los 18 convenios vigentes fueron firmados con instituciones nacionales e internacionales: 4 en Tabasco, 3 en Veracruz, 3 en la Ciudad de México, 1 en Baja California, 1 en Coahuila, 1 en el Estado de México, 1 en Nuevo León, 1 en Oaxaca y 1 en Puebla. Internacionalmente, se tienen 2 convenios con la Universidad de Austin, en Texas, Estados Unidos.

Fuente: Comisión Nacional de Hidrocarburos

https://www.gob.mx/cnh/documentos/convenios-cnih.

https://portal.cnih.cnh.gob.mx/downloads/es_MX/normatividad/Lineamientos%20para%20el%20uso%20de%20inforamci%C3%B3n%20del%20CNIH.pdf

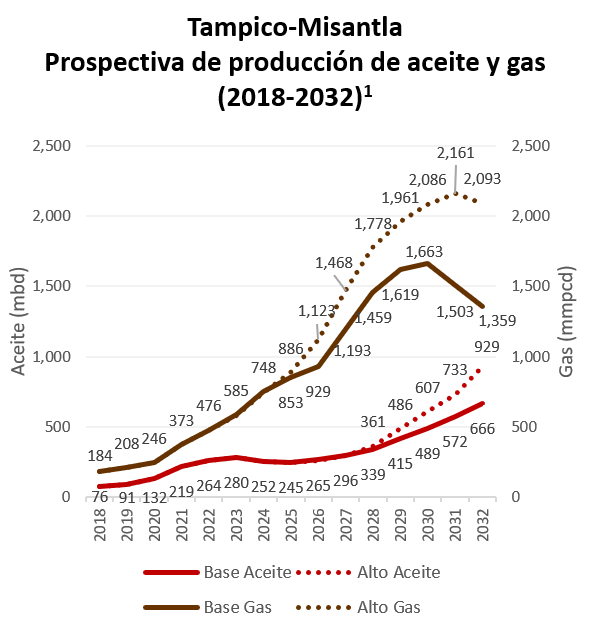

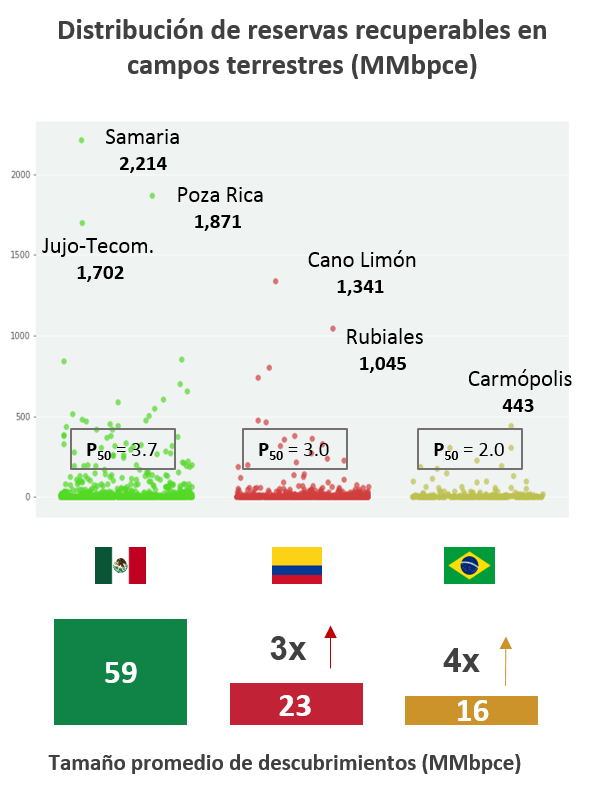

La cuenca Tampico-Misantla es la número uno en recursos prospectivos del País, además de concentrar 21% de reservas 2P de petróleo crudo equivalente a 2018. En 2032, su potencial de producción estimado pudiera oscilar entre 666 y 929 mbd de aceite y entre 1,359 y 2,093 mmpcd de gas natural.

El volumen de producción potencial se estimó considerando asignaciones, contratos existentes y contratos futuros.

Esta estimación toma en cuenta los recursos prospectivos convencionales y no convencionales de las áreas incluidas en el Plan Quinquenal. Se suponen licitaciones anuales de 30 bloques cada una, con una tasa de adjudicación de 60%. Asimismo, se consideran 6 proyectos de exploración y desarrollo de Petróleos Mexicanos.2